摩根士丹利眼红中国“黄金三巨头”成长性,却暗暗下手提前入股湖南黄金!

11日,摩根士丹利Sara Chan团队发布研究报告《中国黄金:Alpha到Beta》,看好中国黄金未来的发展前景,认为中国黄金市场将受益于全球和国内的多种有利因素。

大摩指出,地缘政治风险加剧的背景下,中国黄金将从市场避险情绪中获益,并受中国投资者追捧。人民币波动预期也为金价上涨提供了支撑。

研报特别指出中国黄金“三巨头”——紫金矿业、山东黄金和招金矿业,认为它们在市场上被低估,未来五年产量有望大幅增长。

摩根士丹利的大宗商品团队预测,黄金价格在短期内有适度上涨空间,预计2025年第二季度将达到每盎司2850美元,较当前的近历史最高水平高出5%。

紫金、山东黄金、招金:未来五年产量有望大幅增长

报告强调了中国黄金矿业公司的三大优势:一是在全球地缘政治不确定性和降息周期中,黄金作为首选大宗商品,为中国黄金矿业公司带来了机遇;二是中国投资者对黄金的强劲投资需求;三是人民币波动的预期下,黄金价格有望进一步上涨。

大摩预测,黄金价格在短期内有适度上涨空间,预计2025年第二季度将达到每盎司2850美元,较当前的近历史最高水平高出5%。报告中提到,紫金矿业、山东黄金和招金矿业预计将在未来五年内实现产量的显著增长,分别为20.8%、12.4%和8.2%的复合年增长率。特别是紫金矿业的海域项目预计在2025年底开始运营,将显著提升公司的黄金产量,从2023年的17.7吨增至35.2 吨。

“我们预计,随着金价上涨,中国黄金矿业公司的利润将大幅增长。以招金、山东黄金和紫金为例,金价每上涨1%,它们的净利润有望提升0.7%到2.8%。”

尽管今年上半年黄金珠宝的消费有所下降,但投资者的热情却高涨。大摩数据显示,上半年黄金购买量同比增长了46%,这主要得益于投资需求的强劲增长。大摩预计,今年投资需求将在黄金总消费中占比超过四成,远高于去年的水平。

为何选择中国黄金

大摩表示,相较于其他黄金公司,中国黄金公司蕴藏着更为突出的阿尔法机遇。这主要归功于三点:

首先,是本土市场需求强劲。大摩表示,中国投资者对黄金的热情持续高涨,为国内黄金公司提供了稳定的市场基础。

与全球黄金ETF遇冷不同,中国在岸黄金ETF需求持续升温。2024年上半年,金条需求暴涨,占中国黄金总需求的一半。此外,中国人民银行的购金行为也支撑了市场需求。其次,是中国黄金矿商产量增长领先。大摩表示,过去十年,中国黄金矿商在并购市场上的活跃度不断攀升。这主要是因为中国对保障黄金储备的强烈需求。中国黄金“三巨头”积极在海外,尤其是非洲寻找新的矿产项目。

最后,是中国黄金的盈利弹性更大。大摩表示,在人民币波动的预期下,预测2025年以人民币计价的黄金价格将同比上涨14%,达到每克652元人民币的历史新高。

报告还指出,市场可能忽视了中国黄金矿业公司的增长潜力。过去一年,中国黄金股票的涨幅为7-28%,落后于全球黄金同行的8-49%涨幅。摩根士丹利认为,全球地缘政治紧张局势以及创纪录的高黄金价格环境,也引发了对中国矿业公司海外项目执行能力的担忧。

尽管如此,摩根士丹利也提醒投资者注意潜在的风险因素,包括利率削减延迟、资金流动未能实现以及市场情绪转为风险偏好模式,这些因素可能导致利润回吐。

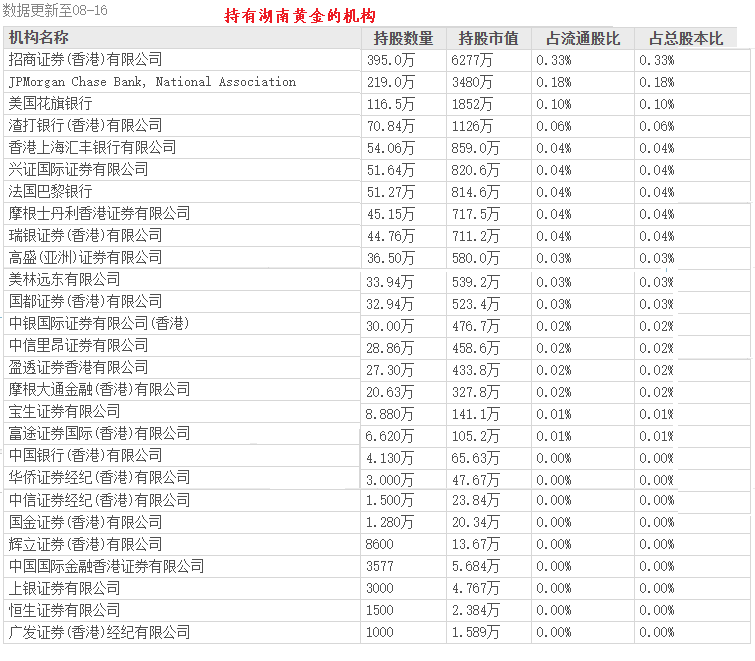

而根据相关数据,早在今年八月份的数据,就有多家外资机构已经悄然购入湖南黄金的股票,这些外资机构包括摩根士丹利、摩根大通、高盛证券、花旗银行等众多世界金融巨头。

本文作者可以追加内容哦 !