一、 周行情回顾

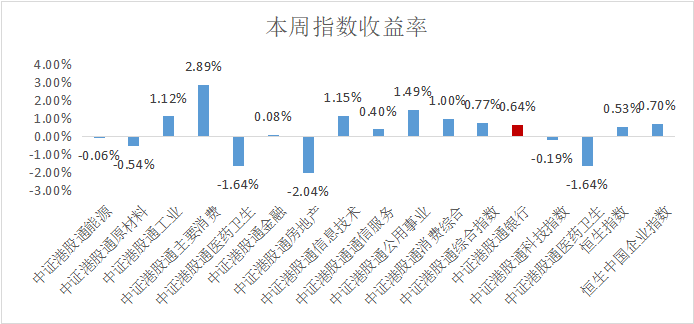

$香港银行LOF(SH501025)$:本周港股通银行指数涨幅0.64%。

港股方面:

中央经济工作会议整体符合预期

上周中央经济工作会议整体符合预期:1)逆周期调节力度更大,财政更积极新增增发超长期特别国债、货币延续适度宽松,适时降准降息;2)提振消费置于重点任务首位,实施提振消费专项行动,增收减负提升消费能力、加力扩围实施“两新”增加消费意愿,但扩内需抓手可能仍主要落在一揽子提振消费的政策层面,后续期待政策落地效力;3)科创仍在高置位,供给出清及“AI+”或是重点边际增量。复盘2010至2023年中央经济工作会议的港股表现,会议首日后一周恒指因预期消化及获利了结可能出现回调、此后维持震荡走势。上周五港股调整或亦印证其日历效应。

海外流动性或再度面临边际收紧压力

12月FOMC会议降息25BP或成大概率事件,但后续降息路径或存不确定性。美国11月CPI同比升2.7%、环比升0.3%,11月核心CPI同比升3.3%、环比升0.3%,均符合彭博一致预期。其中,粘性较强的核心服务通胀(房租、运输服务等)环比有所降温,从而提振了市场信心。Fed Watch显示的联储12月降息预期概率上升至98%,长端美债利率小幅下行、美元指数基本持平。然而,考虑到近期美国经济动能整体回升、圣诞节前外资或对港股等外部市场落袋为安、大选后特朗普政策落地或再度对通胀路径形成扰动,我们提示:本周FOMC会议后,海外流动性或再度面临边际收紧压力。

本周备受关注的政治局会议及中央经济工作会议召开,其对于明年的宏观政策定调起到关键作用。受此影响,本周市场走出了一波政策预期兑现的行情。政治局会议对于宏观政策的定调较为超预期:强调明年“实施更加积极有为的宏观政策”,此外更是时隔15年重提“适度宽松”的货币政策,相较此前几年“稳健”的货币政策定调,2025年国内利率中枢下行仍有较大想象空间。此外,财政政策的定调“更加积极”,虽并未明确具体空间,但相较此前表述,明年财政发力的政策态度上也有明显转向。对于政策发力方向,本次会议提振消费的积极性显著超出过去两年及此前市场预期。相较之下,经济工作会议进一步明确了“提高财政赤字率”,并明确以消费补贴扩围和加大转移支付来大力刺激消费。总体来讲,年末的两次会议延续了9月政治局会议的政策基调,对于2025年宏观政策的定调较为积极,基本处于此前市场预期上沿。明年财政发力,政府端加杠杆有望带动信用周期的企稳修复,但幅度尚有分歧。短期来看,货币宽松仍是市场最确定主线,信用回稳仍有待传导,内需数据有效修复前,宏观流动性宽松、无风险利率低位的环境或将延续。

A股方面:

短期预期兑现行情不改市场中枢上行趋势。本周公布的11月信贷及社融数据均显示,国内融资需求相较此前极度悲观状态有所修复,无论在总量还是结构上均呈现出较为积极的修复状态,但相较于此前5年同期水平仍偏弱,国内信用环境的改善仍有待进一步持续。结合历年经济工作会议前后市场表现,市场多会在会议召开前后演绎政策预期博弈->预期兑现->重回跨年配置行情主线的路线。会议召开前一周,大盘正收益概率约为50%,会议通稿发出后一周,市场上涨概率仅为29%,而会后第二周,市场就会重新回到跨年行情的配置主线中去,大盘上涨概率为36%。短期来看,由于本次会议前夕,市场已经计价了较多政策预期,未来一周市场或面临预期兑现后的短期震荡,但市场下行风险较低,整体大概率呈现箱体震荡,中枢上行趋势仍在。

银行股作为哑铃型策略中重要的一部分,高股息、高分红特征满足当下的风险偏好,值得长期配置。

地方政府债务风险化解规模力度超预期,银行参与债务置换短期息差略受拖累,长期受益于不良资产出清和地方经济基本面改善。发行特别国债补充国有大行资本工作加快推进,及时增强大行信贷投放和风险抵御能力,助力一揽子增量政策落地见效。我们继续看好银行板块配置价值。

二、 热点催化

1、行业资讯

12月2日,中信银行发布2024年中期利润分配方案调整分配比例的公告。公告称,该行中期利润分配总额不变,拟分派普通股现金股息总额98.73亿元(含税)。

2024年,多家上市银行宣布中期分红。此前,A股上市银行的分红频率多为每年一次。

截至12月5日,42家A股上市银行中,已经有20家宣布分配中期利润,拟派现金额超2500亿元。其中,平安银行、民生银行等7家银行中期分红已实施完毕,共派发约234亿元。

三、投资观点

年初以来银行板块受益于红利+稳健属性,逆势积累近35%涨幅,近期政策方向切换推动大盘估值经历系统性提升,进入盘整震荡阶段,银行选股逻辑从聚焦稳健红利向合理估值与基本面回归。展望明年,我们认为银行业绩有望企稳,政策组合拳有利于修复政信类、地产类资产悲观预期,驱动估值修复,同时宏观资产负债表改善、风险偏好回暖有利于提升优质银行估值溢价。

政策组合拳短期有利于缓释资产质量担忧,中长期夯实基本面经营能力。政策方向切换驱动市场预期转向,筑牢城投、地产领域风险底线,当前港股上市银行PB(lf)较低,对应隐含不良率远高于实际水平;过往银行不良生成、不良预期改善时期银行估值有望同步修复。本轮货币政策为近年较大力度,有望改善市场流动性、降低融资成本;财政政策虽以防风险为主,但在扩大刺激规模上亦有积极信号。历史政策宽松周期下,政策刺激能较快带动银行扩表、提振估值预期。

$工商银行(HK|01398)$$中国银行(HK|03988)$#中央经济工作会议11大看点##年底两大会议落地对A股有何影响?##博通市值破万亿美元,上涨逻辑是什么?##分析师看好首发经济,掘金机会在哪?#

风险提示:以上涉及个股不作为推荐。ETF二级市场价格涨跌不代表基金实际净值。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !