作者 | 坚白

来源 | 新经济观察团

2024年,是中信银行新三年发展规划的开局之年。新规划基本延续了此前的“零售第一战略”,进一步提出实施“五个领先”银行战略。

但从近年来其业务现状而言,加码零售的成效并不显著。尤其是在零售收入中占比高达7成的信用卡业务,更是在2024年迎来各项关键指标整体下滑。

营收主力低迷之下,中信银行该如何推动“零售第一战略”?“对公之王”长达十年的零售转型之路,是否遇到了障碍?

01

信用卡指标全面下滑,不良率攀升至2.57%

进入2024年,中信银行信用卡业务的颓势加速,多项关键指标或明显放缓,或深度下探。

具体而言,在存量规模方面,前三季度,从集团口径来看,中信银行信用卡业务在贷余额逐季收缩,由年初的5212.60亿元,降至第一季度末的5101.26亿元,再到年中的5047.05亿元,第三季度末则继续滑至4985.24亿元。

这是中信银行公布信用卡单季数据以来首次出现三连降。而从披露频次更低的本行口径来看,也同样是下滑状态。2024年年中,中信银行本行信用卡业务在贷余额为5040.91亿元,较年初下降116.00亿元。2023年本行口径出现的短暂扩张态势也随之结束。

在交易量及收入方面,下滑幅度则更为可观。为便于分析比较,下文均采用本行口径数据。数据显示,2024年上半年,中信银行信用卡交易量达到12410.72亿元,较去年同期下降8.44%,而信用卡业务收入则为286.77 亿元,同比下降3.37%。

在规模指标中,2024年唯一没有下滑的是发卡量。截至2024年年中,中信银行累计发卡量达到11963.00万张,较年初增长了3.56%。不过,需要指出的是,由于涉及开卡率以及额度使用率等问题,发卡量其实是比较边缘的规模指标。

拉长时间线来看,中信银行信用卡业务2024年的下滑,是其近年来该板块下行态势的延续。

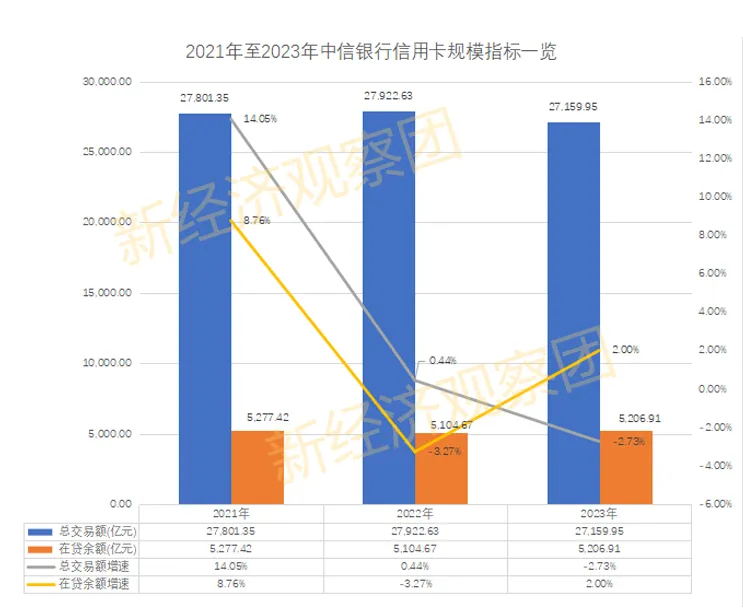

数据显示,中信信用卡业务基本在2021年达到顶峰。这一年,各项指标都实现了较为亮眼的同比增速。具体而言,累计发卡量较年初增长9.40%,首次突破了1亿张大关;在贷余额则实现了8.76%的同比增长,达到近年来的高点5277.42亿元;而信用卡交易量更是同比增长14.05%,达到27801.35亿元。

但从次年开始,各项指标开始下探。在贷余额增速由正转负开始收缩,2022年下降3.27%达到5104.67亿元,2023年短暂修复增长2.00%,但截至2024年年中,较2023年年底又下降3.19%。信用卡交易量则一路下行,下探幅度更大,同比增速由2021年的14.05%,降至2022年的0.44%,2023年及2024年上半年开始负增长,增速分别为-2.73%、-8.44%,加速下探趋势明显。

与此同时,信用卡业务营收则保持低迷状况。2021年至2023年,年度营收均接近600亿元,同比增速分别为-3.85%、1.18%、-0.67%,2024年上半年实现营收286.77亿元,同比下滑3.37%。

理论上而言,银行信用卡业务收入与信用卡交易额、信用卡在贷余额强相关。其中,交易额影响银行的手续费及佣金收入等非利息收入,而在贷余额规模则直接影响银行的利息收入。

但值得关注的是,从近三年数据来看,中信银行信用卡业务并未表现出这种相关性,甚至某些年份出现明显背离。比如,2021年,中信银行信用卡在贷余额及交易量分别增长8.76%、14.05%,但该年度信用卡营收却同比下滑了3.85%。

中信银行并未单独披露信用卡业务利润,但从信用卡贷款不良率来看,该板块的利润或许同样也并不乐观。财报显示,近年来,中信银行信用卡不良率逐年走高,而且升高幅度相当大:2021年末不良率为1.83%,2022年末上升0.23个百分点至2.06%,而2023年末则上升高达0.47个百分点达到2.53%,到今年年中逐渐企稳,仅上升0.04个百分点至2.57%。

2021年,中信银行曾通过不良资产证券化,处置了本金规模高达80.48亿的信用卡不良资产。按照近年来5000亿元左右的在贷余额来换算,基本相当于直接销减了大约1.6%的不良贷款。但轻装上阵之后不过两年,不良贷款又迎来了快速积累。

可以看到,为了应对快速攀升的不良率,中信银行开始着手加大催收力度。2023年8月,中信银行信用卡中心发布招标公告,表示引入150家催收公司,为中信银行信用卡中心和全国各分中心提供委外催收服务,包括普案催收和M3(即逾期3个月以上)电催。

在加大催收保利润的同时,中信银行也开始在成本端节流,比如最直观的削减信用卡权益。

今年下半年,中信银行将旗下多款信用卡的交易权益规则进行调整,从2024年11月1日起,中信银联i白金信用卡“白金专属36+1新生活”获取交易权益点除要求满足每月交易金额外,还新增了其中银联渠道交易金额的限制;2025年1月1日起,中信银行悦卡每月奖励积分的上限由“客户固定额度的8倍”调整为“客户固定额度的8倍,且最高不超过20万积分”。

加大催收力度以及削减持卡权益,又导致相关投诉较多。除了黑猫等投诉平台之外,由金融监管部门直接接收的投诉数据显示,信用卡投诉常年占据中信银行总投诉量的8成左右。数据显示,2021年至2023年,中信银行接监管转办的投诉量分别为19,696笔、23,862笔、23,305笔,其中信用卡投诉占比分别达到86.53%、78.53%、71.17%。

02

零售营收追平对公,财富管理成战略支点

信用卡业务陷入困境,中信银行并非个例。据新经济观察团此前统计,在10家A股上市银行中,信用卡业务关键指标下滑其实是普遍现象。

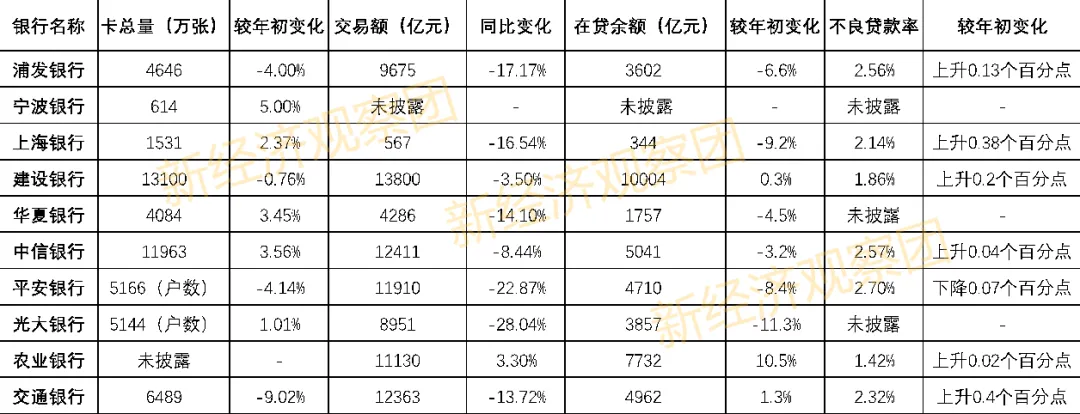

10家银行中,2024年上半年共有9家在中期报告中披露了详细的交易额数据,其中8家上半年交易额出现同比下滑,6家下滑幅度达到两位数。

其中,光大银行、平安银行交易额下滑幅度最大,分别达到28.04%、22.87%,而浦发银行也下滑17.17%、上海银行下滑16.54%、华夏银行下滑14.1%、交通银行下滑13.72%。

在贷余额也普遍是收缩态势,浦发银行、上海银行、华夏银行、中信银行、平安银行、光大银行等6家银行均不同程度下滑,下滑幅度最大的同样是光大银行,上半年末较年初下降11.3%。

不过,对于中信银行而言,信用卡业务的颓势对于其整体战略的影响,或许更加深远。

中信银行是最早成立的一批股份制银行,1987年成立后相当长一段时间内,依托股东中信集团的资源优势,以对公业务见长,对公贷款占比达7成以上,曾被誉为“对公之王”。

2015年开始,中信银行零售业务转型步伐明显加快,其标志是提出一体两翼战略,在作为“一体”的对公之外,将零售业务的地位提升至“两翼”之一。2018年新的三年规划出台,中信银行进一步抬升零售业务的地位,从“一体两翼”走向“三驾齐驱”。2022年则继续加码,中信银行对外系统地阐释了中信的“新零售”全图景,并首次有了“零售第一战略”的提法。

而从收入结构来看,信用卡业务在中信银行零售业务中占据关键位置。

数据显示,近年来,中信银行信用卡收入占零售业务总收入的比例,基本保持在70%上下,呈逐年下滑的态势。

具体而言,2021年零售总收入为801.73亿元,信用卡收入占比达到73.75%,2022年为823.47亿元,信用卡占比下降到72.65%,2023年为835.61亿元,信用卡占比继续下降到71.11%,而到了今年上半年,信用卡收入占比进一步下滑至68.91%。

尽管营收占比不断下滑,但目前阶段,信用卡业务显然仍是零售业务的营收主力,信用卡业务持续低迷,势必对于中信银行零售战略的推进形成掣肘。

不过,虽然信用卡业务收入近年来不断萎缩,但中信银行零售业务收入其实是持续增长的。数据显示,2021年至2023年,零售业务收入同比增幅分别达到3.54%、2.71%、1.47%。这表明,中信银行零售业务持续在信用卡业务之外开拓新的增长源。

2024年3月,在中信银行2023年报业绩发布会上,董事长方合英再次强调了中信银行的“零售第一战略”,并表示未来的战略目标是打造“五个领先”银行,其中排在首位的是:领先的财富管理银行。

这其实是对于2021年的三年战略规划的延续。彼时,中信银行明确了新零售“三年规划”思路,提出了将以财富管理为战略支点,以“板块融合、公私联动、集团协同”为三大杠杆,实现中信零售金融业务的“撑杆跳”。

纵向来看,在一众股份行中,中信银行保持了较好的战略稳定性。战略的稳定推进,已经彻底改变了其业务结构。历年数据显示,中信银行对公贷款在信贷中的比重逐渐从2014年的71.54%降低到今年上半年的52.17%,而零售贷款从2014年的25.35%提升到今年上半年的41.63%。

与此同时,零售业务营收占比基本已经追平公司业务。财报显示,2021年,中信银行零售业务营收占比为41.89%,公司业务营收占比为46.68%;2022年两者分别为41.56%、45.05%;2023年分别为43.71%、44.81%,已基本持平。

整体而言,随着中国信用卡行业步入存量时代,信用卡业务对于银行零售业务的拉动作用已逐步衰退,银行们必须为零售业务的发展寻找新动能。而中信银行作为常年排名国内银行业前十的大行,从对公为主到加码零售,再到最近的注重财富管理,可以说基本全部踏准了行业发展的节拍,且在战略层面保持了较好的连贯性,其未来表现无疑值得期待。

*声明:新经济观察团登载此文出于传递更多信息之目的,不构成任何建议。原创文章未获授权不得转载。

End

本文作者可以追加内容哦 !