12月15日,国内Biotech迈威生物公告:为了满足公司经营发展的资金需求和提升国际化水平,公司拟在境外发行H股并在港交所主板上市。同日,公司还发布了拟与重庆高新区管委会、大健康基金签订项目投资合作协议,在重庆高新区直管园范围内,共同投资建设迈威生物骨健康创新药项目(公司出资不低于16亿元,大健康基金出资总额为4亿元)。

消息一出,迈威生物的股价大跌6.65%,收报21.19元每股,最近九个交易日公司股价累计下跌了20.4%,或许是受到行业最近羸弱表现的拖累,也有可能是聪明资金对于消息的提前反应。

那么问题来了,为什么投资者对于迈威生物这个募资动作反应这么大?

01 A股IPO募资不久再募新:花钱太快?

迈威生物于2022年1月成功在A股科创板上市,募资净额在33亿人民币左右。2022年、2023年及截至2024年前三季度,迈威生物的净利润分别为-9.58亿、-10.59亿和-6.96亿,合计亏损金额高达27.13亿元。

截至2024年9月30日,迈威生物账上大约有15.64亿的货币现金(流动资产约20.17亿),24.8亿非流动资产中包括约10.1的在建工程和7.77亿的固定资产;负债方面,公司14.43亿的流动负债中大约有9.07亿的短期借款,11.5亿的非流动负债中有大约9.86亿的长期借款。从最新的财务数据看,迈威生物其实并不“宽裕”,短期和长期借款合计逼近19亿元,并且可以分析公司相当一部分过往的投入都进入到了固定资产和项目研发(从2022年到2024年9月30日合计研发费用约20.74亿)当中。

值得注意的是,迈威生物曾在今年8月拟调增2024年度向金融机构申请授信及融资额度,2024年度申请授信及融资额度合计不超过62亿元(截至5月31日公司短期借款及长期借款余额合计为17.76亿元)。

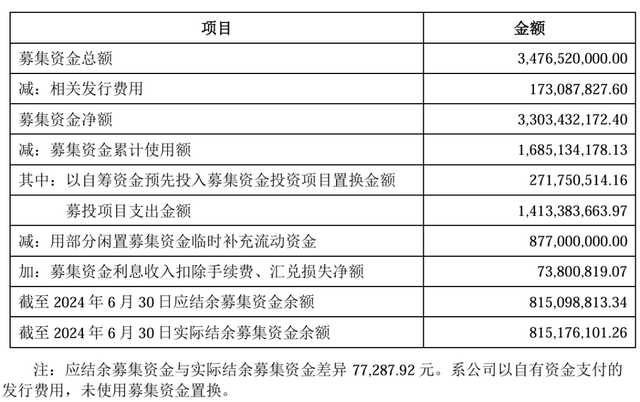

再来看看募集资金使用的情况,最初的募资计划基本上接近一半的资金给了抗体药物研发,其他分别分配给了生产基地建设和补充流动资金。

截至2024年6月30日,募集资金使用大约过半,结余的金额、闲置资金临时补充流动资金两项合计接近17亿元。一年半的时间花了一半的募资金额,在创新药行业虽然算不上“很快”,但是在部分投资者看来有点“刹不住车”。

从迈威生物现有的产能基地分布看,基本上三个主要商业化产能均在江浙沪,此次在重庆投建迈威生物骨健康创新药项目,一下子就要拿出10亿出来(虽然配套了4亿元融资),相当于一下子拿走了公司2/3的现金,这似乎让公司短期财务压力进一步增加。实施“A+H”在港交所发行H股募资,美其名曰提升国际化,实则解决短期资金窘迫问题迫在眉睫。

从另一个角度看,投资者用脚投票的点可能在于不满公司上市以来的对外合作、商业化进展,尽管上市以来公司阿达木单抗、地舒单抗生物类似药产品陆续在国内上市并商业化,以及与中东、东南亚合作伙伴达成BD合作,但公司研发支出占比大的创新药项目,尤其是ADC项目的BD授权交易迟迟未有进展。

市场今天盘面的反馈,显然是部分投资者认为公司这一大投入的合作过为激进了。

02 骨健康创新药,当真有这么大的吸引力?

迈威生物花费20亿的项目,自然是研发、生产、商业化销售为一体的基地。

事实上,从今年8月份迈威生物与润佳医药达成合作引进骨关节炎药物RP901大中华区权益上,可以看出公司正在加码骨健康药物领域。

除了RP901之外,迈威生物与骨健康领域相关的药物包括地舒单抗(治疗绝经后妇女的骨质疏松症、骨巨细胞瘤)、阿达木单抗(治疗类风湿关节炎、强直性嵴柱炎等)。

这些管线中,中短期内核心收入贡献仍然是地舒单抗。(4亿元的配套资金投资者人设定了要求回购考核条款:2027年度低于1.7亿元、2028年度低于4.5亿元、2029年度低于11.5亿元等)

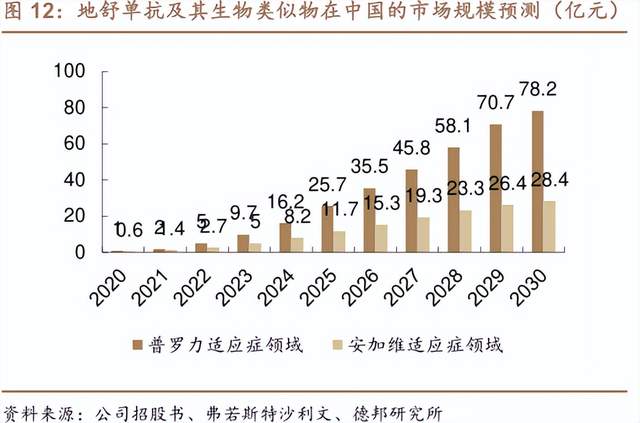

据IQVIA的数据,2022年地舒单抗在中国境内及全球范围内的销售额分别约为4.77亿元、62.22亿美元。

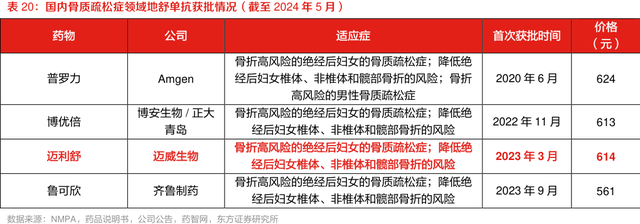

在国内,地舒单抗原研药2022年6月专利到期,竞争格局并不算好,截至2024年5月国内有3款生物类似药上市,未来两年预计有更多厂商的竞品上市。

不过,多个数据源对地舒单抗国内市场空间较为乐观,国内庞大的骨质疏松患者群体和过去临床常用的几种骨质疏松药物的较大的市场规模(如双膦酸盐类药物)。据迈威生物招股书预测,2030年地舒单抗与其生物类似药在国内市场规模将突破百亿元。

另外,迈威生物的RP901同样瞄准了另一个骨健康的大适应症领域——骨关节炎。骨关节炎(OA)是一种影响膝关节、髋关节、手指关节、足部关节等关节的多种疾病统称,它严重影响着人们生活质量。贝哲斯咨询数据显示:2024年全球骨关节炎市场规模达74.5亿美元,未来5年市场规模以8.5%年复合增速增长。

国内随着老龄化的加深,骨关节炎和类风湿关节炎的患病人口从2015年的约1.3亿人上涨到了2020 年的约1.4亿人,潜在治疗药物市场巨大。

RP901是一款潜在First-in-class小分子药物,口服给药后可在体内快速转化为活性成分而发挥骨保护和骨关节炎改善作用,润佳医药将其定位为骨关节炎疾病改善疗法,目前处于临床二期。

尽管国内骨健康赛道潜力巨大,但迈威要占住位置,仍要经历商业化推广(市场教育)、新药确证性临床认证等难关。

03 ADC授权的机会窗口可要尽快到来

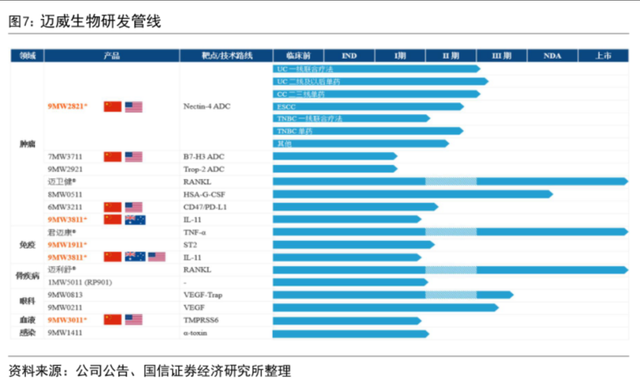

迈威生物创新药管线中一大特色技术领域便是ADC,在靶点上公司布局了Nectin-4、B7H3和Trop2,其中Nectin-4 ADC(9MW2821)是最有望未来授权给MNC的分子。

同为Nectin-4 ADC的Padcev,2023年的销售额达到10.3亿美元,辉瑞预计其销售峰值能够达到30亿美元,未来的天花板还很高。迈威生物9MW2821作为临床推进进度仅次于Padcev的Nectin-4 ADC,自然被投资者寄予厚望。

随着时间的推移,国内一个个ADC潜在竞品出海显然让投资者为迈威生物焦急,比如石药集团的SYS6002授权给了Corbus、橙帆医药将Nectin4/Trop2 ADC授权给了Avenzo Therapeutics等,迈威生物9MW2821的海外BD迟迟不落地,有可能让其未来在欧美临床推进上失去优势。

不过,9MW2821在部分肿瘤适应症上的确展现出了Best in class的潜力,公司想要卖给MNC那个大价钱,需要谈判更长时间,这个可以理解。

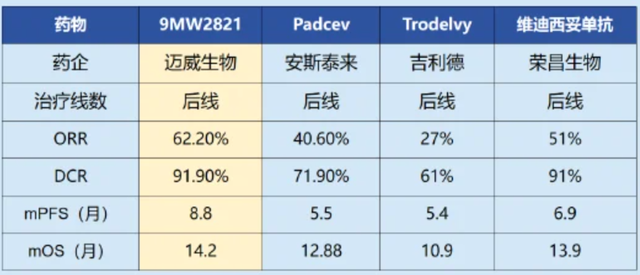

以尿路上皮癌适应症为例,9MW2821在免疫检查点抑制剂及铂类基础治疗失败的37例患者中取得ORR和DCR分别为62.2%、91.9%,mPFS为8.8个月,mOS为14.2个月。而竞品Padcev在针对免疫检查点抑制剂及铂类基础治疗失败的尿路上皮癌患者EV-301研究中,取得了ORR为40.6%、DCR为71.9%、mPFS为5.5个月和mOS为12.88个月的成绩。

尽管两个研究的患者基线有差异且EV-301研究的样本量更大数据更可靠,但不能掩盖9MW2821的BIC潜力。

(图源:新浪财经)

另外,9MW2821在宫颈癌、食管癌和三阴性乳腺癌几个适应症中同样取得了不错的数据,最新数据已在2024 ASCO披露。

在大多数时候,中国创新药公司让投资者相信自己“行”或者有投资价值显然是更难的,现在唯二的路径,一是通过商业化成功或者现金流说话,二是来一个大的BD卖给MNC,迈威生物短期通过第一种路径来证明自己显然是难的,所以大家在等待第二种路径:让大药企背书。

结语:迈威生物短期内的股价下跌,强相关的可能是:公司要像当时的荣昌生物一样,打消投资者公司大手笔投建骨健康项目加剧公司现金储备危机的疑虑,同时让投资者笃定公司在快速烧钱的背景下同步兑现的重要成果,市场信心或许才能重拾。

毕竟谁都不是恒瑞,对于迈威这种资本市场“新兵”来说,恒瑞用过去的市场表现可以无声地让市场自己找解释,但迈威显然是不行,市场还是需要公司出来解说。$迈威生物-U(SH688062)$$荣昌生物(SH688331)$$辉瑞(NYSE|PFE)$

本文作者可以追加内容哦 !