01

就在刚刚过去的上周,年末两场重要会议终于给出方案,全部是关于经济的,简单来讲是就是通过,低成本的钱,来实现经济继续复苏。

具体看,只要做到这5点,2025年就是反转之年。

这五个目标分别是:稳楼市、保股市、扩内需、反内卷、发展科技和新质生产力。

具体用什么手段呢?

有一套组合拳就是:继续降息+提高赤字,可以说是“十几年来最大宽松+最低成本!”。

目标很多,其实它们是环环相扣的,看完本文,你就清晰了。

首先,这里的“降息”,未来既有存款利率的降低,也有房贷利率的降低,可能还有银行自己系统的“降息”,也就是降准。

降息很好理解了,存钱利息继续变少,宏观的手就会带动“聪明的钱”跑向“市场”。

也就是,跑向实体经济,制造业,房地产和股市。

那凭什么,降息+赤字,就可以?

先说今年的成绩:单是今年9月的降准+降息,就已经间接,释放了约3万亿的流动性资金。

而这3万亿,最明显的就是给A股整体市值增加了13万亿,以最新2024年12月的市值减去2023年12月的市值,计算得出。

也就是说货币的宽松,已经发挥了杠杆的作用,实现了以小博大。

当然这些所谓的3万亿,还有一部分跑向了楼市和其它实体经济,所以宽松效果已经立竿见影!

所以,明年继续降息50个BP左右,再叠加财Z的超额支出(赤字),会在此力度上,有更好效果。

当下最应该关注2025年经济如何从量变到质变的过程;

对于货币Z策来讲,其实除了让利实体经济需要外,还有要配合财ZZ策的意思。

从上图中,不难看出,货币政策在复制08年的手法,08年的4万亿,奠定了之后10多年繁荣的基础。

而,财ZZ策,过去则在“稳健和积极”之间切换,而现在是“更加积极”。

那以往的“积极和稳健”是什么水平?

其实就是,赤字率在绝大部分年份,都在3%以内,只有2020和2021特殊情况才超过了3%。

2025的“更加积极”定调,就是要将赤字率再次提高,这也是未来2025年的重点。

赤字概念为:(财Z收入-财Z支出)/GDP。简单说就是,以往超额支出的钱÷GDP,得出的比率为3%。

以现在的GDP规模和增速,赤字每增加1%就是1.3万亿+,而08年的1%只有3000多亿,10年才4000多亿。

据最新数据统计:2024的3%赤字规模为4.06万亿元,此外加地方专项化债的3.9万亿;

以及超长国债的1万亿元,2024年光宏观调控的手,就有9万亿。

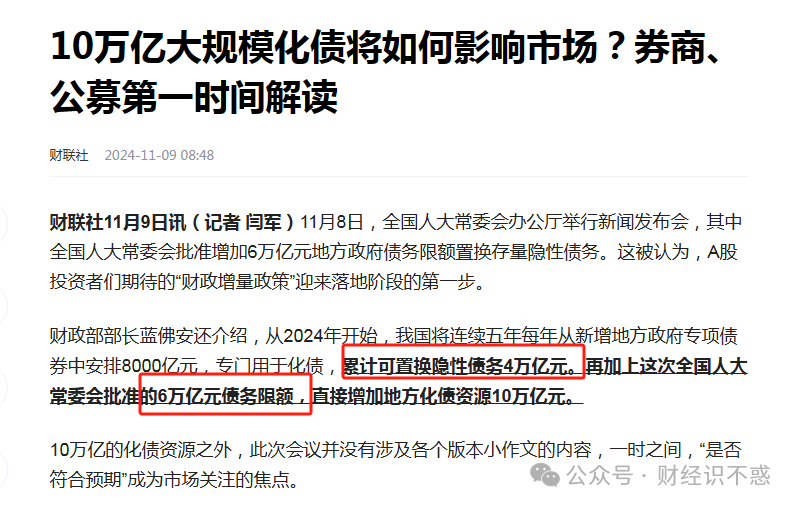

你看到的11月份的十万亿化债,其实是贯穿未来几年的,所以明年财Z政策的亮点,可以理解为:降息为背景,然后提高赤字率+专项化债来推动。

准确来说,11月份的10万亿是贯穿未来4-5年的。

具体是这么计算:6万亿分三年每年2万亿,4万亿为专项化债,分5年,每年8000亿,一共10万亿。

看完这一波组合后,咱们再分析下,“更加积极的赤字”,具体是多少?

有预测说赤字会提高到4%也有说4.5%,今年的3%为3.9万亿,如果明年经济增长依旧按照5%计算,同样的3%将多出2000亿。

那明年的赤字按保守的4%计算,大致为5.46万亿左右,远超2024的3.9万亿。

也就是说,只要经济保持增长GDP的分母将变大,同样的3%意味着更大的数字,而负债也不会明显增加。

就是为什么要举债提高赤字来灌溉经济的原因。

因为蛋糕做大了,能分的蛋糕自然也多,其实财政赤字空间比你想象的大,以M国为例,2024已经达到了6.4%。

02

那为什么2025年,才提高赤字到4%以上?

从内部环境看:虽然2024年三季度后,股市、楼市有所起色,但是内需还是略显不足。

三季度,推动的降息和Z策刺激,其实是主动让长期利率走低,这样Z府、企业、个人举债成本更低了,未来偿还的压力也小;

同时呢,根据以往经验,经济需要复苏就是要降低成本和财Z刺激。今天12月17日,10年期国债利率已经跌破2%达到了1.72%。

财Z赤字这时候增加,你也可以这么理解,当一个公司发展需要借钱时,为什么不在利率较低的时候一次借够,未来慢慢花?

同时,这也解释了为什么,化债方案和赤字提高都是在今年、明年逐渐展开。

因为,这是宏观的手主动降低成本,为的是“以价换量”,把性价比拉满。

同时,当大家(也就是你我)都不愿多消费时,经济就会出现内卷、需求不足等怪象,自然得有“宏观的手”拿出钱来补充;

其实就是:把你本该支出的,低成本替你花了;因为财Z本来也是取之于民,用之于民的。

聊完内部环境,再看看外部:

明年海内外,世界范围都在降息,也就是说利率同步下降,大家都顺周期的时候压力最小;

所以压力最大的,不是2025年,而是2022和2023的海外加息周期,但那已经扛过去了;

主要因为我们与海外周期不同,大概有2年的周期错位。

也就是他们在2022和2023是向市场收水加息,而我们则基本按兵不动;

直到,2024和2025才有了实质性的进展,低利率、强支出,真金白银真的放了出来,而此时大家终于同步了。

(中美10年债券利率走势,可做为利率走势的参考)

另外放长周期看,利率周期都是有起有伏的、不同国家也不一样;

从债券利率看,我们会最先触底然后反弹,而欧美可能明年、后年都在下降的过程中,这一变化相信会在2025年更明显。

另外需要点明一下,中美两国的债券利率,不代表实际利率成本,那是ZF用钱的原始成本和我们个人和企业不一样;

目前我们的一年期贷款利率为3.1%,这才是实际成本,也就是说明年降息完50个基点后为,为2.6%;

而M国目前的实际贷款利率为4.58%左右,当前公布的利率区间为4.5-4.75,本周四,降息一次后成本就是4.25-4.50之间。

以房贷利率为例,我们的利率为3.1%,而M国为6%以上了,因为周期错位,我们需要的是低成本来发展。

从一年期贷款成本看,M国的实际综合贷款利率就在4.5%-4.75%之间,而我们在3%左右。

从过去几十年看,历史上看美国的降息周期利率几乎都逼近0-0.25%为止,上次利率顶峰是2018年的2.5%,低谷是2020年的0-0.25%。

美联储,明年保守会降息25个基点三次,也就是回到3.5-3.75利率区间;后年回到2018的2.5%也不是不可能;

乐观看,我们2025年累计降息50个基点之后,就基本停止了,剩下的靠Z策了,因此2025年很可能为中美利差开始减少并反转之年;

甚至2026利率可能触底反弹,迎来加息收水或者说财ZZ策的收紧,这都后话了。

03

总的来说,当下内、外环境符合2025年继续宽松,且成本、压力也小。

这也是为什么“赤字”能提高,利率能降的原因,也是2025年能实现这“5个目标的”的原因。

因为根源上,宏观调控的手(财Z赤字+利率),掌控水龙头,可以随时调整收水、放水的速度。

其实这“5个目标”没那么难,但是得靠宏观的手去推,而企业和个人只能顺势跟随;

那宏观的钱都花在了哪里?如何做到这5点呢?

咱们还从“这5个目标”来分析。

楼市目前是:一线开始企稳有所反弹,其它城市逐渐稳定,全国目前已经有几个城市在11月份稍微提高了房贷利率;

那房价到了哪个阶段?以内地某三线地级市为例,平均工资在4000上下,房价在4500左右,有一定议价空间。

也就是说,不吃不喝50个月可以买个60平米的房子。如果换到一线大城市,你可以算下,多少个月,平均周期得翻倍吧。

当然,这个单一维度,可能不够客观,毕竟大城市有更高的潜力和更好的社会资源;

不过它可以反映出,其实房子已经到了具有性价比的阶段。

其次,大的方面,政府在2024就给房企额外贷款支持,应贷尽贷,应给尽给,就是保交楼,恢复市场信心。

其次,用实际行动出手,专项债的钱,购买地产商的土地和市场上闲置的房产,一方面稳住了房子的价格,一方面稳住了租金的价格。

因为ZF的成本很低,所以大可以拉长周期使地产的租、售价格稳住再退出;

并且宏观的手,主要目的不是为了赚钱,而是为了带动,那基本上就是时间的问题了。

再说股市,9月份有刺激定调后,也就是这一轮所谓的政策底,目前市值较去年已经增加了10%以上,目标已经实现,而且明年还有很多没兑现。

再说第三个目标,反内卷,这个已经在多个大会上提及,其实内J是错的、短视的,因为靠技术创新的产品,才有客观利润;

而没有创新的就去卷成本,靠低价起量;所以反内卷,的关键是高质量发展,发展科技和新质生产力;

如果国内产能饱和了,可以出海,而不是继续留在国内让整个行业都赚不到钱。

以零售业为例,当前进军国内的最成功的是山姆和COSTCO基本上是开一个火一个,出现了供不应求和代购的现象;

你能说是消费不足,内需不足吗?其实是供需不匹配!

本质还是,当下落后的内J生产力,不能满足市场了,还没有开始去调整方向;

而本土超市,唯一能和外资比的,反而是在三线城市起家的胖东来。

而各行各业的内J现象,也使得利润被不断压缩,利润降低必然压缩成本端的价格,同时也会压缩工资收入;

收入低,进而消费不足,反而助长了内J,这是一套恶性循环的魔咒。

最终,导致了当下所谓的通S,通过反内卷,将会带动全行业健康发展。

所以内卷将会成为过去,出路就得靠高质量发展、发展新质生产力。

在楼市、股市两个目标稳住后,居民的主要财富就稳定了,配合反内卷+发展新质生产力,则内需复苏就是顺其自然了;

5个点,前两个,是后三个的基础,而后三个则需要改变发展的思路;

最后,内需的复苏,供需会再平衡,价格将反弹。然后,就是慢慢结束低利率Z策,并收紧货币和财ZZ策了, 这都留给2025年来验证吧。

#A股年前能否重返3400点?#

#算力战争下半场开启?AI推理时代将至#

$上证指数(SH000001)$$创业板指(SZ399006)$

#微盘股暴跌!什么原因?如何应对?#

本文作者可以追加内容哦 !