灯塔媒介12月17日讯,12月16日晚间,广电龙头股捷成股份(300182)的一则公告在资本市场上引发关注,其控股股东徐子泉因债务问题拟转让1.34亿股的股份,占总股本的5.03%。这一事件不仅引发了股价的波动,也引起了投资者对公司未来走向的广泛关注。

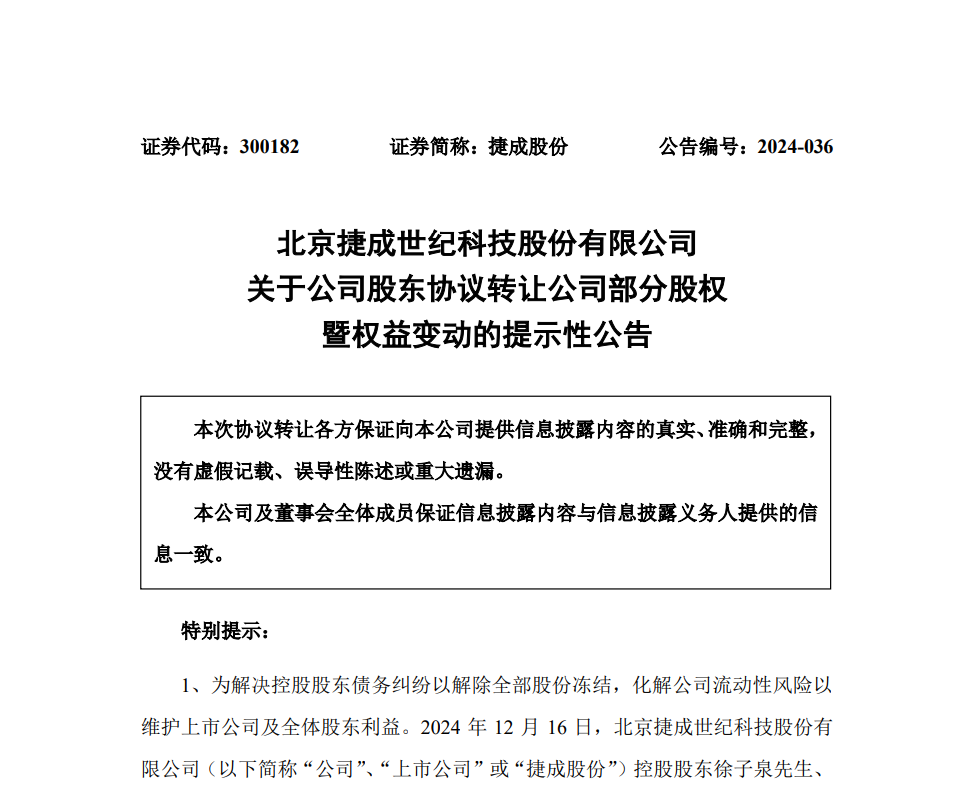

公告显示,捷成股份的控股股东徐子泉及其股东华美国际投资集团有限公司-华美传承1号私募证券投资基金(以下简称“华美基金”)与张远捷签署了《股份转让协议》,以每股6.18元的价格转让1.34亿股,占公司总股本的5.03%,总价约为8.29亿元。

本次股权转让不涉及公司控制权变更,不会导致公司控股股东、实际控制人发生变化。不会对公司治理结构及持续经营产生重大影响。

转让完成后,徐子泉仍持有公司总股本14.26%的股权,仍为公司控股股东和实际控制人;华美基金将不再持有公司股份;张远捷将持有公司总股本5.03%的股权。

公告强调,此次转让旨在解决徐子泉的债务纠纷,解除其股份冻结,以稳定公司运营。

徐子泉,1958年出生,现年66岁,自2006年创立捷成股份以来,一直担任公司董事长。他与妻子康宁曾多次登上胡润百富榜,2024年以54亿元的财富位列第987位。

2020年底,徐子泉曾因合伙企业财产份额转让纠纷导致所持2.6亿股被司法冻结。尽管后来部分股份得以解冻,但债务压力似乎一直如影随形。此次股权转让正是为了解决这一债务问题。

再来了解一下接盘人。

张远捷,1989年出生,华美国际投资集团有限公司的股东和董事,是资本市场大佬、保利地产创始股东张克强之子。

此次受让捷成股份,张远捷将持有公司5.03%的股份,并承诺在转让完成后的六个月内不减持。

然而,每股6.18元的转让价格,不禁让广大投资者们缓缓打出一个问号。

就在12月16日,捷成股份的股价还坚挺在7.04元/股,这意味着徐子泉的转让价格相较于市场价折价了约12%。

这一“慷慨”的折扣,可能被市场解读为大股东对公司未来发展信心不足、急于脱手的信号,影响投资者的判断和情绪。

次日(12月17日),捷成股份的股价应声下跌,收盘时跌幅达6.53%,报6.58元/股,主力净流出2.14亿元,总市值175.3亿元。

显然,股权转让的消息对投资者信心造成了冲击,市场反应剧烈。

捷成股份,作为国内音视频制作、控制和管理系统领域的技术领先企业,主营新媒体版权运营及发行业务,致力于构建以版权为核心的产业链。

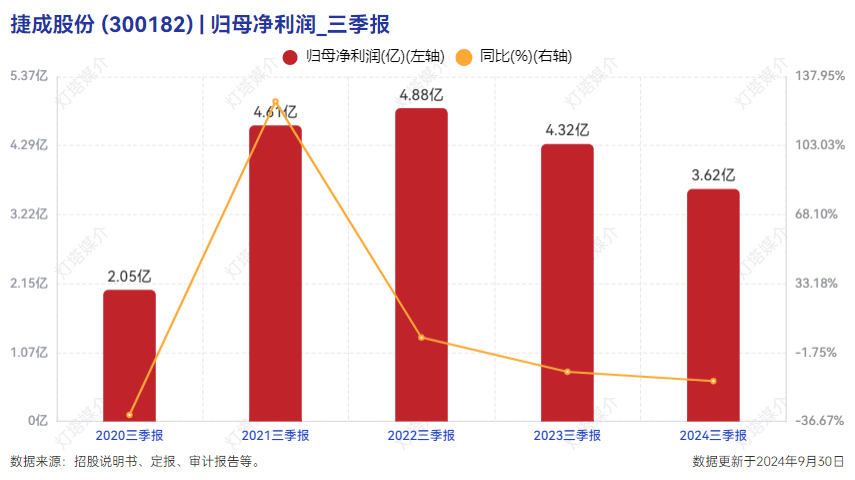

近年来,捷成股份的业绩波动较大。2019年和2020年,公司连续两年出现巨额亏损,分别达到23.25亿元和12.39亿元。

自2021年起,公司业绩有所回暖,净利润均超4亿元。但到了2023年,营收和净利润双双下降,前三季度净利润为3.62亿元,同比下降16.21%,增长乏力。。

2024年前三季度,捷成股份实现营收21.31亿元,净利润3.62亿元、同比下降16.21%。尽管如此,今年第三季度单季的净利润却同比增长了40.65%。

这表明,尽管整体业绩有所下滑,但捷成股份的财务表现开始呈现出积极的复苏迹象。

那么,此次股权转让,究竟是大股东的自救行为,还是公司潜在风险的信号?

从表面看,徐子泉通过转让部分股份,成功解决了债务问题,保持了对公司的控制权。然而,这背后是否隐藏着更大的风险?

其次,新股东张远捷虽然承诺六个月内不减持,但其背景和意图仍需观察。作为资本市场的新面孔,张远捷的加入是否能为公司带来新的活力,还是仅仅为了财务投资,甚至有其他目的?

再者,捷成股份的业绩虽然有所回升,但仍未恢复到历史高位。此次股权转让,虽然在一定程度上解决了徐子泉的债务压力,但也可能引发市场对大股东信用和公司治理的质疑。在大股东债务问题的背景下,公司未来的经营是否能保持独立性和稳定性,也是投资者需要关注的问题。

值得一提的是,这次股份转让后,华美基金不再持股,但是新股东张远捷却是华美基金的股东及董事,这或许反映了新股东对公司未来发展的信心和战略调整的预期。

综上所述不难发现,捷成股份的股权转让事件,表面上看是一次大股东解决个人债务的自救行为,但其背后的深层次问题不容忽视。这一行为可能对捷成股份的市场形象和投资者信心造成长远影响。

(免责声明:以上内容与灯塔媒介立场无关,相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。文章未经授权禁止转载/镜像,违者必究。转载、约稿、发布等合作请私信。)

本文作者可以追加内容哦 !