昨天说担心微盘股(小市值)策略会补跌,因此实盘进行了少量减仓,结果今天开盘就是暴击,进一步对这个担忧进行了确认,于是差不多-4%左右的时候将小市值全部清仓了

小市值策略的年化收益非常高,相应的,回撤也非常大,在实盘的时候,如果无脑一直持有,很难坚持下来

无法坚持的策略,不管收益有多高,都没有什么用,因此如何控制小市值策略的回撤,是实盘这个策略的核心问题

其中比较出名的就是利用日历效应: 由于年末资金紧张、业绩窗口真空期、财务洗澡等多种原因,在1月、4月、12月这3个月,微盘股指数表现相对垃圾,下跌概率大,通过历史回测,发现在这几个月空仓会大幅提高收益并且减少回撤: 似乎,找到了圣杯...

在进行进一步的分析之前,先听我讲讲一个有趣的事情:

我关注微盘股策略也挺久了,日历效应很早就有微盘股策略采用.但是在2024年以前,我看到的公开的策略思路都是4月空仓

划重点,4月空仓,没有1月,没有12月

然后,时间来到了今年年初,出现了历史上从未出现过的一幕:在很短的时间内,微盘股出现恐慌性暴跌,不到一个月时间回撤了50%+,割吧,跌了这么多,舍不得,继续拿吧,万一流动性进一步枯竭损失更大,难受

于是,这之后,很多人又加入了1月空仓

...

先不说日历效应未来是否有效的问题,就我上面说的这种行为,肯定是过拟合

回到问题本身,日历效应是不是有效,有逻辑支撑呢?

我个人认为,有一定的逻辑支撑,但在实盘中,不一定有效

首先,假设只是想策略更平稳,采取1 4 12这个3个月空仓完全没有问题,空仓肯定不会下跌

如果不是100%考虑策略的平稳性,那么这个说法我觉得值得商酌:

首先,策略表现不等于指数表现

同样的微盘股策略,表现大不相同,下面是我用一个微盘股策略进行回测后的结果:

可以看到,在4月跟12月,上涨下跌就是55开,平均涨幅还是正的

在这有限的14年内,1月该策略表现确实垃圾,上涨概率只有35.71%,但平均也就跌了-2.16%,如果除开2016跟2024这种罕见的极端情况,平均也是正收益

其次,A股的存在时间并不长,这个统计的数据样本太少,偶然性太大

再者,如果后面暴跌出现在其他月份怎么办?继续往策略里加5月空仓,6月空仓,7月空仓吗?

综上,可以得出我个人的结论了:

1. 如果只是单纯的考虑控制回撤,利用日历效应空仓我觉得完全OK,空仓永远不会跌

2. 如果综合考虑,我个人觉得偶然性太大,过拟合风险太大,应对其他状况的能力太差(比如后面再出现大熊市,暴跌在其他月份,事实上以前其他月份也出现过超过20%+的暴跌)

3. 某个月暴跌了就某个月空仓这种类似行为,我旗帜鲜明的认为不靠谱

对于我个人而已,我更愿意从市场跟微盘股的估值、流动性、情绪,动量,趋势等方面去进行跟踪,而不是采用日历效应在某些月份空仓这种方式

当然这个只是个人偏好,对于微盘股这种回撤超大的策略来说,任何降低风险的措施都不算错,这个就是仁者见仁智者见智了

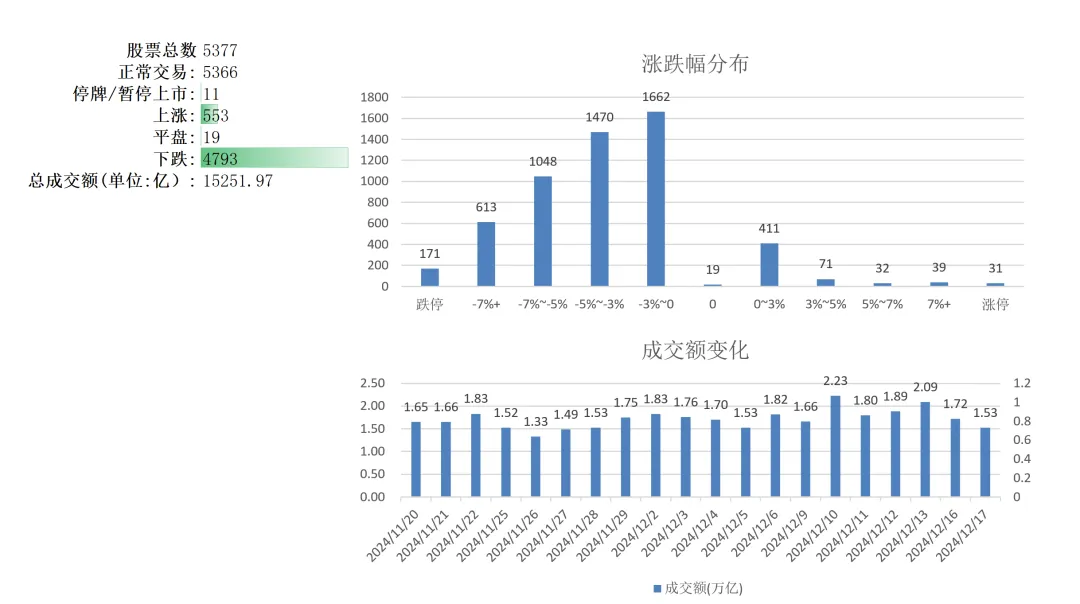

市场概况

涨跌分布:

大类资产跟踪

市场规律: 长期均值回归,中短期强者恒强

使用说明书:

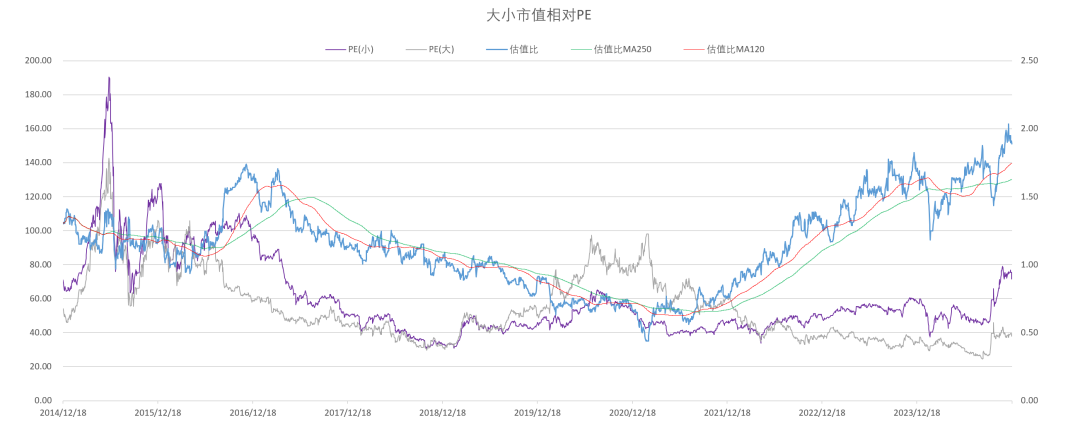

大小市值风格观察

从历史数据看,大小市值风格的切换频率一般不会很快,而且切换之后很难逆转

用微盘股指数代表小盘,创业板50代表大盘,刻画出两者的相对走势,有助于识别大小风格的切换

特别声明: 文中标的仅供自己思考总结用,不作为投资依据

$上证指数(SH000001)$ $中证200(SH000904)$ $中证A50ETF(SZ159591)$

#炒股日记# #收盘点评# #微盘股暴跌!什么原因?如何应对?#

本文作者可以追加内容哦 !