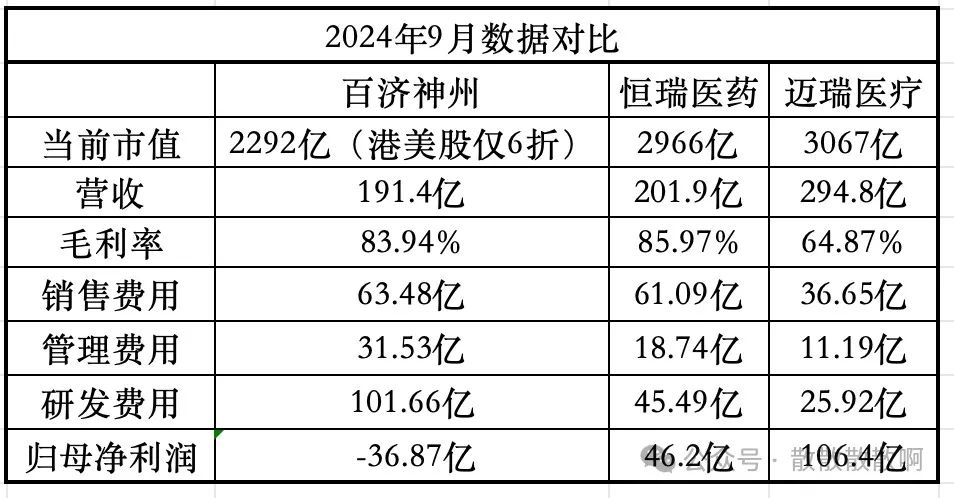

我把百济神州、恒瑞医药、迈瑞医疗这三家医疗行业龙头的一些数据拉出来简单做下对比

可以看到百济和恒瑞的毛利和销售费用接近,营收百济少10亿,管理费用却多10亿,合计差值约20亿。而研发费用百济比恒瑞多了约56亿,是恒瑞的两倍多了。

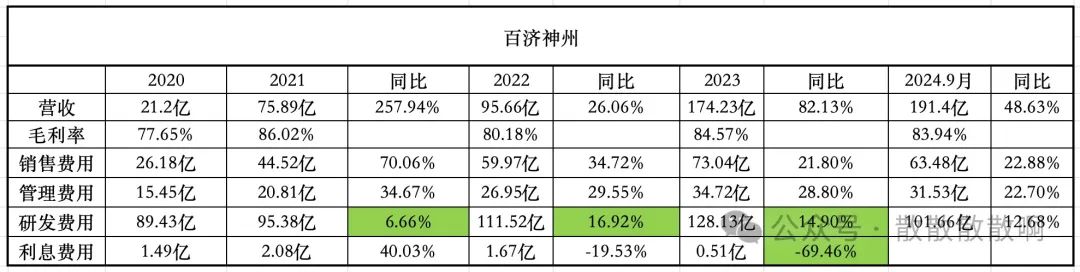

先不考虑两者的市场因素,仅从数据上理解可以认为只要百济当前愿意缩减开支,立马就可以追上恒瑞,再参考两者近几年的数据趋势,可以明显看到百济在全球大放异彩的同时,恒瑞却受到国内集采影响,营收还没恢复到20年的高点。

两个企业基因完全不同,百济从一开始就是高举高打,不留后路,创始团队全明星阵容,年年研发支出百亿上下,一年比一年高(增速逐渐收窄);而恒瑞则保守得多,为了守住利润,研发支出和营收基本同比例波动。

按这个节奏,今年百济的营收就会超过恒瑞了,随着营收增幅大幅超过费用增幅,明年百济大概率可以止损,后面会开始释放利润,顺利的话很快就能超过恒瑞

拿百济神州和迈瑞比较

营收追上迈瑞估计得26年了,毛利比迈瑞就高多了,三费大幅高于迈瑞,即时营收差不多,净利也会少一大截的,追上迈瑞怎么也得好两年了,行业明显还是迈瑞好,低投入高回报。

从用户端来看,百济的客户主要是C端患者,得这病肯定是效果第一价格第二了,需求更稳定,随着市场打开销量自然跟上。

迈瑞的话客户是B端医院,我国主要都是公立医院,很多业务都不赚钱的,医院的采购收政策影响比较大,这一两年我觉得是够呛。

从迈瑞的数据趋势来看,迈瑞的增长当前压力是很大的,今年已经尽力缩减三费了,管理层为了股权激励也是费老劲了,我上一篇讲了短期一年内迈瑞的业绩我不看好,明年我估计最多也就个位数增长了,甚至可能负增长,其海外虽然发展挺顺利,但主要市场还在国内,现在国内经销商库存高得很,明年打款难免不积极

从估值看,港股的百济神州目前还是挺有吸引力的,只有A股的60%,市场分析来看其上限和风险是三者最大的,不过我觉得最大的风险还是估值,我对抗癌创新药市场的风险保持敬畏,不考虑重仓,只买了一丢丢感受一下。

本来打算系统性再研究下恒瑞和迈瑞的,但是百济神州那篇文章给我累够呛,恒瑞和迈瑞当前的估值和前景都让我没啥动力了,所以就简单拿了些数据对比了下,不涉及市场分析,误判可能非常严重,慎重参考。

本文作者可以追加内容哦 !