今天有一件大事值得关注:国家要求中央企业要引导控股上市公司树立投资者汇报意识,提高投资者尤其是中小股东获得感,严控控股上市股东盲目扩张,增加过剩产能,降低经营效率。现在央国企已经把股东回报当做一件重要任务来完成,都在增加分红,减少并购和扩产,这种行为会既可以优化竞争格局,提升盈利能力,又可以提升股息率,增加股东回报,一举两得。

另外中央结算公司将上市公司分红派息收取的手续费减半征收,从千分之1降低到千分之0.5,虽然金额不大,但是意图还是非常明确的,国家依然鼓励上市公司多多分红。日前的重磅会议传递的信号很明显:2025年将会是狂踩油门的一年,更加积极的财政政策+适度宽松的货币政策+加强超常规逆周期调节。A股的核心资产有着较高的安全边际,同时其也是全市场较具成长性或竞争优势的代表。那么我们该如何把握其中投资机会?

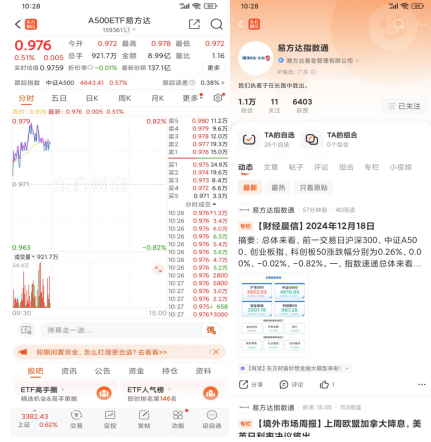

最近有一件大事值得关注:中证A500的产品总规模突破了3000亿元!自从9月23日中证A500指数正式发布,迄今不到3个月的时间,目前已有45只中证A500指数相关基金成立,规模合计超过3000亿元,中证A500指数已经成为规模增长最快的宽基指数。

如此高的关注度和“吸金”力度,在过去基金发行中实属罕见。为何中证A500备受资金青睐?中证A500在编制上具备四大特点:ESG负面剔除、互联互通、细分行业龙头、行业均衡,使得中证A500指数成为A股市场的非常宽泛、合适的代表之一。

一方面中证A500指数本身具有投资价值。作为新“国九条”发布后推出的首只核心宽基指数,中证 A500 进行了多维度编制优化,完整覆盖 35 个中证二级行业及 91 个中证三级行业,成分股兼具“核心资产”与“新质生产力”,覆盖更多细分行业龙头。

另一方面中证A500指数引入ESG可持续投资理念、互联互通筛选等要素,从各行业选取市值较大、流动性较好的500只证券作为指数样本,并采用行业均衡的编制方式,能更好地跟踪A股市场行业结构变化,反映经济转型和产业升级趋势,是布局中国核心资产的优先之选。

加上国内经济持续转型升级,也让不少投资者对科技、消费等高成长性行业有了更高的配置需求。中证A500正好捕捉了这些未来可能成为市场新龙头的“潜力股”。因此一些资金也开始从更成熟的大盘股中抽离,转而流入到更具成长性的中证A500。

如果你是整体性的看好A股,同时又在风格、行业选择上没什么偏好,那直接选中证A500相关的指数产品就较为合适。若想做短期择时,捕捉下交易机会,那场内的中证A500ETF是可以考虑的工具。而若想长期配置,承担一定波动并获取高性价比的回报,其实更该考虑A500场外基金。

值得一提的是易方达中证A500ETF(159361)以中证A500指数为标的指数,采用完全复制法,紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化,以期获得与标的指数收益相似的回报,场外为易方达中证A500ETF联接(A:022459,C:022460)。

基金经理庞亚平,统计学硕士,CFA。曾任中证指数有限公司研究部研究员、市场部主管。2016年1月加入华夏基金管理有限公司,曾任数量投资部研究员、投资经理等,现任数量投资部总监,现在是指数研究部总经理。目前管理基金15只,管理规模为2,943.59亿元。

作为国内知名的公募基金公司之一,易方达基金成立于2001年4月,现已发展成为一家全牌照、综合型资产管理公司,业务领域涵盖多个领域,旗下产品线丰富,产品涵盖股票型、混合型、债券型、货币型、指数型、QDII型、FOF型等,易方达多年深耕指数投资、产品运作成熟、投研实力强,指数投资选择大厂也较为稳妥。

除了选择大厂外,还有一点非常重要,就是看费率,首选低费率产品。这批中证A500指数基金,均为目前市场指数基金的最低一档费率结构,管理费0.15%/年,托管费0.05%/年,“管理费率+托管费率”组合合计0.20%/年,大幅度降低了基金持有人的投资成本。这样来看基金公司的诚意真的很满了,我已经上车布局了一些,感兴趣的同学可以择机关注布局!

PS:本文仅为信息分享,以上内容仅为理财科普,不构成任何投资建议。投资决策应该基于全面的研究和分析,并且要考虑到个人的财务状况、投资目标、风险承受能力等因素。市场情况随时可能发生变化,投资者应该保持冷静和理性。

#炒股日记##社区牛人计划##【有奖】一键布局A股全行业,这样买更方便?##国资委重塑央企市值管理!投资机会来了?##年底两大会议落地对A股有何影响?#

$上证指数(SH000001)$$A500ETF易方达(SZ159361)$

本文作者可以追加内容哦 !