12月5日,据财联社报道,针对股票回购增持专项贷款,相关部门进一步优化了相关细则。其中主要调整内容包括:

(1)股票回购增持贷款期限从1年延长至3年;

(2)最高融资比例从70%上调至90%;

(3)9月24日已经公告回购计划的上市公司也可申请该贷款。

如何理解?

一、上市公司回购的意义

股票回购,也称为股份回购或股票回赎,是指上市公司利用自有资金或者债务融资,以一定的价格从股票市场上购回公司已经发行在外的普通股的行为。

简单来说,就是公司花钱买自己的股票,用实际行为向投资者表示对自身未来运营前景的信心,传递积极信号,也是市值管理的重要方式。

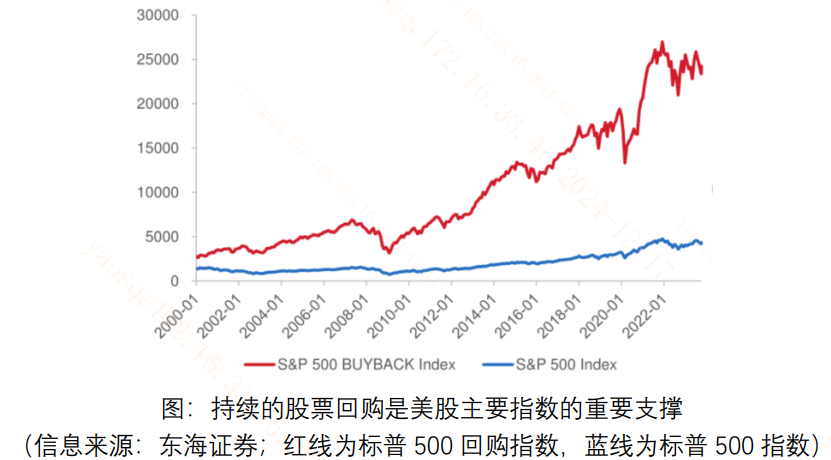

从海外经验来看,美国上市公司的大规模回购或是推动美股中长期较好表现的重要原因之一,2007年以来,标普500指数成份股回购总规模接近10万亿美元,明显高于IPO和再融资的规模。

其中,回购是上市公司向资本市场注入资金,而IPO和再融资均是上市公司从资本市场上募集融资。

因此,支持增持回购有望提振资本市场的整体资金面,进而提升市场整体估值。

二、A股的股票回购增持再贷款工具

而本次发生规则调整的A股股票回购增持再贷款工具,正是用于鼓励A股上市公司加大回购的。10月18日,该工具正式启动,首期额度3000亿元,年利率1.75%,期限1年。上市公司可以向21家全国性金融机构(如银行)申请贷款,专门用于回购自身股票,不得用于其他用途。

截至11月底,共有170家A股上市公司披露公司和重要股东获得了回购增持贷款支持,合计金额为371.3亿元,带动了共计565.9亿元的回购增持金额,本轮整体贷款支持比例为65%,低于70%的贷款比例上限。也就是说,A股上市公司需要“自掏腰包”35%的金额,就能撬动接近2倍的贷款支持回购,整体是接近1:2的杠杆。

但整体而言,截至11月底的回购贷款金额距离3000亿元的首期额度上限仍有一定空间,针对这种情况,12月5日监管部门进一步优化了该工具的细则,也是为了进一步提升上市公司的回购积极性。

具体来看:

(1)将贷款期限上限从1年延长到3年,给予了计划回购公司更宽裕的还款期限,便利这些上市公司的回购资金安排;

(2)将贷款最高融资比例从70%提高到90%,也就是说,上市公司最高可以撬动90%的贷款金额来支持回购,整体杠杆最高达到1:9,支持力度大幅增加;

(3)9月24日该政策工具发布前已经披露回购增持计划的公司,也可申请该贷款。这些公司本身回购增持的意愿就比较高,利用该工具获得更多低利率现金流后,未来有望进一步加大回购力度。

整体来看,除这一创新性的政策工具以外,2024年12月A股市场还迎来重要政策强调的“更积极的财政政策”和“适度宽松的货币政策”,年底前A股资金面和基本面预期有望保持高位,大家可以持续关注A股市场的核心宽基!

相关产品:A500ETF(159339)

$A500ETF(SZ159339)$

-- -- --

$上证指数(SH000001)$ $海能达(SZ002583)$

#ETF大V观市# #国资委重塑央企市值管理!投资机会来了?##AI眼镜风口来了,增长空间多大?#

本文作者可以追加内容哦 !