这段时间风格切换和行业轮动的速度是越来越快了。

昨天代表小盘股的中证2000指数一天跌了4%,代表科技的芯片板块这段时间也在跌。

反观高股息红利相关指数近期涨得还不错~

原本,我以为这就标志着A股正式从科技成长转向低估价值风格了,谁知道,今天科技成长又大幅反弹不少!

要是跟着所谓的趋势去追热点,很可能两头打脸。

这种时刻,还是哑铃策略最靠谱。

目前是哪种时刻?

年末万众瞩目的两大会议都已落地,这两个重磅会议都给出了历史上“罕见表态”,比如“适度宽松”,都体现了在明年提振消费的决心。

这么大的利好,为什么大A还不温不火?

主要因为市场习惯“买预期、卖现实”,资金早早就潜伏进来,博弈政策预期,近期政策公布后,利好兑现后回落。

展望明年,接下来重磅会议就是明年3月份的两会,由于今年政策已经给出相当积极的定调,后续我们就只需要等待具体执行方案出来。

还有就是美12月降息基本上板上钉钉,美降息后,咱们国内降息降准预期可能会再次升温,这也会给大A带来提振作用。

但是,临近年关,

获利资金是否会落袋为安?

之前在成长风格的资金是否转向价值避险?

总之,现在市场的不确定性还是比较高,市场波动肯定也会加大,这时采用“哑铃策略”或许是更好的选择。

什么是哑铃策略?

哑铃策略是一种投资组合构建方法,主要用于平衡收益和风险。

一部分资金投资于低风险的“债券类”资产or偏防御的“红利低波”类资产,为组合提供稳定性,提升持有体验。

另一部分资产投资于高成长、高波动的“进攻型”资产,以获取潜在高回报,提高组合整体收益。

哑铃策略最适合在市场“高度不确定”时,帮投资者做风险分散。

万一经济继续走弱,低风险资产能为组合提供支撑;

万一市场快速反弹,高风险资产能为组合带来超额回报。

哑铃策略配置方案

哑铃策略最关键的一步就是选择两头资产。

1、 高风险资产

在我看来,有3大宽基指数适合纳入哑铃策略:沪深300、中证A500、科创50。

这3大指数都能代表我国“核心资产”,但是侧重点各有不同:沪深300侧重大盘蓝筹股,中证A500偏均衡成长,科创50则是科技成长。

沪深300指数:大盘蓝筹

作为“元老级别”的核心资产,沪深300指数涵盖沪深两市最具代表性的大盘蓝筹股,广泛涉及金融、消费、科技、能源等多个行业,具有较强的市场影响力和稳健的盈利能力。而且,沪深300指数在一众宽基指数中,波动性较低,能更好地平衡进攻与防守。

说到沪深300,就不得不提$沪深300ETF(SH510300)$凭借近4000亿的规模,成为A股市场中规模最大的ETF。我记得上个月,510300还公告将管理费率由0.50%调低至0.15%,托管费率由0.10%调低至0.05%。

中证A500指数:均衡成长

行业均衡分散,既有新兴成长行业,也有大盘蓝筹行业,还超配“新质生产力”板块,在近期大A震荡行情下,A500指数表现算相对不错的。而且,A500覆盖了所有三级细分行业龙头股,未来极有可能从中跑出新的大龙头,给指数贡献更高成长性。

$中证A500指数ETF(SH563880)$的代码反过来看是“您发发365天”,寓意是不是很好?

科创50指数:科技成长

科技发展已是大势所趋,也是国家重点关注的方向之一,科创板公司本身也有着较高的研发投入。$科创板50ETF(SH588080)$今天反弹不少,涵科创50指数涵盖了科创板中的科技创新龙头公司,同时覆盖了半导体、计算机、医药生物等战略新兴产业,具有高成长性和高弹性特征。

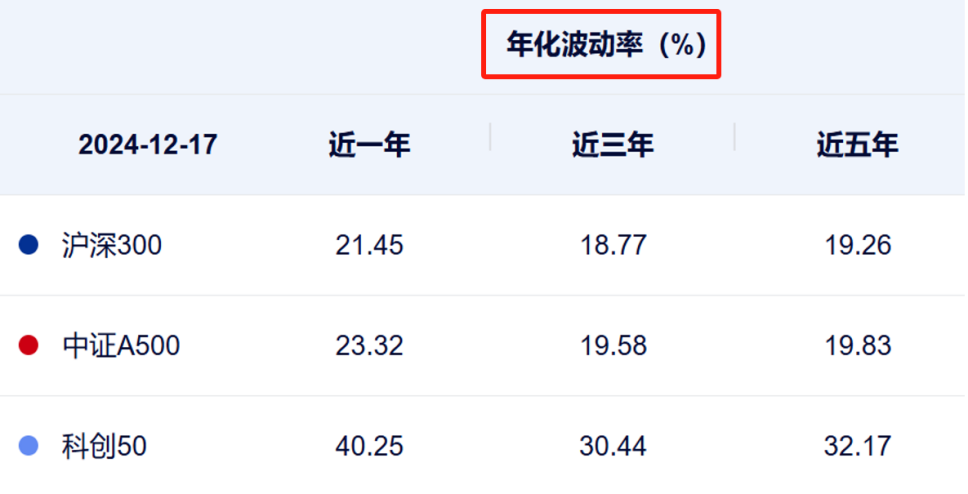

为了便于大家更好做出选择,再来看2组数据:

年化收益率

年化波动率

我个人认为,“波动率更低+年化收益率更高”的沪深300与A500指数可能时候大部分人纳入组合,作为重点配置。

而科创50波动率实在是太高,更适合小仓位配置一些。

2、 低风险资产

毫无疑问,债券基金凭借其“低风险+高胜率”的特点,是非常适合作为“哑铃策略”求稳一侧的资产。

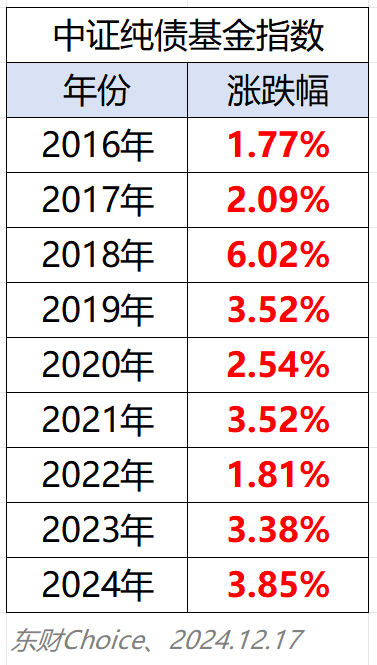

以“中证纯债基金指数”为例,从2016年至今,在穿越经济周期,穿越市场牛熊的长期维度里,我国纯债基金整体做到了“每年正收益”。

如果能选到其中更优秀的纯债基金,不仅胜率高,收益也会更高。

我知道,最近很多债基投资者都非常担心。

随着10年国债到期收益率连续跌破2%、1.9%、1.8%三大关口,债券价格真的做到了从“牛平”到“牛陡”的转变!

债基短期冲过高,大家都担心是不是马上就要跌了?

1、从“政策预期”来看:近期会议都强调了“适度宽松”,包括前两天,央行也重磅发声“适时降准降息”,外加11月社会零售数据不是特别好看,因此,明年“大幅降息”是很有可能的!在宽货币预期下,债牛肯定没有结束!

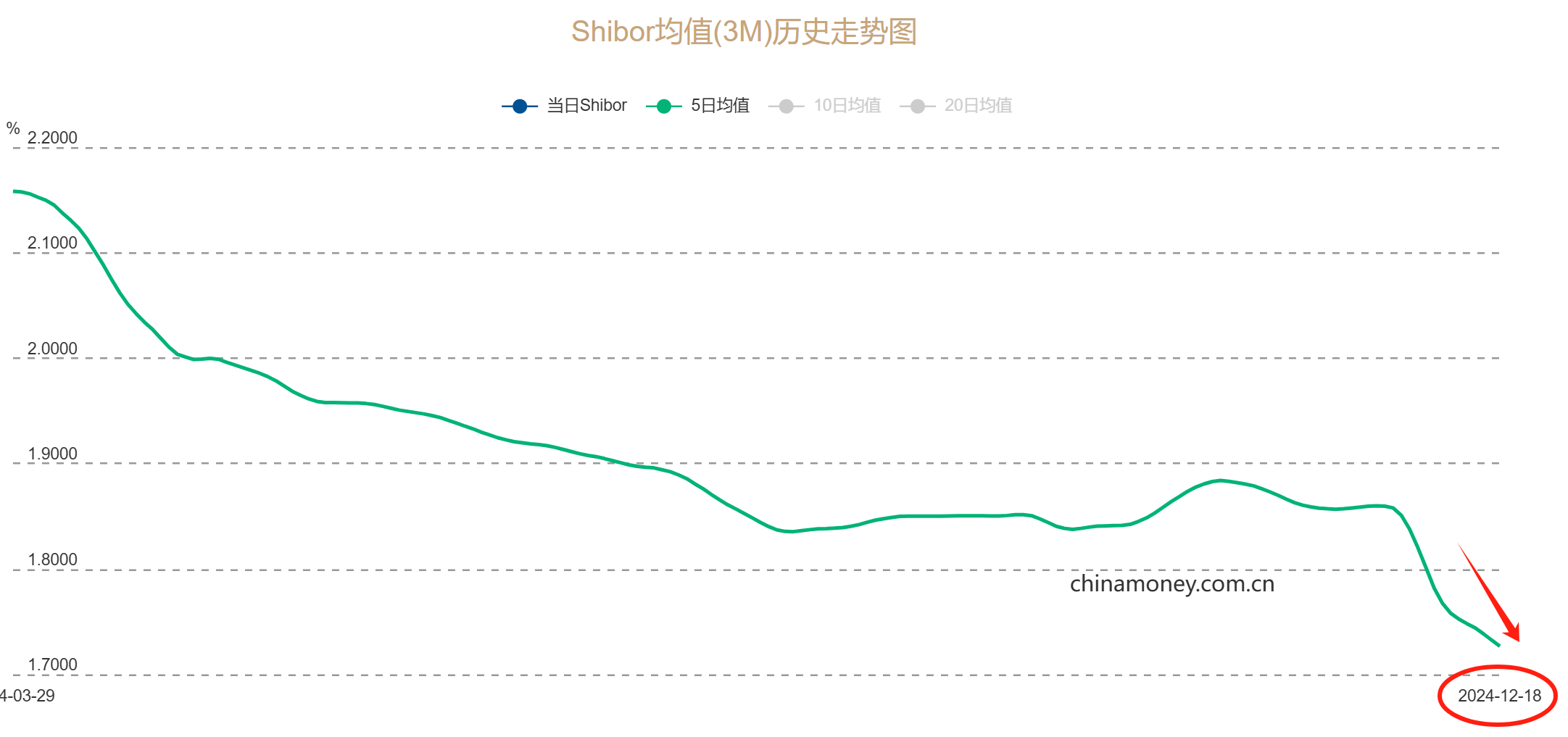

2、从“利率指标”来看:截至今天(12月18日),银行同业拆借利率SHIBOR 3M继续下跌。

之前跟大家讲过,当资金利率SHIBOR 3M突然向上拉升,才可能意味着债牛到头,债券价格可能大跌。

目前市场利率还在跌,债券价格目前还没有到卖出止盈的时候。

3、从“投资常识”来看,没有一个资产能一直涨到天上,债基也一样,短期冲高后肯定会回调一下,然后才能继续涨,这样才健康。而且,肯定有“盈利资金”想要落袋为安,也会给短期带来波动。

但是,我认为,短期真的能跌下来的话,反倒是一个加仓好时机,毕竟明年宽货币环境,利率继续往下的可能性和空间都不低。

最后想说,目前市场上的投资策略很多,但最难的往往是在市场波动的时候,能否坚持自己的策略。

哑铃策略的优势在于它能够在长期提供更好的风险收益平衡,而不是靠短期脉冲。总体来说,成功运用哑铃策略,需要我们在执行纪律、判断市场走势和调整心态等方面都做好功夫。

只有这些要素都到位,哑铃策略才能充分发挥作用,帮助我们在不断变化的市场中实现稳定的投资回报。

@股吧话题 #寒武纪股价再创新高,市值突破2500亿元##AI眼镜风口来了,未来增长空间有多大?##国资委重塑央企市值管理!投资机会来了?#

本文作者可以追加内容哦 !