株洲旗滨集团股份有限公司(以下简称“旗滨集团”或上市公司,股票代码:601636.SH)为一家从事玻璃产品研发、制造与销售企业。2024年11月,旗滨集团公布发行股份购买资产暨关联交易预案,拟通过发行股份的方式购买的湖南旗滨光能科技有限公司(以下简称“旗滨光能”或标的公司)28.78%的股权。而目前,旗滨光能为旗滨集团的控股子公司,旗滨集团持有其71.22%的股权。

此次收购标的公司旗滨光能的主营业务为光伏玻璃的研发、生产、深加工、销售,而近年来在光伏行业处于下行周期、整体产能严重过剩的情况下,旗滨光能所处的产业链中游光伏玻璃领域也可谓正是寒风凛冽。同时,从旗滨集团今年以来的整体经营业绩来看,其同样也出现了下滑严重,并进一步导致了公司股价的持续低迷。

根据Wind数据显示,2024年9月旗滨集团的股价一度跌至4.60元,创出近三年以来的新低。且就在距公布此次收购交易预案不久之后,2024年12月2日旗滨集团由于其股票在连续10个交易日中已有10个交易日的收盘价低于当期转股价格的85%,旗滨集团还专门发布了所发行可转债预计触发转股价格向下修正条件的提示性公告。

而虽然此次收购所涉及标的资产的评估值及交易作价目前均尚未最终确定,但通过如下文所分析,在目前行业仍然处于下行周期,标的公司业绩也已出现严重下滑,且未来旗滨光能经营业绩稳定性与成长性均颇为堪忧的背景之下,叠加考虑旗滨集团此次拟收购股权才刚刚经历转让不久的异常频繁交易情况,旗滨集团选择于当下时点收购旗滨光能的必要性与合理性均可能极低。

一、标的公司近年来经营业绩呈现大幅波动,自身造血能力明显不足、经营性净现金流持续为负,2024年第三季度公司净利润出现断崖式下滑、全年或还将面临亏损窘境

根据此次交易预案数据显示,2023年标的公司的营业收入为345,825.77万元,较2022年实现91.96%的快速增长;在净利润方面,标的公司的增速则更为迅猛,2023年标的公司净利润达26,212.23万元,同比增速高达609.45%之多。而早在2019年1月便正式投入商业化运营的标的公司,其突飞猛进的业绩增长情况则与对应行业整体市场规模增速的匹配度明显较低。

根据亿渡数据相关研究报告显示,此前2018年我国光伏玻璃行业就曾因为受到产能过剩以及下游装机量需求下降的影响,导致光伏玻璃销售价格下跌,行业整体市场规模出现同比下降。而据其统计,2017年-2021年我国光伏玻璃行业整体市场规模的年复合增长率为16.58%;同时,亿渡数据预计至2026年行业整体市场规模将增长至377.20亿元,其2021年-2026年的年复合增长率为11.94%。

而在两相对比之下,标的公司2023年飙升的营收业绩不但与行业整体市场规模增速呈现明显下滑的变动趋势并不匹配,而且其营收增速也远远高于预计期间内行业整体规模增速近8倍之多。故而2023年标的公司缘何实现逆势且远高于行业整体规模增速的营收业绩,其是否具有合理性,都需要上市公司后续给予进一步详细解释说明。

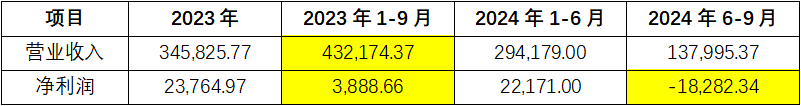

而更为值得我们关注的是,2024年前三季度标的公司经营业绩再次出现大幅波动,不过这次并不再是迅猛增长,取而代之的是经营业绩断崖式下滑。估值之家通过分析其相关财务数据后发现,恰恰是在公布此次交易计划不久之前的2024年第三季度,标的公司刚好开始出现业绩大幅变脸、录得巨额亏损的堪忧经营困境。根据公告交易预案数据显示,标的公司2024年前三季度所实现营业收入为432,174.37万元,其金额已超过2023年全年345,825.77万元的营收水平。但与此同时,标的公司增收不增利的情况则极为严重,其同期净利润仅为3,888.66万元,远远低于公司2023年23,764.97万元的净利润水平,仅有2023年净利润的16.36%。

而根据此前上市公司半年报数据显示,标的公司2024年上半年的净利润就已达22,171万元,结合其2024年前三季度累计3,888.66万元的净利润进行测算,则意味着标的公司在短短的2024年第三季度期间内的净亏损金额便高达约18,282.34万元。而在标的公司仅一个季度就将公司2024年上半年净利润折耗大半,叠加目前仍在持续下跌的光伏玻璃销售价格影响之下,标的公司2024年全年或大概率将面临亏损的局面。

单位:万元

同时,标的公司自身造血能力不足的问题也同样不容忽视。根据前次股权转让相关资产评估报告数据显示,2023年1-5月标的公司经营活动产生的现金流量净额仍然为超亿元规模级别的净流出,达到-18,452.97万元。且根据最新季报数据显示,2024年前三季度上市公司经营活动产生的现金流量净额为29,851.92万元,同比出现高达-66.25%的大幅下滑。而对于经营性现金流净额的锐减,上市公司解释的主要原因中也多与光伏玻璃业务相关,其中包括报告期光伏玻璃市场售价下降,净利润减少;年初至报告期光伏玻璃新增产能的铺底营运资金占用;以及光伏玻璃销售增加且结算以票据为主。基于以上情况之下,已投产运营多年的标的公司其自身造血能力不足的问题目前依然严重。

且上市公司还在预案中表示,此次收购交易的目的之一为,若未来上市公司向标的公司提供必要的财务资助,而标的公司的少数股东无法按比例提供同等资助,可能会对上市公司及其中小投资者的利益造成不利影响。而在此番解释之下,估值之家不禁要问,标的公司是出现了何等自身造血问题,而到了不得不需要上市公司财务资助的地步。同时,上市公司拟计划给予一家近年来经营业绩极为不稳定且净利润已出现断崖式下滑的企业财务资助,预计也将面临着较大投资风险的情况下,难道就不是另一种侵害中小投资者利益的行为吗?

此外,为何单季度内标的公司出现如此之大的巨额亏损,是否为其产品价格的大幅下降所造成,价格变动对公司净利润影响的量化分析,公司经营是否出现其他重大不利事项,造成巨额亏损的相关事项是否会对未来公司的持续经营带来严重不利影响等诸多重要问题都需要上市公司后续予以详细解释说明,以及对相关风险进行重点披露。

二、行业产能严重过剩、多家企业已联合选择减产之下,标的公司却仍然选择持续扩张规模化产能,未来公司新增产能如何有效消化、其经营业绩的稳定性均令人担忧

就我国光伏玻璃行业的发展情况来看,目前整个行业又已迎来了新一轮严峻的产能过剩挑战。近年来,我国光伏玻璃行业整体产能扩张较快,根据工信部数据显示,2023年我国光伏压延玻璃累计产量为2,478.3万吨,同比增长高达54.3%。同时,根据百川盈孚预测,2024年全国光伏玻璃的产量还将超过2,900万吨,行业整体已过剩产能预计仍将持续增长。

早在2023年5月,工信部、发改委便已发布了《关于进一步做好光伏压延玻璃产能风险预警的有关通知》。不久之前2024年9月,据索比光伏网报道,包括信义光能、福莱特在内的我国前十大光伏玻璃生产厂商已召开紧急会议,并达成一致协议,决定自即日起实施封炉减产计划,减产幅度高达30%,目前我国光伏玻璃行业整体产能过剩的严重程度可见一斑。

但就在此等已需要通过联合减产来应对行业供需严重失衡的情况下,标的公司却仍然还在持续扩张其光伏玻璃产能。2024年4月,上市公司公布关于投资新建光伏玻璃生产线的相关议案,其旗下标的公司拟投资新建沙巴旗滨光伏新材料1,200吨/天光伏高透基材三线项目,计划投资金额高达约14.5亿元,项目建设周期预计为15个月。而在目前行业整体产能已严重过剩的情况之下,未来标的公司进一步大规模新增产能如何实现有效消化,若产能利用率不达预期又会否进一步拖累标的公司本就已大幅下滑的经营业绩等重要问题均需要上市公司给予解释说明。

同时,在目前行业整体供给远大于需求,导致各大企业去库存压力巨大、行业竞争也愈加激烈之下,近年来我国光伏玻璃的销售价格也呈现持续明显下滑的态势。2023年我国光伏玻璃价格在经历全年低位运行后,2024年以来其产品价格仍还在进一步大幅降低。根据上海有色网数据显示,截至2023年底光伏玻璃3.2mm镀膜产品的均价为26.50元/平方米,而至2024年12月4日该产品均价则已进一步降至20.00元/平方米,较2023年期末时点价格进一步大幅下滑24.53%。

而就目前行业整体竞争格局来看,我国光伏玻璃行业呈现出市场集中度较高、两大企业双寡头的显著特点。福莱特与信义光能作为行业龙头企业,其拥有显著的规模化优势、较高的市场占有率与更为先进的工艺技术水平等多重护城河,故而其也能够更为灵活应对市场变化,更好地穿越行业周期。而作为标的公司这样一家并不具备规模化竞争优势的企业,其抗风险能力较低的境况也已经在2024年第三季度的公司业绩中得到了充分体现。

综合以上分析情况分析,作为一家周期性较为显著、非头部的光伏玻璃生产企业,在行业产能严重过剩、多家企业已联合选择减产,而标的公司却仍然选择持续扩张规模化产能之下,未来其经营业绩稳定性颇为令人堪忧。

三、此次交易为拟重新购回刚转让不久股权,其交易的必要性与合理性均可能极低

1.刚转让不久的标的公司股权上市公司又拟再次购回的系列操作堪称魔幻,前次转让股权目前可能已发生明显减值,此次交易目的是否在为前次交易进行兜底存疑

回顾标的公司此前的股权变动过程,此次上市公司拟收购标的公司的所有股权均为距完成前次转让还不到1年时间。根据天眼查数据显示,2024年2月标的公司刚刚完成多达十余家股东新增变更。而据上市公司2023年11月相关公告显示,该次股权变更为上市公司向其多家员工跟投平台以及公司实控人俞其兵旗下旗滨科源转让标的公司股权,而彼时股权转让的理由为激活和调动公司管理人员和项目团队的工作积极性,进一步稳定企业人才队伍,优化标的公司股权结构,以及上市公司实控人跟投以增强公司和项目经营团队的发展信心。

但极为魔幻的是,在距标的公司前次股权转让刚刚完成不到1年的时间内,上市公司却又一次发布预案拟购回此前转让的标公司股权,而此次增发股份的发行对象正是前次转让所涉及多家员工跟投合伙企业。对于此次购回的理由,上市公司则解释为,收购完成后标的公司将成为上市公司的全资子公司,将有助于标的公司更高效的资源整合,有利于进一步增强上市公司对旗滨光能的控制,同时也有利于增强员工与上市公司成长的直接联系,提高团队凝聚力,打造有竞争力的人才团队。

而在此番可说是前后极为难以逻辑自洽的解释之下,估值之家不禁要问上市公司,既然此次收购的目的是为了增强对标的公司控制权、实现将其变更为上市公司全资子公司,那么在标的公司原本就为上市公司全资子公司的情况下,上市公司却决定前次转让标的公司股权的目的究竟何在?同时,对于前次转让股权的原因,上市公司表示是为了激活和调动公司管理人员和项目团队的工作积极性,而此次拟购回则解释为有利于增强员工与上市公司成长的直接联系,同样是员工计划持股为何又要在短期内大费周章从持有标的公司股权转换为持有上市公司股权呢?

通过进一步分析相关资产评估情况后,估值之家则发现上市公司多家员工跟投平台与公司实控人前次所购买的标的公司股权或已发生减值,而此次上市公司购回标的公司股权是否在为前次转让交易进行兜底存疑。根据前次转让相关资产评估报告显示,标的公司前次股权评估的基准日为2023年5月31日,其彼时2023年全年的公司净利润则实现了同比高达609.45%的迅猛增长。而在标的公司评估当年业绩实现爆发式增长的情况下,根据前次转让公告数据显示,其采用收益法的股权最终评估价值为363,520.93万元,增值金额为22,340.73万元,增值率为6.55%。

虽然于前次交易评估报告中,我们并未查见评估机构在收益法下对于标的公司未来各项主要财务数据的具体预测情况,但就目前公司实际经营情况来看,其转让股权的评估价值或已发生减值。根据交易预案数据显示,2024年前三季度,标的公司经营业绩已出现断崖式快速下滑,其第三季度已出现约超亿元规模巨亏,公司前三季度累计净利润也仅存3,888.66万元,且预计标的公司2024年全年还很大可能将出现亏损的情况下,估值之家可以合理推测前次交易所预测标的公司净利润或较其实际实现金额存在显著高估,因此基于该预测的标的公司股权评估价值也较大概率已发生明显减值,故而上市公司此次拟购回转让股权的计划是否在为前次完成还不到1年的交易进行兜底存疑。

此外值得一提的是,通过此次交易方案设计还能够实现上市公司实控人从前次看似并不成功的股权转让交易中全身而退。根据此次交易预案显示,本次发行股份购买资产的发行对象为共计16家前次转让所涉及员工跟投合伙企业,而较前次转让独独缺少的唯一一家转让方则为实控人旗下公司旗滨科源。基于以上情况分析,评估机构对于标的公司前次收益法评估所预测各项财务数据的具体情况、与实际实现金额的对比结果,以及缘何此前表示跟投以增强公司和项目经营团队发展信心的实控人此次却选择了全身而退,不再认购发行股份的原因都需要上市公司给予解释说明。

2.上市公司近年来资本运作频繁,子公司旗滨电子分拆上市被迫终止后,依然选择高溢价回购股权;公司整体经营业绩已出现腰斩式下滑,收购标的公司股权后上市公司归母净利润恐将被进一步稀释

近年来,上市公司资本运作频繁,除此次拟收购标的公司股权外,就在不久之前的2024年9月,上市公司还公告表示拟通过自有资金收购同样由多家员工跟投合伙企业所合计持有的湖南旗滨电子玻璃股份有限公司20.7856%的股权,其股权转让总价达18,956.45万元。而在距披露该公告仅一个月之前2024年8月,上市公司才刚刚发布了关于终止分拆旗滨电子至创业板上市的相关公告。

对于分拆上市终止原因,上市公司于公告中美其名曰为:经综合考虑市场环境的变化、旗滨电子未来经营和战略定位,为统筹安排公司电子玻璃业务发展;但公司却绝口不提目前旗滨电子已陷入亏损泥潭的境况。根据收购股权相关公告显示,2024年1-5月旗滨电子实现营业收入为8,052万元,净利润则为负数-2,762万元。

而在旗滨电子堪忧的经营业绩之下,上市公司此前专门引入的外部投资者湖北小米长江产业基金合伙企业也于2024年3月选择了快速退出旗滨电子股东之列,将其所持有8.3333%的股权全部转让予了上市公司,而此时距离2022年7月小米基金入股仅有短短1年多时间。

此外值得一提的是,在旗滨电子目前陷入亏损、知名产业投资基金选择快速退出的情势之下,所收购旗滨电子股权价值的评估结果却仍然出现大幅溢价,彼时评估机构同致信德所做股权评估价值的合理性高度存疑。根据相关公告数据显示,截至评估基准日2024年5月31日,旗滨电子股东全部权益的账面值为71,094.71万元,评估值为91,068.82万元,增值金额为19,974.10万元,增值率高达28.10%。 进而上市公司选择以自有资金高溢价收购旗滨电子股份是否具有必要性与合理性,此前引入外部投资者与员工跟投合伙企业的背后是否存在相关对赌协议或兜底条款都需要上市公司给予详细解释说明。

而在其控股子公司旗滨电子已出现亏损,叠加此次拟收购标的公司于2024年第三季度更是出现了超亿元规模的净亏损之下,也对上市公司2024年以来的整体经营业绩造成严重影响。根据季报数据显示,2024年前三季度上市公司的扣非归净利润为62,273.22万元,同比减少高达45.21%,已出现腰斩式下滑;其中,公司第三季度单季经营业绩更是大幅变脸,录得扣非归净利润为负数-13,668.80万元。

而在目前光伏玻璃价格持续下滑,标的公司今年第四季度经营业绩预计可能难以得到有效改善,其全年也或将大概率面临亏损的堪忧情况下,若此次拟收购标的公司股权完成后,上市公司目前已大幅下滑的扣非母净利润还恐将面临被进一步稀释。综合以上诸多因素分析,上市公司选择此时收购标的公司股权的必要性与合理性均可能极低。

三、结语

综上所述,在自身经营情况方面,标的公司近年来经营业绩呈现大幅波动,自身造血能力明显不足、经营性净现金流持续为负,2024年第三季度公司净利润出现断崖式下滑、全年或还将面临亏损窘境;同时,在行业产能严重过剩、多家企业已联合选择减产之下,标的公司却仍然选择持续扩张规模化产能,未来公司新增产能如何有效消化、其经营业绩的稳定性均令人担忧。

而针对此次收购计划来看,其交易的必要性与合理性均可能极低。一方面,上市公司将刚转让不久的标的公司股权又拟再次购回的系列操作堪称魔幻,前次转让股权目前可能已发生明显减值,此次交易目的是否在为前次交易进行兜底存疑;另一方面,上市公司近年来资本运作频繁,子公司旗滨电子分拆上市被迫终止后,依然选择高溢价回购股权;公司整体经营业绩已出现腰斩式下滑,收购标的公司股权后上市公司归母净利润恐将被进一步稀释。

本文作者可以追加内容哦 !