年末将至,市场焦点话题频出:

上周,个人养老金全面铺开,产品名录重磅纳新,主要宽基、红利低波类等指数基金获纳入;(《个人养老金基金名录》-证监会官网-24/12/12)

本周,12月17日,国务院国资委发布《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》;同日,中国结算宣布2025年1月1日起,对沪、深市场A股分红派息手续费实施减半优惠;

在年底资金寻找共识方向的重要阶段,以上重重因素催化,或正将我们的视野焦点指向同一个方向——红利低波策略。

市值管理再强化,央企价值有望持续提升

12月17日,国资委发布《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》(以下简称《意见》)。《意见》体现出了高层对于提升上市央企发展质量的重视,也为央企践行市值管理、强化价值创造提供了清晰具体的指引。

具体来看,《意见》主要内容包括:

1.明确市值管理目标和方向;

2.用好市值管理“工具箱”,明确提出要从并购重组、市场化改革、提高信息披露质量、主动加强投资者关系管理、稳定投资者回报预期、股票回购增持等六方面改进和加强市值管理,特别提出要引导上市公司增加现金分红频次、优化现金分红节奏、提高现金分红比例。

3.健全工作机制、强化正向激励;

4.坚守合规底线。

值得注意的是,《意见》提及“引导控股上市公司牢固树立投资者回报意识,增加现金分红频次、优化现金分红节奏、提高现金分红比例。”

现金分红,作为央企市值管理中高频使用的重要工具形式,在政策加码之下,其未来稳定性、持续性和可预期性或进一步增强。

今年以来,引导上市公司加强市值管理的相关部署持续强化,央企长期投资价值彰显,高央企含量的红利板块也有望整体受益。以红利低波指数(H30269.CSI)为例,其50只成份股中央企、国企数量占比分别达26%、60%,随着市值管理进程强化,相关成份股有望持续提升基本面质量与内在价值,受关注度或进一步提升。(数据来源:Wind,截至24/12/17)

A股分红派息手续费即将减半,分红激励加码

无独有偶,12月17日另一则重磅消息对A股上市公司的分红意愿形成有力催化:

中国结算公告,为加大上市公司分红激励力度,推动增强投资者回报,自2025年1月1日起,对沪、深市场A股分红派息手续费实施减半收取的优惠措施,即按照派发现金总额的0.5‰收取分红派息手续费,手续费金额超过150万元以上的部分予以免收。

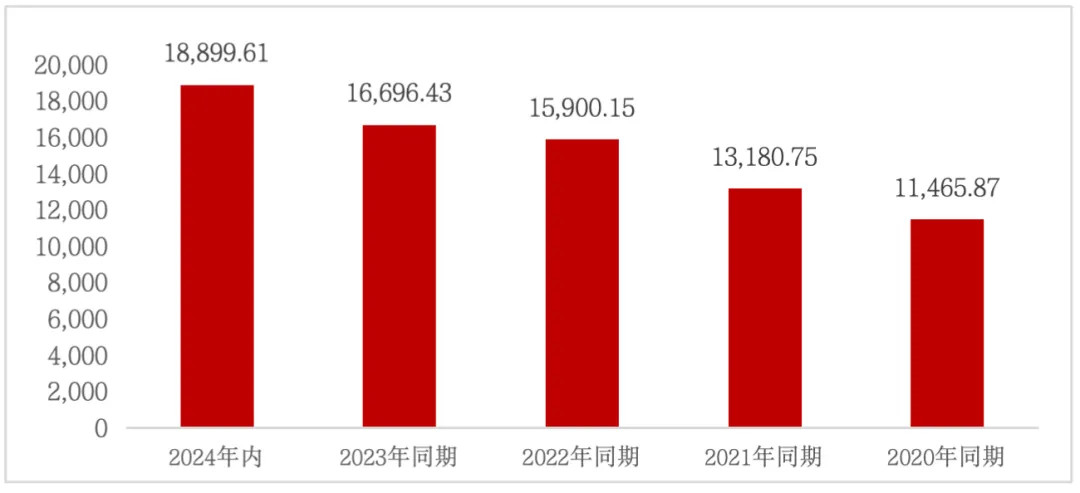

在近年的A股市场中,上市公司分红成为了投资者关注的焦点之一。在政策的支持和引导下,A股分红环境日益改善,上市公司整体回报投资者的意愿和积极性显著提升。年内全部A股累计分红总额高达1.89万亿元,较2023年同期增长超13%,而且近年来呈现出持续增长的趋势。

图:2024年内及近五年同期A股现金分红总额(单位:亿元)

当重视分红成为A股的新生态和新趋势,分红背后所代表的企业盈利能力和财务状况,或成为上市公司能否保持高频高额分红的关键。红利资产所具有的盈利和现金流较稳健的优势,或能够对自身的分红能力形成支撑,有望增强投资者的信任感。

纳入个人养老金账户,或与长久期资金高度适配

12月12日,人社部等五部门联合印发《全面实施个人养老金制度的通知》,个人养老金可投范围迎来重磅扩容。华泰柏瑞中证红利低波动ETF联接Y(022951)作为首批指数基金获纳入,其联接的正是当前市场规模居首的、仅有的规模破百亿的红利低波主题ETF——红利低波ETF(512890)。(《个人养老金基金名录》-证监会官网-24/12/12,规模数据来源交易所,截至24/12/17红利低波ETF规模为114.83亿元)

随着人口老龄化的加剧,养老投资需求近年来获得了越来越多的关注度,个人养老金投资标的的选择也成为了合理规划养老投资的重要环节。

考虑到养老资金的意义在于更好保障退休后的生活质量,而且资金具有长期性的特征,所以大多数个人养老金投资者希望在本金安全和波动可控的基础上,追求长时间内资产的增值。而红利低波策略较高股息率和低波动属性兼具的优势或与这一需求高度适配。

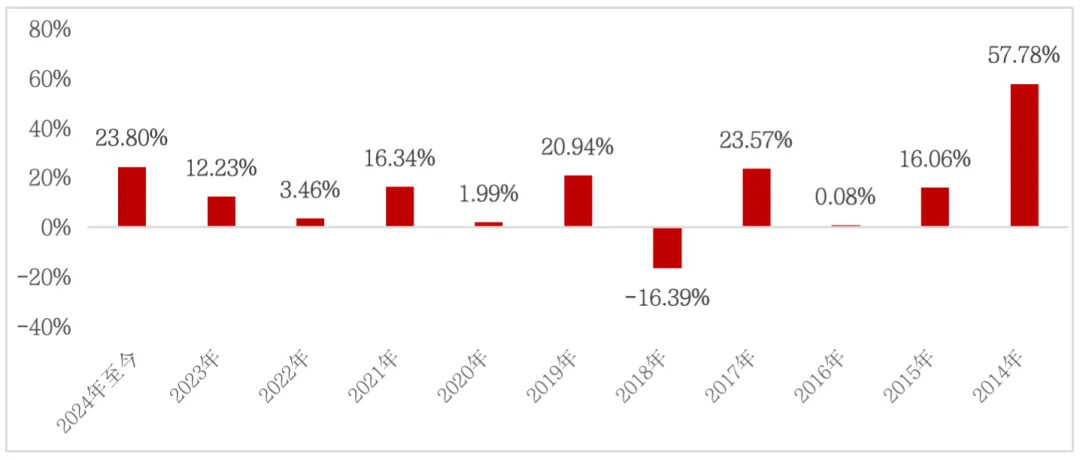

以红利低波全收益指数为例,自2013/12/19指数发布以来,仅有2018年一年收负,其余年度均取得正涨幅,展现出策略在不同市场行情中的适应能力。(指数历史涨跌情况不代表未来表现,不构成对基金业绩表现的保证,请投资者关注指数波动风险。)

图:红利低波全收益指数各年度涨跌幅

(数据来源:Wind,2024年数据截至24/12/17,指数历史涨跌情况不代表未来表现,不构成对基金业绩表现的保证,请投资者关注指数波动风险。)

另一方面,部分红利类指数基金在历史分红方面的优势对于养老投资而言也具有吸引力。以本次纳入个人养老产品名录的华泰柏瑞红利低波ETF联接基金为例,目前已连续15个月实现每月分红,每10份基金份额累计分红金额达到2.1元。(数据来源:基金公告,截至24/12/17)

因此红利低波策略或是较契合长久期投资的选项,通过将红利低波ETF联接放入个人养老金投资组合,有望穿越市场周期力争保持较稳定的长期表现,在长期持有中追求实现养老资产的复利效应。

另外,红利低波ETF联接基金纳入个人养老产品名录,或可为产品持续注入长期资金活水,有望构成长久期资金对于指数表现的正向支持作用。

利率加速下行,低利率时代或是资金共识选择

进入12月,中长期国债收益率持续走低。继本月初10年期国债收益率进入“1”时代后,12月16日,中债国债30年到期收益率同样首次下破2%。全面低利率环境下,红利资产的高股息吸引力进而凸显,红利低波指数近一年股息率超5.15%。(数据来源:Wind,截至24/12/17;投资国债和投资股票的风险特征不同,投资者进行投资时应当全面考虑投资风险。)

同时考虑到临近年底,机构资金的再配置需求以及海外不确定因素较多,红利低波资产的相对确定性优势或助其加速成为近期震荡行情中的吸金主力。

市场规模居首的红利低波主题ETF——红利低波ETF(512890)自12月以来份额增长超30亿份,最新规模近115亿元。(数据来源:交易所、Wind,24/11/29、24/12/17份额分别为72.90、103.29亿份)

多重利好汇聚,叠加中长期利率下行,中长期资金的配置需求聚焦于红利低波策略的趋势或正日益清晰。

#强势机会##深圳推“训力券”,算力概念股大涨##苹果据悉与腾讯、字节初步接洽##美股大跌,对A股影响几何?##脑机接口催化不断,如何掘金相关板块?#

$红利低波ETF(SH512890)$$红利ETF(SH510880)$$华泰柏瑞中证红利低波ETF联接C(OTCFUND|007467)$$华泰柏瑞中证红利低波ETF联接Y(OTCFUND|022951)$$华泰柏瑞沪深300ETF联接C(OTCFUND|006131)$

备注:华泰柏瑞红利低波ETF成立于20181219,2019年、2020年、2021年、2022年、2023年、2024上半年收益依次为21.57%、9.46%、19.56%、2.72%、11.91%、15.47%。业绩比较基准为:中证红利低波动指数收益率,同期收益分别为15.97%、-2.96%、10.80%、-1.90%、6.45%、13.04%。历任基金经理:柳军(20181219至今)。华泰柏瑞中证红利低波ETF联接成立于20190715,A类份额在2020年、2021年、2022年、2023年、2024上半年收益依次为9.14%、18.10%、2.72%、10.71%、14.53%,C类份额同期收益为8.87%、17.80%、2.47%、10.44%、14.39%。业绩比较基准为:中证红利低波动指数收益率*95%+银行活期存款利率(税后)*5%,同期收益分别为-2.70%、10.33%、-1.70%、6.18%、12.39%。历任基金经理:柳军(20190715至今)。以上数据摘自基金定期报告。

风险提示:基金有风险,投资需谨慎。如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。指数由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。基金投资需注意投资风险,请仔细阅读基金合同、基金招募说明书及产品资料概要等法律文件,了解基金的具体情况。除另有规定外,投资者购买Y类基金份额的款项应来自其个人养老金资金账户,基金份额赎回等款项也需转入个人养老金资金账户,投资者未达到领取基本养老金年龄或者政策规定的其他领取条件时不可领取个人养老金。个人养老金基金名录由中国证监会确定,每季度通过相关网站及平台等公布。本基金Y类基金份额运作过程中可能出现不符合相关条件从而被移出个人养老金基金名录的情形,届时本基金将暂停办理Y类基金份额的申购,投资者由此可能面临无法继续投资Y类基金份额的风险。

本文作者可以追加内容哦 !