散热材料的相关企业按散热材料业务营收排序:飞荣达(17.3亿)、中石科技(11.6亿)、苏州天脉(6亿)、思泉新材(4亿)、阿莱德(0.9亿),其中石墨膜技术以中石科技最强

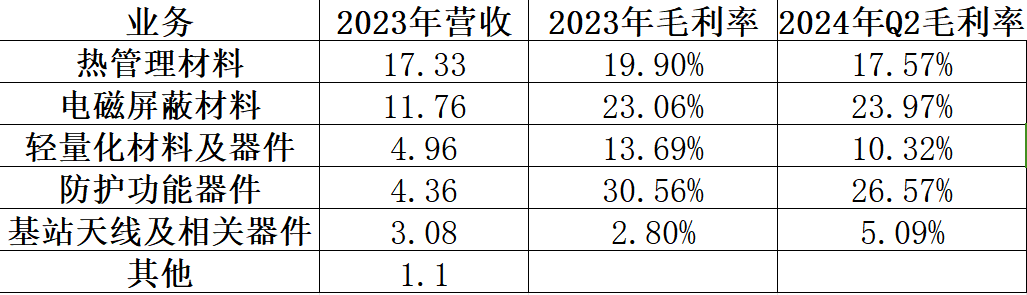

1.飞荣达:主要业务是热管理材料和电磁屏蔽材料。

公司业务主要分为三大板块:消费电子占38%(其中手机占40%,笔电占40%,其他20%),通信及服务器占25%(基站、交换机、服务器),新能源占约34%(电车、光伏、储能)。报表是按材料类型分类的:

热管理材料及器件:包括导热界面器件、石墨片、导热石墨膜、散热模组、风扇、VC 均温板、热管、压铸件及液冷板等,主要用于通讯、服务器、数据中心和医疗等领域;

电磁屏蔽材料及器件:电布衬垫、导电硅胶、导电塑料器件、金属屏蔽器件、吸波器件及软连接等,主要应用于新能源汽车和光伏以及通讯终端和消费电子领域;

轻量化材料:HP-RTM 电池包上盖、电池模组端板、光伏逆变器外壳,主要用在新能源汽车和光伏领域。

防护功能器件:包括单双面胶、保护膜、绝缘片、防尘网等,主要应用于通信基站消费电子等领域;

基站天线及相关器件包括:基站天线、一体化天线振子、天线罩、精密注塑等

飞荣达97年开始进入HW供应链,给HW间接供应电磁屏蔽材料、散热等产品,直接供应充电桩部件、一体化压铸件等产品,HW收入占比18%。飞荣达在服务器散热器方面是H公司的战略供应商,尤其是在液冷散热器领域,(液冷散热器部件毛利率不低于20%),24年飞荣达服务器业务预计是4亿,25年可能有大幅增长(可能会有大十几亿)。飞荣达在单向液冷环节具有绝对优势,主要聚焦于机柜级和芯片级的散热,包括芯片封装的散热器,如芯片VC、LTS、VCT等新型散热器(英维克等是机房级的散热)。

在AIPC上,飞荣达是微软AIPC的主要供应商,同时也是HW和荣耀的主要供应商。

AIPC对散热材料和电磁屏蔽材料有相同的带动效应(一台PC中散热模组和电磁屏蔽材料的价值量相当),飞荣达是最受益于AIPC的。

今年业绩:公司2024年1至3季度的营收约为34亿元,同比增长约17%。归母净利润超过1亿元,同比增长超过110%。第三季度单季营收约为12.5亿元,归母净利润约为4700万元。

2.中石科技:石墨材料领域龙头企业,营收95%以上是散热材料。

中石科技是苹果的核心供应商,参与其每一代机型的整机散热方案制定,并提供核心材料和器件,目前正在与北美大客户进行 AI PC 项目的沟通和方案认证,同样作为核心散热方案供应商。目前公司业务消费电子领域占比约为80%多,基站、光通信、服务器和汽车电子等其他领域占十几个百分点

可以看到中石科技导热材料毛利率提升很明显,这个跟客户有关。今年中石科技拿到的iphone16的订单比去年iphone15多,并且石墨模切的单价提升了(同时原材料石墨卷材价格在降低),所以毛利率提升的比较快。

中石科技的VC均热板大多是不锈钢的,18年那会的小VC都是铜的,第一代和第二代的这种产线都是铜的,这些设备无法拿来生产不锈钢的VC,而中石科技一开始就主攻不锈钢的,刚好赶上了VC材料替换的时点。

中石科技VC的核心技术壁垒在内部腔体的构建——加工一个VC其实有十几道工艺,最核心的一个环节就是它的内部腔体,原来内部腔里面是有通过烧结的,蚀刻的,还有一些我们现在所谓的往里面,加入的一个吸液芯,叫做发泡,泡沫铜。所以从这个毛细结构其实是能够影响这个材料的一些技术壁垒,甚至有一些我们现在国内的一些友商,他的VC可能11到12道工序里边,10 、11道都自己做了,这一道还得委外或者是外采,这就是说这是技术壁垒的点,不同的材质它的工艺在这个毛细结构的工艺也有差异。而中石科技这个泡沫铜工艺,不受材质影响,不会因为这种是铜的,还是钛的,还是不锈钢的,会有差异的,它其实都是可以应用。

未来VC均热板越做越薄的时候,泡沫铜工艺和其他的工艺(烧结、蚀刻)的差异会越来越明显,中石科技的优势会越来越明显。

因为iphone15的散热材料用料比较少,iphone16散热材料用料大幅提升,所以中石科技今年营收增长较快,利润较去年大幅修复: 24年Q1-Q3 公司实现营收10.96 亿元(同比+14.80%),归母净利润1.32 亿元(同比+143.03%),扣非归母净利润9756万元(同比+140.11%),毛利率30.76%(同比+6.35pct),净利率12.05%(同比+6.36pct); Q3单季度公司实现营收4.52 亿元(同比+45.19%,环比+31.12%),归母净利润6937 万元(同比+252.49%,环比+112.20%),扣非归母净利润5302 万元(同比+399.14%,环比+98.96%),毛利率33.02%(同比+5.27pct,环比+4.96pct)。

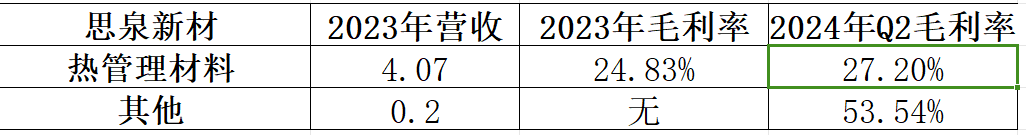

3. 思泉新材:只做散热材料(石墨膜和石墨片、VC等),苹果是其大客户

思泉新材未来向全散热产品扩张,积极通过新设、收购兼并等方式布局了散热风扇、液态硅胶、电子玻璃、汽车类胶粘剂等多项新产品。募投项目包含VC均热片、风扇等——建设年产 6000 万片的不锈钢 VC 项目;年产 600 万套的散热模组项目;年产 1440 万件的钛合金结构件项目;年产 470 万套的散热风扇目;年产 1 亿片的液态硅胶项目。

其中思泉新材的不锈钢VC项目是在越南——越南基地计划投资3500万美元,购买50亩土地,已支付定金并获得境外投资许可。临时租用的4000平米厂房规划四条产线,月产能为300万片VC,预计2025年1月开始投产,目标年营业额为1亿美元。

思泉新材今年三季度营收暴增主要系苹果加单(从1亿加到3亿)——2024 年 前 三 季 度 公 司 实 现 营 收 4.25 亿 元 , 同 比 增 长31.60%;其中 Q3 实现营收 2.08 亿元,同比增长 62.05%,归母净利润实现 0.19 亿元,同比增长 36.84%。

思泉新材主要是营收小,弹性大,今年营收大约6.5亿,净利润0.6亿,明年越南的产能上满后营收可能会翻倍到13亿,算10%净利率利润大约是1.3亿,增长都是翻倍式的增长。100%增长,给100倍PE,乘上24年的净利润0.6亿,合理市值60亿左右。

4.苏州天脉:主营业务均热板(占比66%)、导热材料(占比15%)、热管(占比15%)。

苏州天脉是国产VC头部厂商,三星为第一大客户,23年占比三星19%,vivo7%,ELENTEC7%,华茂电子5%,HW5%;苏州天脉在Mate70散热板份额50%,同时也是Iphone17均热板的四家竞标供应商之一。

去年vc收入5.9亿,募投项目年产6000W均热片,达产收入预计6个亿。

今年业绩比较一般:2024Q3 公司实现营业收入2.34 亿元,同比增长2.73%,环比下降5.75%;实现归母净利润0.44 亿元,同比增长3.55%,环比下降4.34%。

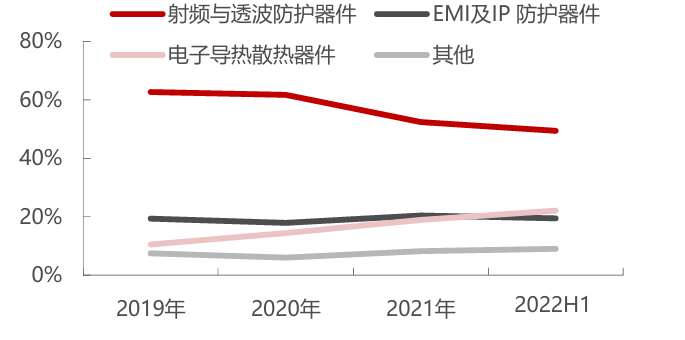

5. 阿莱德:主营业务射频透波防护件,散热材料占比较少,业务跟5G基站强相关,散热材料主要是公司的第二增长曲线(它的导热材料也主要用在通信基站,与消费电子关系不大):

2019 -2022年,公司电子导热散热 器件销售收入较多,2019年公司高端K值导热垫片进入三星供应链,成为三星基 站该类产品的核心供应商,2020/2021 年公司电子散热器件收入相较2019年增 长 55.37%/146.98%,主要系产品通过诺基亚认证后持续放量,同时来自爱立信对于导热凝胶和导热脂的产品收入增长。

从散热材料角度讲,个人更倾向于思泉新材、中石科技、飞荣达,弹性上思泉新材最强,石墨材料和VC板的技术水平上中石科技更好,然后AIPC最受益的是飞荣达(电磁屏蔽+散热)。阿莱德更多是炒人形机器人的,跟散热关系其实不大;苏州天脉近端次新,筹码结构不太好,并且今年业绩一般,也不考虑了。

#巨头“ALL IN AI”,算力产业链大涨#$飞荣达(SZ300602)$$中石科技(SZ300684)$$思泉新材(SZ301489)$

本文作者可以追加内容哦 !