昨晚,美联储官宣降息0.25%符合市场预期,但随后公布的点阵图显示2025年美联储只降息两次,这比大多数经济学家预期的降息三次少了一次。然后,美股就开跌了。纳斯达克指数-3.5%,标普500指数-3%,道琼斯工业指数-2.6%,已经跌回11月6日特朗普宣布赢得美国总统大选时候的位置了。

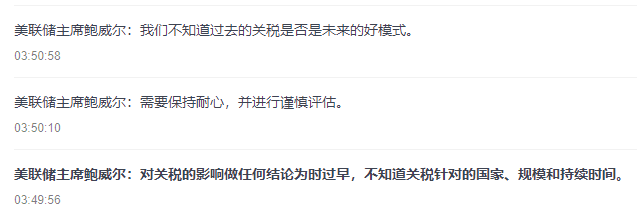

从昨晚的美联储主席鲍威尔的讲话来看,2025年之所以放缓降息节奏,主要是担心特朗普就任总统后加征关税对经济、通胀带来的不确定性。老鲍的原话是“对关税的影响做任何结论都为时过早,不知道关税针对的国家、规模和持续时间。需要保持耐心,谨慎评估。”

之前特朗普当选总统后,美股市场把当成利好不断上涨。美联储昨晚的表态是给市场之前的乐观预期重新做了纠正:“特朗普当选美国总统最终是带来更多的利好还是更多的利空,目前还不能十分确定,要等到明年仔细观察后才能下定论。”

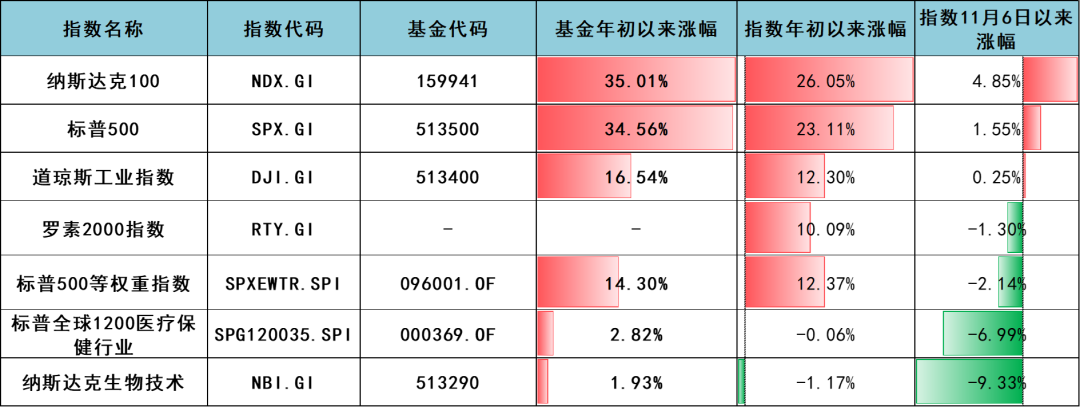

所以,美股大部分股票都已经跌回到11月6日特朗普宣布赢得美国总统大选时候的位置了,也基本算是消化了利空影响。当然,也有部分股票是没跌回去的,比如AI科技股(纳斯达克100指数),11月6日以来也还有5%左右的收益。标普500指数因为也含有部分AI科技股,所以也有2%左右的收益。

当然,最惨还是美股的医疗行业,11月8日以来,标普全球医疗保健指数-7%,纳斯达克生物技术-9%。涨的时候跟不上,跌的时候却暴跌。无论在A股还是美股,医疗行业都是最惨的崽

话说回来,美股难得大跌,一些朋友就想着加仓抄底。当然,买不买,个人自行决定,我没有投资建议,但我要提醒大家注意“基金溢价风险”。所谓基金溢价,就是价值1块钱的东西卖你1块1,具体溢价比例看下图,最高溢价12%。

普通人申购美股基金的流程是:

把人民币交给基金公司-基金公司拿人民币换成美元-再买入美股。问题就卡在第二步那里,基金公司换美元也是有额度限制的,用完就没有了,美股基金就会限购甚至停止申购。还想买更多,就得从其他人的手上以更高的价格把他的基金买过来,类似买演唱会的黄牛票。所以,就会有基金溢价。

不过其实还有一些美股基金是没限购的,这些基金没有溢价,业绩表现也不差,但很多人不知道。比如:

嘉实美国成长,年初以来+38%,跑赢纳指,持仓股也是清一色的美国科技股,单日限购5万元,足够大部分散户朋友了。

浦银安盛智能科技,年初以来+35%,跑赢标普500,持仓股大多数是美国科技股,目前不限购没有溢价,随便买。

当然,我最喜欢的还是我们持有的所有组合(除了纯债组合固若金汤)都配置了的国富全球科技互联,年初以来+37%,跑赢纳指。虽然业绩不是最优秀,但是我最放心的。从我2023年看好AI之后,我就一直拿着,当时给大家写过它。从基金规模不到1个亿,拿到现在各大机构抢着买。目前单日限购1000元,大资金已经不可能进来了。

说回中国这边,大家应该都很想知道,美联储减少或者停止降息后,对中国有什么影响?

首先,最直接利空债券和汇率。美联储降息,我们降息,两国之间的利差就保持不变。美联储不降息,我们降息,两国之间的利差就会扩大,资金往高利率方向走,汇率就有贬值压力。究竟是适度允许汇率贬值,让出降息空间呢?还是我们也暂缓降息,压制汇率贬值?决定权在YM手上。

对股票的影响程度会比较分化,具体要分类讨论。

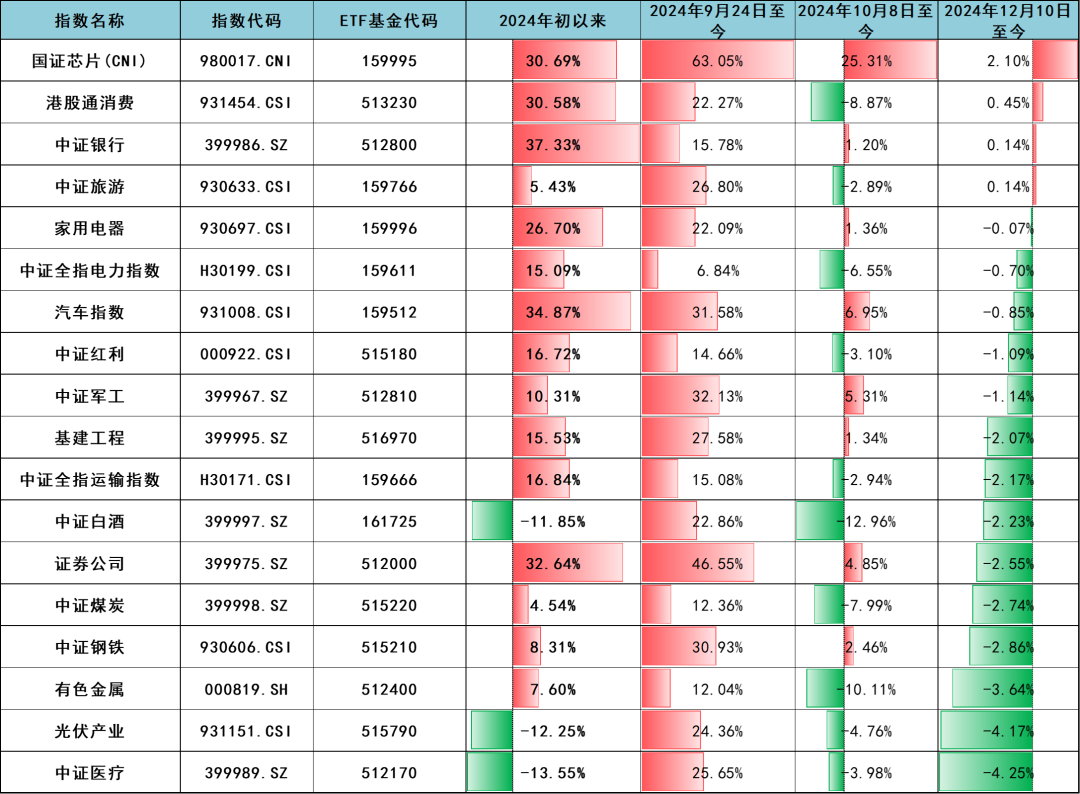

红利股是降息受益股大家都知道吧。因为债券收益率持续下行,险资需要增配红利股作为收息资产。但由于国内降息空间受到了压制,所以红利类资产短期难免会跟着波动。

中小盘股、微盘股的受影响程度不大,它们主要看融资资金。融资资金还接着流入,中小盘股就继续奏乐继续嗨。

顺周期资产比如消费、地产等,最近处于政策真空期,它们最期待的不是货币政策,而是明年两会的财政政策。消费、地产最近表现非常非常弱,主要还是因为11月的经济数据比较一般

但是,我们增配的港股消费ETF最近表现还可以,明显强于A股的消费ETF和白酒基金。这主要还是港股消费包含的细分行业基本面更加优秀,更符合新时代消费者的认知需求

......

分享一些其他信息

今晚继续给大家展示我们的网格交易记录。下面是佐罗统计的网格交易记录,下面的我们自己跟投的资金会多一些

......

@东方财富创作小助手 #社区牛人计划#$上证指数(SH000001)$$创业板指(SZ399006)$$A50期指当月连续(SGX|CN00Y)$#巨头“ALL IN AI”,算力产业链大涨##苹果被曝与腾讯和字节洽谈AI模型合作##脑机接口催化不断,如何掘金相关板块?#

本文作者可以追加内容哦 !