#商务部将加快出台首发经济政策文件#

北京时间12月19日凌晨,美联储如期宣布降息25BP,将联邦基金利率目标区间从4.5%-4.75%调低至4.25%-4.5%。事实上,12月以来,随着最后一份非农数据和通胀数据的公布,市场对于12月降息25BP已充分预期,因此12月美联议息会议的焦点落在面对明年特朗普就任后政策与经济的不确定性,美联储2025年降息将如何演绎,以及大类资产走势的影响。

美联储鹰派降息“靴子落地”

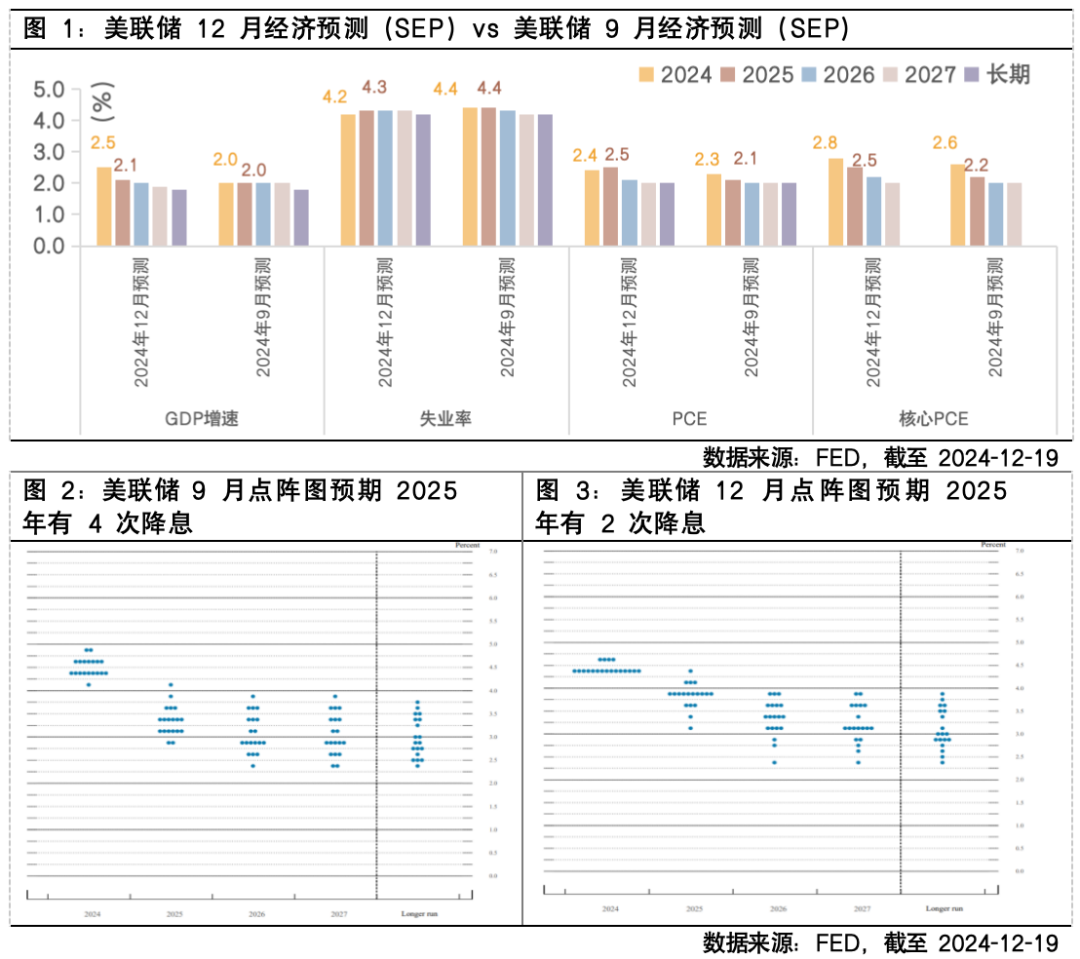

从12月议息会议声明看,经济描述部分较11月基本保持不变,一个明显的变化是前瞻指引方面,从“考虑联邦基金利率目标区间调整”改为“考虑联邦基金利率目标区间进一步调整的幅度和时机”。经济预测方面较9月更乐观,12月SEP显示本次会议小幅上调了2025年GDP预期、下调了失业率预期,并上修了通胀预期,将2025年PCE和核心PCE通胀率均上调至2.5%。在此基础上,12月点阵图和鲍威尔讲话释放鹰派信号。12月点阵图显示,2025年利率预期中值较9月预期上调50个基点3.9%,暗示2025年有两次降息,而9月份点阵图则暗示2025年有四次降息。新闻发布会上鲍威尔表示,目前4.3%上下的政策利率仍是“有意义的”限制性水平,但是随着接近中性利率,美联储需要更加谨慎。议息会议声明对后续降息增加“幅度和时机”措辞是为了明确如果经济保持韧性,那么目前已经处于或接近一个可以适当放缓降息步伐的阶段。

整体来看,会议声明及鲍威尔讲话传递的核心信息是,美联储货币政策进入了新的阶段,在进一步降息时会更加谨慎。

鹰派降息下,大类资产如何演绎?

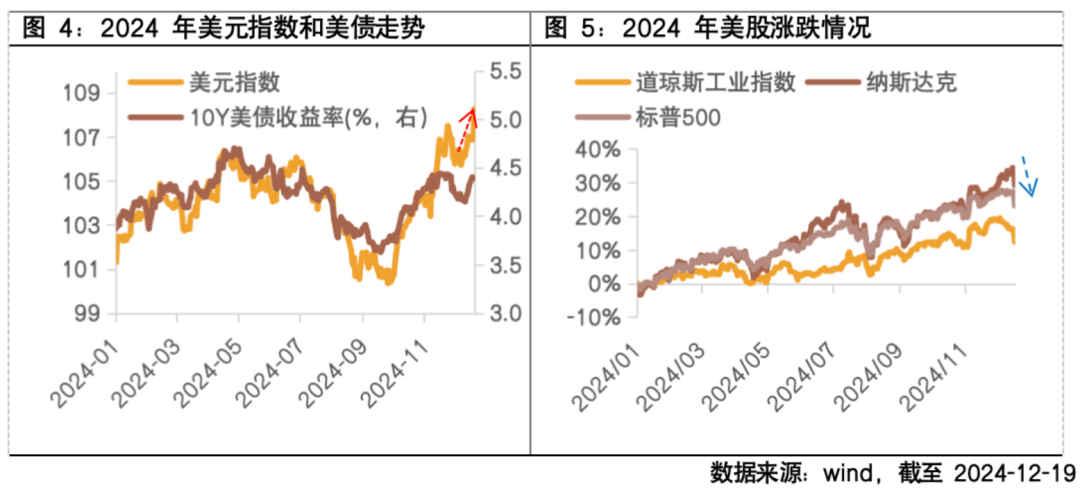

12月决议公布后,在明年降息预期回调的影响下,12月18日美股三大指数集体下挫;10Y美国利率上涨至今年6月以来的最高水平;美元指数大幅上行至108上方,创近两年新高;COMEX黄金日内下跌超2%,跌破2600美元/盎司。

短期看,联储降息预期放缓之下美元、美债或偏强,但美元、美债冲高到一定程度后,或会提供反着做的交易性机会。中期看,特朗普2.0的政策组合可能会带来美国经济在增长和通胀上的增强,从而让美联储降息空间逼仄,支撑美债和美元的相对强势。

此外,随着美债利率和美元指数持续走高,处于估值高位的美股短期调整的压力较大,黄金也面临短期风险。美股方面,当前估值仍比2010年以来90%的时间都要昂贵,但历史上美股的大幅回撤主要来自美国经济及预期的“衰退”以及快速的加息环境,目前美国经济保持韧性,美联储仍在降息周期中,因此美股虽短期调整的压力较大,但仍可关注回调后的机会。黄金方面,短期受联储明年减缓降息预期的影响或阶段性承压,但地缘紧张局势仍存,而美元信用对冲也并未告一段落,黄金仍是中期配置基本盘。

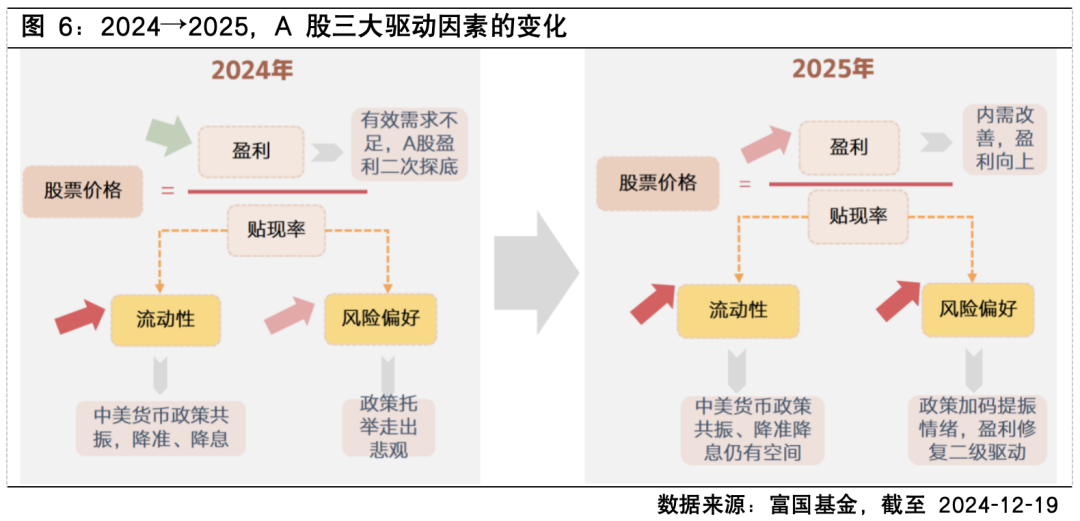

回到A股市场,一方面若明年美联储降息放缓,在一定程度或影响我国降息的空间;另一方面,明年特朗普上台后,关税政策的推进或对我国的出口及相关资产形成冲击,从2018年的情况看,关税对相关资产的冲击可能要等被加征关税后才会充分反应。所以,明年需要持续关注海外流动性环境变化和关税推进节奏对A股的影响,但在国内逆周期调节政策持续扩容和政策成效逐步验证之下,A股“以我为主”或更加从容。上周12月政治局会议及中央经济工作会议接连召开,指出2025年要实施“更加积极的财政政策”、“适度宽松的货币政策”,要“稳住楼市股市”,并把“大力提振消费、提高投资效益,全方位扩大国内需求”列为明年重点工作之首,释放了积极的政策信号。短期来看,重磅会议召开后,政策释放的节奏和力度仍是A股走势的核心牵引;全年来看,在政策积极发力的情形下,影响A股定价的三因子有望迎来积极变化。

$金ETF(SH518680)$

$纳指ETF富国(SH513870)$

$英伟达(NASDAQ|NVDA)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !