只有不停奔跑,才有可能续写未来!

12月18号,字节宣布,豆包新一代视频生成大模型将于2025年1月正式发布,这表明国内AI大模型的应用又有了新进展。#巨头“ALL IN AI”,算力产业链或受益##收盘点评##炒股日记#

与此同时,随着AI大模型训练量的不断增长,GPU单卡算力的发展速度已经无法满足模型发展的算力需求。

因此,GPU大规模集群逐步成为了大模型训练的核心算力底座。

集群形成了,集群之间的GPU就需要进行数据交互来进行数据传输。

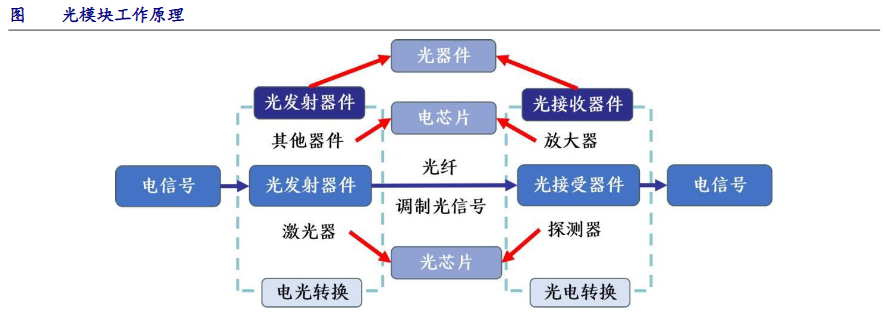

而光模块正是加快GPU之间数据传输的“利器”。

简单来说,光模块就是给IT设备传递数据的元器件,是设备间数据传输的桥梁,帮助设备进行信息传递。

像英伟达的DGX GH200服务器,一个GPU就要配备9个光模块,对光模块的需求量极大。

并且,目前英伟达已经将GPU提升至一年一迭代的节奏,从更新迭代的角度考虑,光模块的需求仍在持续。

更重要的是,在光通信产业链中,光模块是技术壁垒较低的一环,因此市场准入门槛较低。

在需求刺激和准入门槛低的带动下,光模块瞬间成了“香饽饽”,吸引众多国内厂商布局。

2010年,全球光模块销售额前十大供应商中,国产厂商只有武汉电信器件一家上榜。

到了2022年,国内厂商已经占据了7个席位,排名前五的国内厂商有中际旭创、华为海思和光迅科技。

其中,中际旭创凭借强大的生产及供货能力,从2022年开始崭露头角,其全球第一的领先优势延续至今。

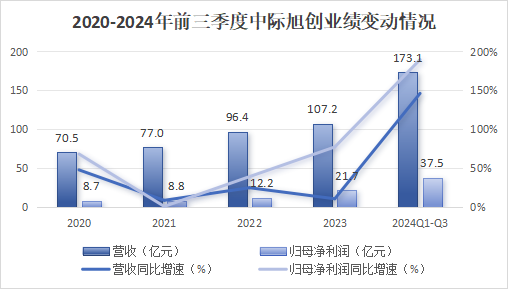

2024年前三季度,中际旭创实现营收173.1亿元,同比增长146.3%;实现归母净利润37.53亿元,同比增长189.6%,维持加速增长的同时,其市值也来到了1300亿元。

好业绩的背后,往往是下游需求旺盛的表现。今年以来,面对供不应求的局面,公司上游光芯片等核心物料一度出现紧缺。

对此,公司也采取了相应措施,通过提前备货、规模采购等手段,持续提升交付能力。

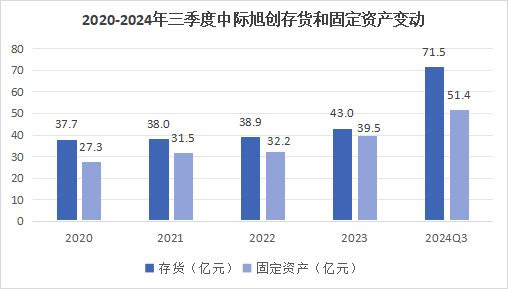

截至2024年三季度,公司存货同比增长84%达71.5亿元,固定资产同比增长15.6%达31.5亿元,以满足后续订单的交付要求。

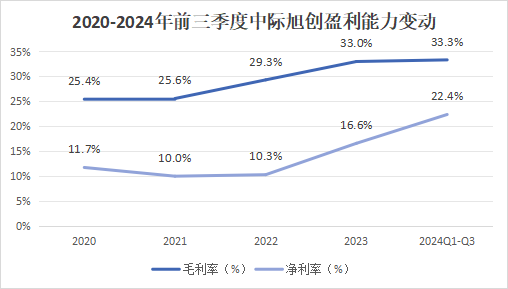

并且,公司十分重视高端产品的布局,400G、800G等高端光模块营收占到90%以上,由此提高了公司的盈利能力。

2024年前三季度,公司毛利率与净利率分别达33.3%和22.4%,较2020年分别增长了7.9个百分点和10.7个百分点。

那未来,中际旭创还能延续高增长吗?

从财务指标上看,中际旭创目前的确处在加速成长的阶段。

不过,上文提到光模块行业的壁垒较低,所以,中际旭创这个光模块“老大”的位置能坐多久,未来还能不能赚钱,是值得思考的问题。

在技术含量不高的行业中,行业内厂商的产品差距并不大,不过好在光模块更新迭代速度较快,优质企业可以领先对手抢占客户资源,从而赚取更多的利润。

目前,随着算力需求升级,400G及800G光模块已成为主流产品,1.6T光模块的需求也在逐渐显现。

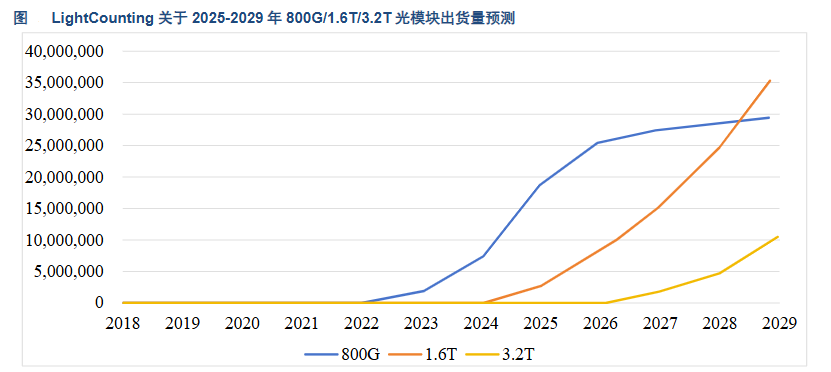

预计未来5年,800G、1.6T光模块将占据主导地位,其复合年均增长率将达到60%。

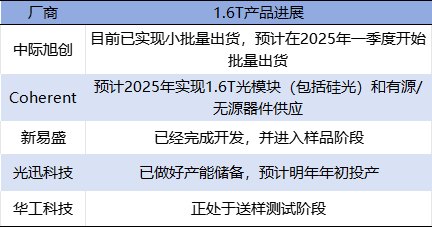

当前,公司已全面完成1.6T产品前期的送测和认证工作,近期已实现小批量出货,并且,其性能表现要优于友商的产品。

同时,公司也在预研3.2T光模块,产品进展依旧领先于同行业其他公司。

此外,从800G到1.6T的过程中,光模块的结构越来越复杂,功耗越来越高,这都会对光模块的良率造成不利影响。

于是,中际旭创又开始布局硅光技术和CPO技术。$中际旭创(SZ300308)$ $光迅科技(SZ002281)$

相比传统方案,硅光模块可以减少30%的零件,从而简化结构,提高光模块的良率。

早在2017年,公司就组建了自己的硅光芯片开发团队,目前已推出了搭载自研硅光芯片的400G和800G硅光模块,拥有1.6T硅光解决方案和自研硅光芯片。

而CPO(共封装光学)技术主要解决的是功耗高的问题,通过缩短光信号输入和运算单元之间的电学互连长度来减少信号损耗问题。

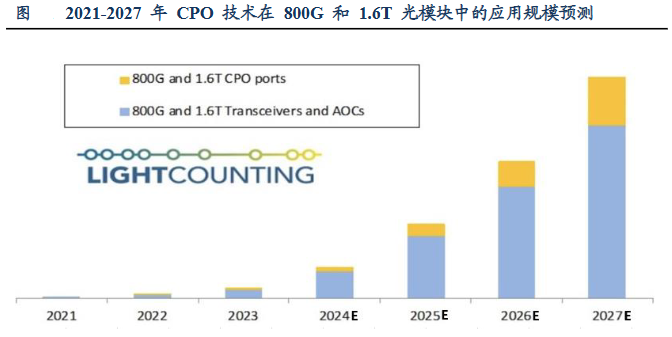

未来几年CPO产品有望实现快速增长。

预计全球CPO端口的销售量将从2023年的5万增长至2027年的450万,到2027年,CPO端口在800G和1.6T出货总数中占比将接近30%。

目前,公司CPO相关技术产品正在研发当中,在产品进展层面也处于领先地位,具备先发优势。

不过,虽然中际旭创在技术上做到了领先,但在整体经营上仍存在一定的隐忧。

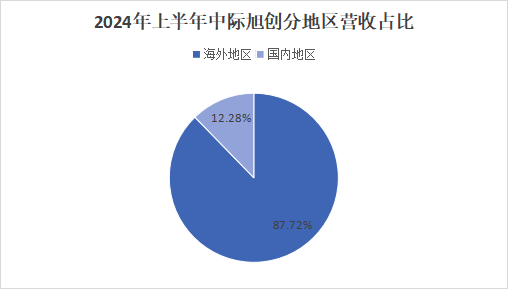

2024年上半年,公司在海外市场的营收占比87.7%,同时,前5大客户的营收占比也达到了70%以上,说明公司对海外大客户的依赖程度较高,而公司对下游客户议价能力偏弱。

不仅如此,各个地区间的科技博弈也愈演愈烈,这也让国内厂商和海外客户的合作增添了不少阻碍,甚至不排除外来者居上抢占份额的可能。

当然,也有应对之策。目前中际旭创、华工科技、光迅科技等厂商纷纷在东南亚地区建厂。中际旭创的泰国工厂已经投产,且以高端产品为主,能更好贴合海外大客户的要求。

另外,光模块厂商议价能力偏弱也导致赊销现象比较普遍。

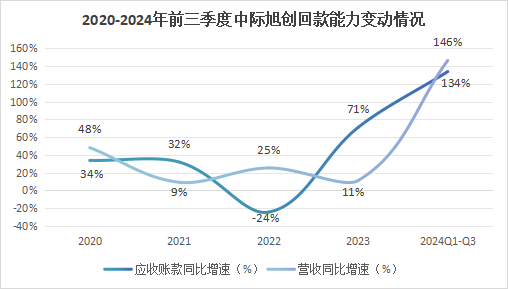

2022年开始,中际旭创应收账款规模迅速增加,截至2024年三季度,公司应收账款同比增长134%达47.1亿元,其增速已经接近于营收增速。

长此以往,可能会导致公司经营现金流规模收缩,不利于后期的扩张发展。

总结一下,随着AI的兴起,光模块的需求迅速扩张,中际旭创作为全球第一的光模块厂商由此进入发展高速期,并凭借技术优势有望继续保持领先地位,不过也存在着依赖海外大客户和回款能力减弱的风险,需客观看待。

本文作者可以追加内容哦 !