$伟星新材(SZ002372)$

本文是完结篇,结合三季报来看看公司的最新情况。

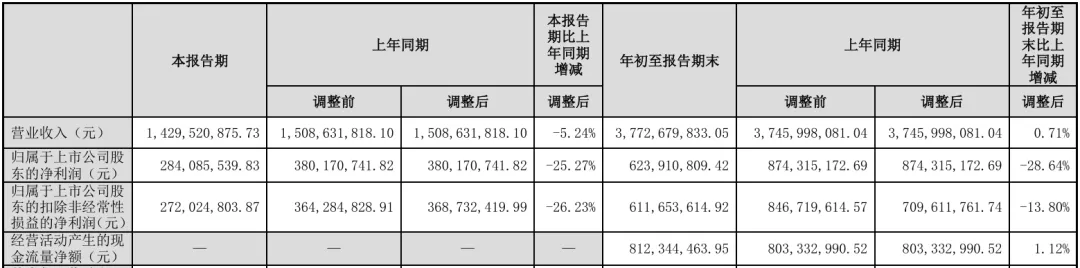

2024年前三个季度公司的业绩:

1、营业收入37.73亿元,同比+0.71%;

2、归母净利润6.24亿元,同比-28.64%;

3、扣非归母净利润6.12亿元,同比-27.76%;

4、经营活动现金流净额8.12亿元,同比+1.12%;

单看Q3季度的话,营收、净利润、扣非净利润分别同比-5.24%、-25.27%、-25.33%。

从营收角度来看,今年前三个季度的营收同比增速分别为+11.19%、+0.41%、-5.24%,越来越慢,直到三季度出现负增长。

从净利润角度来看,前三个季度的扣非净利润同比增速分别为-17.01%、-36.52%、-25.33%,基本上也是二三季度更差,但三季度的负增长幅度有所收窄,一部分原因还是和2023年Q3净利润增速为负有关。

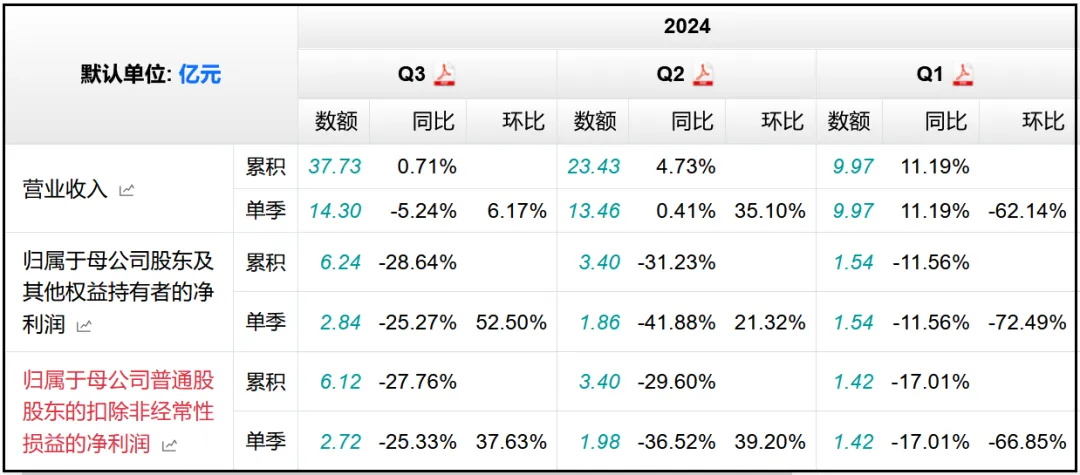

不过相比于营收和净利润来说,现金流的表现看起来要稍微好一些,经营活动现金流同比+1.12%,尤其是Q3季度,在营收-5.24%、扣非净利润-25.33%的情况下实现了5.21亿元的净现金流,同比+31.17%。

说明公司虽然利润负增长,但利润质量没有出现太大下滑,利润中的现金含量还是很不错的。

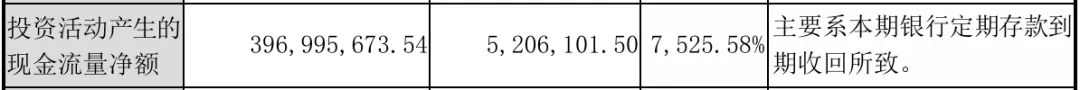

投资活动现金净额是净流入的0.18亿元,去年同期是净流出的0.69亿元,总体来说变化幅度不大。

2023年Q4季度投资现金突然大幅净流出了10.66亿元,主要是因为2023年支付的与其他投资活动相关的现金同比+173.77%达到9.3亿元,同时资本开支同比+75.94%达到3.82亿元,说明2023年Q4季度公司在对外投资和产能扩张上的投入均有增加,尤其是对外投资方面。

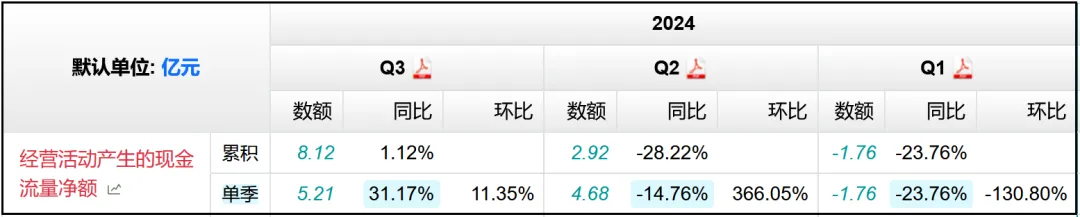

今年前三个季度,虽然投资现金流净额相比去年没有太大变化,不过从流入流出规模来看,变化幅度还是不小的(Q1-Q3季度):

投资活动现金流入:3.6亿元、16.11亿元、24.85亿元;

投资活动现金流出:5.08亿元、12.14亿元、24.67亿元;

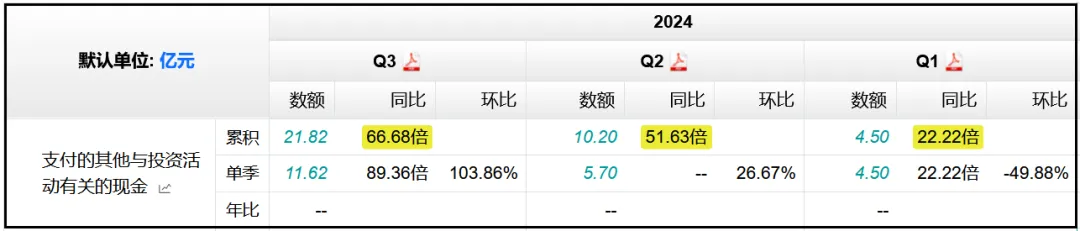

从构成来看,主要是由以下两个科目构成:

收到的其他与投资活动相关的现金:3.58亿元、16.08亿元、24.78亿元;

支付的其他与投资活动相关的现金:4.5亿元、10.2亿元、21.82亿元;

可见虽然最终的净额减少,但流入流出的现金规模相比此前都是大幅增加,从半年报中来看,这些用于其他投资活动的现金主要是购买了银行理财产品(定期存款),体现为支付,到期之后收回,体现为收到,以此赚取一些利息。

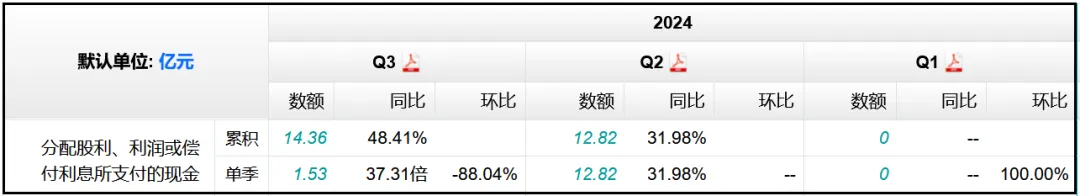

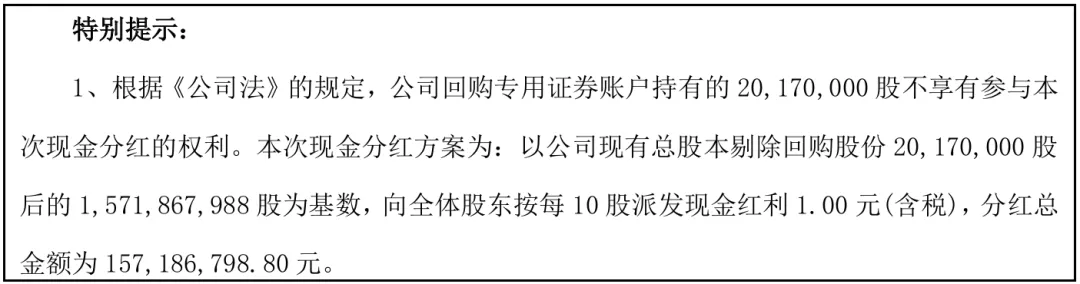

筹资活动现金流净流出了14.74亿元,去年同期是净流出9.69亿元,增加了5个亿左右,全部体现在分配股利、利润或偿付利息支付的现金一项,公司已经发布公告,中期分红1.57亿元,看起来公司2024年的分红水平应该还会继续保持在较高水平。

总体来看,前三个季度8.12亿元的经营活动现金净流入,再加上0.18亿元的投资活动现金净流入,是不足以覆盖14.74亿元筹资活动净流出的。

但是从过去各个季度分布的规律来看,每年Q4季度是公司的集中回款时期,经营活动现金流净额都会有一个比较大的增长,今年应该也会继续如此。

不过就今年前三个季度的业绩情况来看,确实是不太给力,估计Q4季度也比较难有大的反弹,这样的话个人认为其实今年的现金流和去年相比能保持不倒退其实就已经算是不错了。

假设今年的经营现金流和去年保持差不多的水平,接近14个亿的规模,也是很难覆盖接近15个亿的筹资现金净流出,所以预计今年公司的现金流结构也还是会和去年一样,处于紧平衡状态。

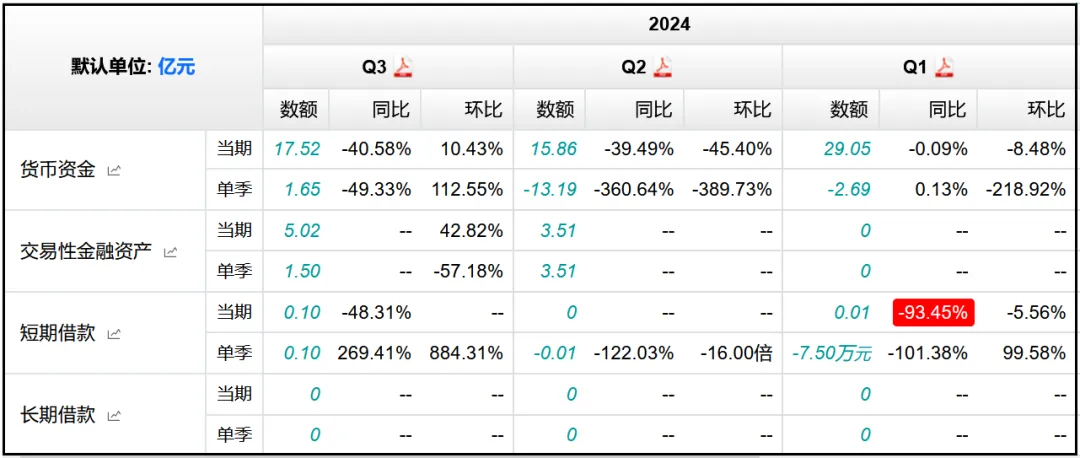

不过好在截止三季度末,公司账面上还有17.52亿元货币资金,虽然和去年相比减少了40.58%,但交易性金融资产也相应的新增了5.02亿元,而且带息债务仅包括0.1亿元的短期借款,长期借款依然是0元。

可见公司虽然是现金流紧平衡,货币资金减少,但胜在没有负债,仅仅是手头紧了一些,还是没有什么债务风险的,这也是为什么常说带息负债规模尽量不要过高的原因。

总体来说,从营收、利润、现金流的角度来看,今年到目前为止公司的经营情况比较一般。

再来看看同行的表现。

截止12月14日,伟星新材以204.1亿元的市值规模位居业内第一,其次是公元股份62.07亿元、顾地科技46.32亿元,所以就拿行业的二、三名来做对比。

前三个季度,二者的营收、净利润、扣非净利润:

公元股份:-13.63%、-46.92%、-47.31%;

顾地科技:-11.89%、-145.39%、-10.36倍;

营收都是同比减少了10%以上,公元股份的扣非净利润腰斩,顾地科技更是直接净亏损了0.9亿元,可见是整个行业的景气度都非常一般,伟星新材的业绩确实不给力,但和同行一比还算是相对不错的了。

盈利能力方面。

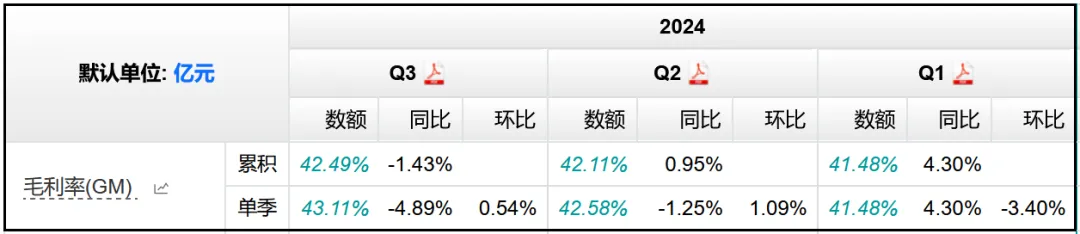

前三个季度的毛利率了42.49%,同比-1.43%,其中Q3季度43.11%,同比-4.89%,下降较多,公司把毛利率下降的原因归结为以下几点:

4、请问公司第三季度毛利率下降的主要原因有哪些?

答:公司第三季度综合毛利率有所下降的主要原因为:一是销售规模下降,规模效应减弱;二是并购浙江可瑞等,其业务毛利率低于公司原有业务;三是产品结构调整,高毛利产品占比相较去年同期有所下降。

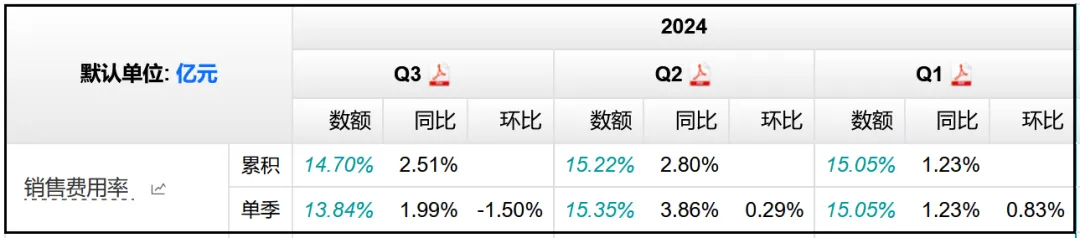

四项费用率22.5%,同比+2.67%,其中前三个季度的销售费用同比+21.42%,销售费用率同比+2.51%提高到14.7%,可见在行业不景气时期,公司确实加大了在营销方面的投入,不过主要是Q2季度新增不少,三季度环比降低了1.5个百分点。

对于这一点,公司做出如下解释:

3、请问公司销售费用增长的原因以及未来展望?

答:今年公司销售费用同比增长较多主要系品牌宣传投入加大、服务端投入增多以及浙江可瑞等公司并表所致,上半年因年初新签约水生态代言人和相关品宣等费用支出会更高一些,第三季度基本已经趋于正常,未来公司会进一步完善费用管控,不断强化投入产出核算,努力将费用率控制在合理水平。

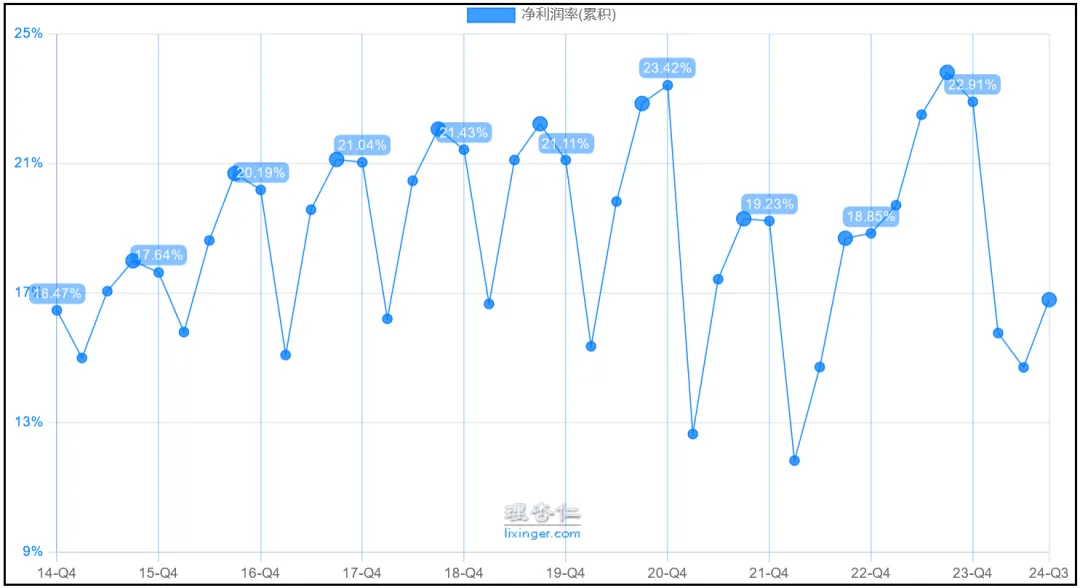

毛利率降低,费用率增加,所以前三个季度公司的净利率同比-7.02%下降到16.8%,近十年里仅优于2014年同期的16.47%。

再来看看资产情况

货币资金、带息负债刚刚已经讨论过了,这里不再过多赘述。

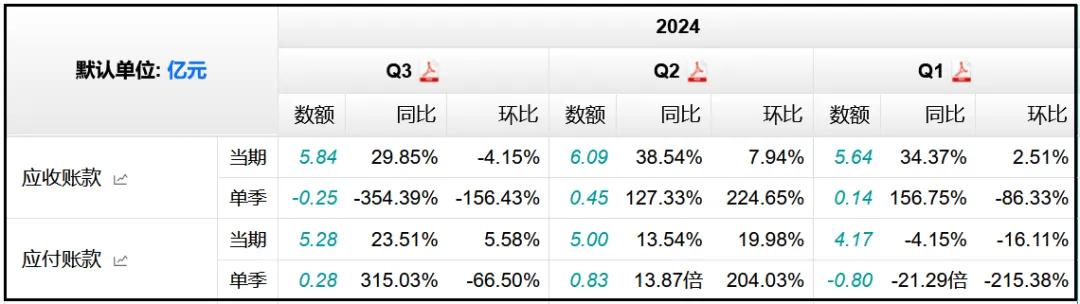

应收账款5.84亿元,同比+29.85%,增速不低,不过公司表示增量部分主要是由于浙江可瑞并表带来,原有的主营业务应收款并没有增长太多。

应付账款5.28亿元,同比+23.51%,规模和增速都和应收账款相差不大,去年同期也是如此,说明公司在产业链中的地位并不算是强势,未来需要关注应收账款能否放缓增长。

存货10.02亿元,同比+9%,没有增长太多,说明虽然下游景气度一般,但产品没有滞销和库存积压的情况,这一点很重要。

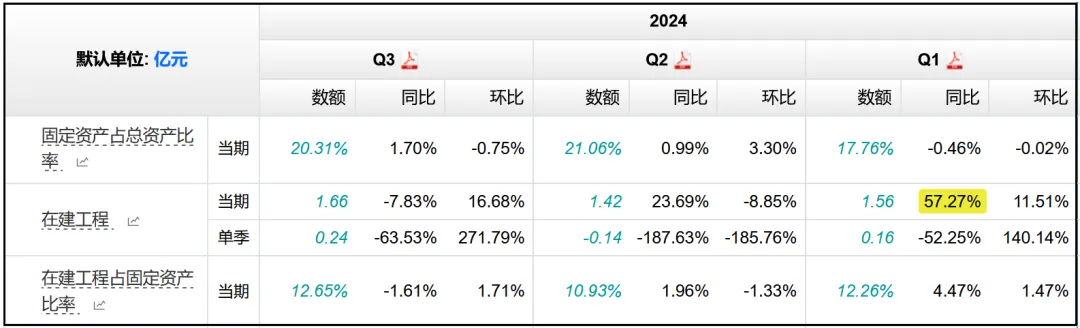

固定资产13.13亿元,占比总资产20.31%,不算是重资产型生意,在建工程1.66亿元,同比-7.83%,目前也没有太多的新增产能,对于产能方面公司做出了如下表述:

4、请问公司资本开支情况?

答:公司目前资本开支主要为生产基地的扩建、设备的新增与智能化改造等,近几年的资本开支基本上为每年2-3亿元。

每年2-3亿元的水平还算可以接受,毕竟公司没有负债,手中还有十几个亿的现金。

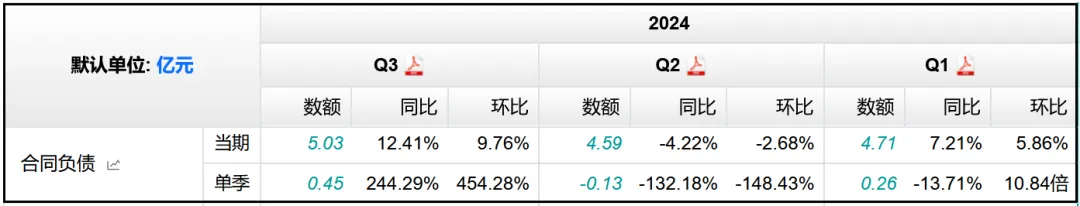

合同负债5.03亿元,同比+12.41%,这也是一个比较积极的信号,虽然增幅不大,但好在是保持增长的,公司在手订单相比去年同期要更加充足。

整份三季报看下来,公司主要是受到行业整体不景气的影响,业绩倒退不少,但和同行相比公司的情况还算是好的,至于财务数据方面倒是没有出现太大的风险。

2023年报中,公司对于2024年的经营目标是:营收力争达到73亿元,成本及费用力争控制在57亿元左右。

前三个季度过去,公司已经完成了37.73亿元的营收,距离目标还有35.27亿元,2023年Q4季度实现营收26.32亿元,意味着如果要完成目标的话,今年Q4季度的营收增速需要达到+34%,不过就前三个季度营收增速逐步放缓直至负增长的趋势来看,2024年的经营目标应该是很难完成了。

公司也表示,四季度市场并没有太大回暖:

1、请公司展望一下第四季度的市场需求情况?

答:从目前的市场情况看,预计第四季度市场需求仍然会比较疲弱。

再从扣非净利润角度来考虑,假设今年Q4季度实现和去年一样4.28亿元的利润不倒退,全年就是10.4亿元左右扣非净利润,实际上不倒退是不太可能的,所以2024全年扣非净利润大概率就是10亿元左右。

估值方面,目前公司滚动市盈率20倍左右。

温馨提示:文中全部内容仅作为个人思考记录使用,不构成任何推荐及建议,投资需谨慎,请独立判断!

本文作者可以追加内容哦 !