美尚生态和金通灵证券虚假陈述受损投资者索赔案,迎来重大转机。

12月20日晚,投资者保护中心在官微发布公告称,密切关注美尚生态案和金通灵案诉讼进展,如法院方面后续发布普通代表人诉讼权利登记公告,拟依据相关规定,接受50名以上(含50名)投资者特别授权后,申请转换为特别代表人诉讼。

几乎同时,证监会以答记者问的形式表态,支持依法推进这两起案件的特别代表人诉讼工作,支持更多投资者拿起包括民事诉讼等在内的法律武器,追究违法违规者的民事损害赔偿责任。证监会称,金通灵、美尚生态的虚假陈述等证券违法行为,严重扰乱证券市场秩序,损害广大投资者合法权益。

不过需要注意的是,目前不管是美尚生态还是金通灵,基本都丧失了赔偿能力,尤其是美尚生态,今年9月已经退市,退市前早已经资不抵债。最后,是否主要靠券商、会计所、律所等中介机构来赔偿,尤其是券商承担大头?

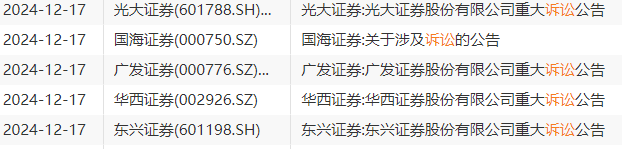

证券律师表示,主要看法院怎么判,及各被告承担多少责任。12月20日晚,广发证券、东兴证券、华西证券、光大证券均发布了涉诉进展公告。

五家券商成共同被告

投服中心称密切关注进展

12月16日晚间,广发证券$广发证券(SZ000776)$、东兴证券$东兴证券(SH601198)$、华西证券、光大证券、国海证券集体发布重大诉讼公告。其中,广发证券、东兴证券作为美尚生态2018年非公开发行股份的主承销商和联席主承销商,涉及美尚生态证券虚假陈述责任纠纷案,华西证券、光大证券、国海证券则涉及金通灵证券虚假陈述责任纠纷案。

具体来看,12名自然人投资者向美尚生态、美尚生态实控人王迎燕、徐晶以及广发证券、东兴证券等中介机构提起诉讼,案由为证券虚假陈述责任纠纷。各原告推荐的拟任诉讼代表人为陈卫福和中证中小投资者服务中心。目前,12名原告的诉讼请求金额共计为95.02万元。

叶小明等 10 名自然人投资者则以证券虚假陈述责任纠纷为由,共同向金通灵、大华会计师事务所、华西证券、光大证券、国海证券等 24 名被告提起诉讼,诉讼请求金额合计为75.64万元。同时,原告叶小明、俞梦经10名原告推选为拟任代表人,请求代表具有相同种类诉讼请求并申请加入该案诉讼的其他投资者,提起普通代表人诉讼。

时隔四日,12月20日晚,投资者服务中心在其官方微信公众号公告,将密切关注两案件诉讼进展,如深圳中院和南京中院后续发布普通代表人诉讼权利登记公告,拟依据《证券法》、最高人民法院《关于证券纠纷代表人诉讼若干问题的规定》(法释〔2020〕5号)等相关规定,接受50名以上(含50名)投资者特别授权后,申请转换为特别代表人诉讼。

证券纠纷特别代表人诉讼是新证券法中新增的一种诉讼制度,诉讼则可以一次性覆盖所有适格投资者。具体看,普通代表人诉讼采取“明示加入”原则,而特别代表人诉讼则采取“默示加入、明示退出”原则,投资者在法院权利登记公告期间届满后十五日内未向法院声明退出的,即视为同意参加该代表人诉讼。

全国首单特别代表人诉讼案即是臭名昭著的康美药业业绩造假案,共有52037名投资者获赔约24.59亿元。这也成为迄今为止法院审理的原告人数最多、赔偿金额最高的上市公司虚假陈述民事赔偿案件。

证监会表态支持特别代表人诉讼

支持更多投资者拿起法律武器

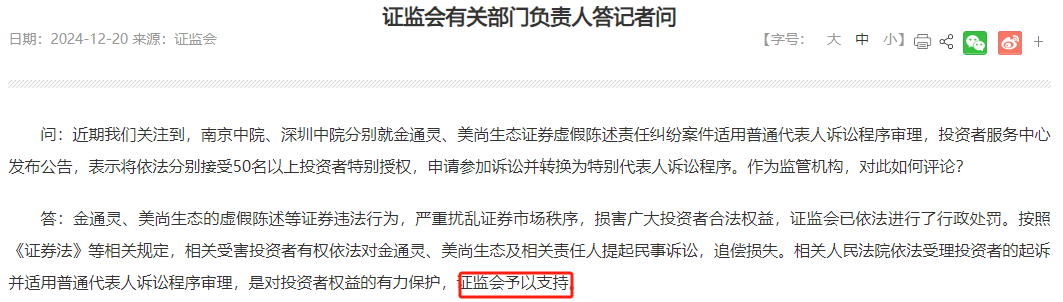

12月20日晚,证监会以答记者问的形式表态称,金通灵、美尚生态的虚假陈述等证券违法行为,严重扰乱证券市场秩序,损害广大投资者合法权益,证监会已依法进行了行政处罚。

按照《证券法》等相关规定,相关受害投资者有权依法对金通灵、美尚生态及相关责任人提起民事诉讼,追偿损失。相关人民法院依法受理投资者的起诉并适用普通代表人诉讼程序审理,是对投资者权益的有力保护,证监会予以支持。

证监会称,证券纠纷特别代表人诉讼是《证券法》规定的保护投资者的重要法律手段,并赋予了投资者保护机构接受投资者委托参加诉讼的法律职能。

投资者服务中心作为投资者保护机构,及时关注跟进金通灵、美尚生态证券虚假陈述责任纠纷案件的审理,依法接受投资者特别授权委托,作为代表人申请参加诉讼并转换为特别代表人诉讼,是投资者服务中心积极履行法定职能的重要举措,有利于切实维护广大投资者的合法权益。证监会支持依法推进这两起案件的特别代表人诉讼工作。

证监会深入贯彻党中央、国务院决策部署,坚持监管“长牙带刺”、有棱有角,突出惩、防、治并举,将持续会同有关方面加大对证券违法犯罪行为的全方位立体化追责力度,支持更多投资者拿起包括民事诉讼等在内的法律武器,追究违法违规者的民事损害赔偿责任,支持投资者服务中心依法行使代表投资者实施特别代表人诉讼的法律职能,更好为投资者服务;支持配合人民法院依法受理、审理更多证券纠纷特别代表人诉讼,更好维护投资者特别是广大中小投资者合法权益,维护良好市场生态。

美尚生态已资不抵债

广发证券等中介机构来赔?

特别代表人诉讼,可以把两个案件的相关受损投资者全部囊括,胜诉也是大概率事件。但一个现实的问题是,就算胜诉了上市公司大概率给不出钱,尤其是美尚生态,赔偿责任会否大部分落在以券商为首的中介机构身上?

今年 9 月 13 日,美尚生态公告,收到深交所出具的《关于美尚生态景观股份有限公司股票终止上市的决定》(深证上〔2024〕756 号),公司上市9年后最终摘牌。而美尚生态的公开财报,停留在了2024年一季度。

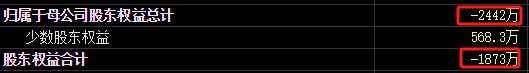

2024年一季报显示,美尚生态的总资产为39.04亿元,总负债为39.22亿元,净资产是-1873万元,已经资不抵债。公司账上的货币资金,更是只有可怜的1491万元。

以这样的财务状况,受损投资者胜诉后想要从上市公司拿到钱,无异于痴人说梦。而美尚生态的实控人王迎燕、徐晶也早已诉讼缠身,甚至被列为失信被执行人(俗称老赖),还一度曝出已跑路出国(后被澄清),基本也失去了赔偿能力。

希望只能寄托在中介机构身上,但证券律师指,具体还要看法院如何判定各被告承担的责任。

根据12月16日晚广发证券、东兴证券的公告,广发证券、东兴证券、天衡会计师事务所(特殊普通合伙)、中天运会计师事务所(特殊普通合伙)、上海市锦天城律师事务所、北京金诚同达律师事务所都被列为共同被告。原告的诉求中,上述中介机构需“对上述诉讼请求承担连带赔偿责任”。

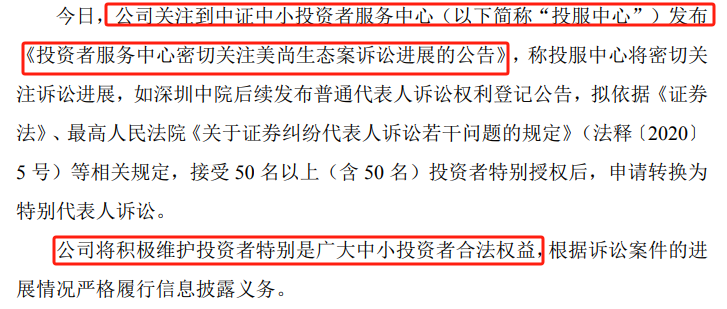

12月20日晚,广发证券和东兴证券也发布了诉讼进展公告,称关注到投服中心发布的公告,并表示“公司将积极维护投资者特别是广大中小投资者合法权益,根据诉讼案件的进展情况严格履行信息披露义务”。态度还是非常诚恳的。

这些投资者符合索赔条件

美尚生态案有五种除外情形

2024年一季报显示,美尚生态的的股东数有2.1万户,金通灵$金通灵(SZ300091)$截至2024年三季度末的股东数则是4.17万户。但是否所有的投资者都符合索赔条件呢?显然不是。

2024年12月13日,深圳中院判决确定,美尚生态案权利人范围为:

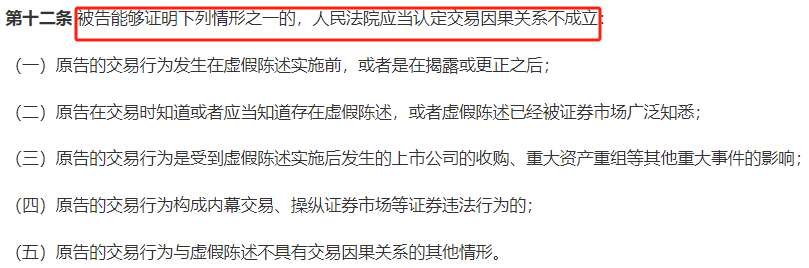

自2015年6月25日(含)至2021年4月30日(含)期间买入、并于2021年4月30日收市后仍持有美尚生态的股票(不含向特定对象发行的股票),且与本案具有相同种类诉讼请求的投资者,但具有《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》第十二条规定的交易因果关系不成立情形的除外。

根据南京中院的判决,金通灵案的权利人范围则为:

自2018年4月26日(含)至2023 年6月27日(含)期间以公开竞价方式买入、并于2023年6月27日(含)闭市后当日仍持有金通灵股票的投资者;

(2)自2018年4月26日(含)至2023年4月27日(含)期间以公开竞价方式买入、并于2023年4月28日(含)至2023年6月27 日(含)期间卖出金通灵股票的投资者。

本文作者可以追加内容哦 !