顺势而为,方能立于不败之地!

优秀的企业会顺应时代的变化,不断变革,抓住时机迅速行动。

比如,受益于新能源汽车发展的宁德时代、比亚迪;再比如,半导体渗透下的北方华创、中微公司。

同样的,对于当下内卷的零售行业,论优秀,核心要看三点:

一个是业绩的稳健,一个是成本的优势,一个是渠道的铺设。

综合以上三点,三只松鼠脱颖而出。

首先,稳健的业绩。

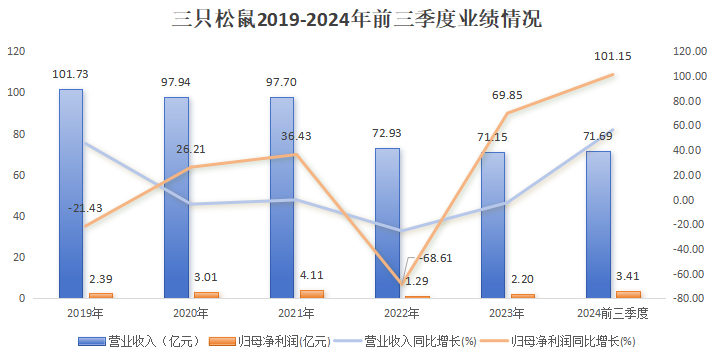

2024年前三季度公司实现营收71.69万,同比大增56.46%;净利润为3.41亿元,同比更是飙升101.15%!

这个业绩表现甚至已经超越2023年全年。单看第三季度数据更亮眼,公司净利润环比增长377.3%!

有了业绩做支撑,公司还首次季度分红5009万元。

光鲜的背后,公司实打实过了几年苦日子,被调侃三只松鼠只剩半只了。

三只松鼠创立之初正好搭上了互联网的东风,短短几年火速成为零食板块龙头。可惜的是,巅峰之后不是又一个巅峰,而是下坡路。

拼多多、抖音等新兴电商的崛起,让依赖淘宝、京东的三只松鼠面临巨大冲击。而且流量的分散化也使得行业门槛较低的消费品牌,尤其是零食,市占率更平均,龙头效应逐渐消散。

一些小型零食公司迅速崭露头角,比如盐津铺子在2022年净利润翻倍增长,劲仔食品净利润也大增近50%。

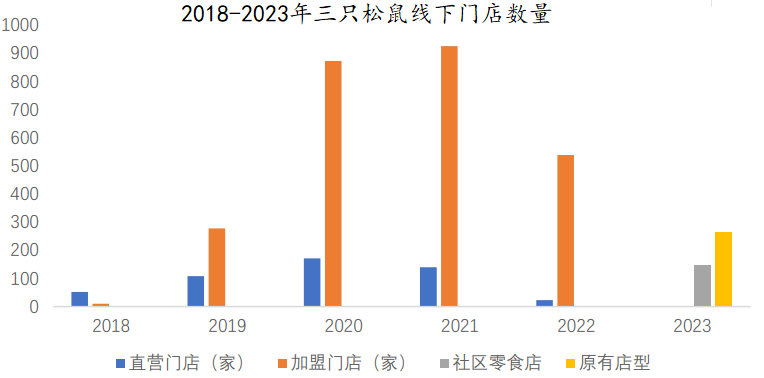

线上渠道被分流,竞争对手虎视眈眈,三只松鼠急了。董事长章燎原大笔一挥,开店吧!

可惜由于大环境影响,加上本就是线上发家,公司缺乏线下门店的管理能力。不管是直营店,还是加盟店,带来的只有成本剧增,无奈关店收场。

那么,公司是如何扭转颓势的?

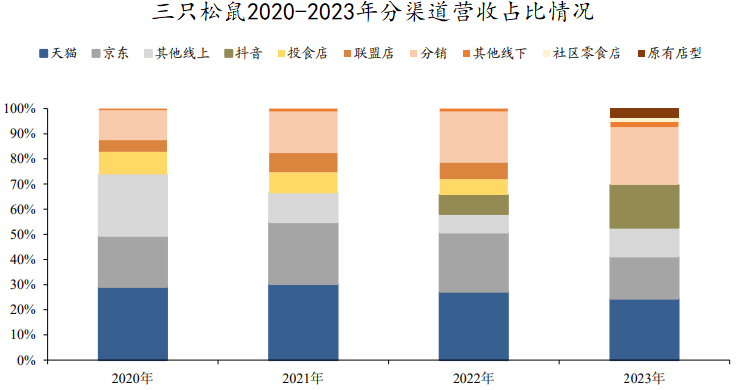

通过营收构成或许能看出端倪。

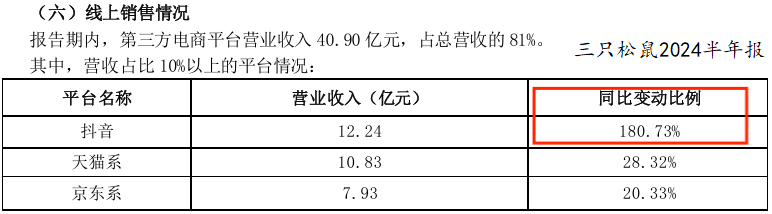

抖音成为了公司最主要的线上渠道。

2024年上半年,公司第三方电商平台营业收入40.9亿元,占总营收的81%。其中,抖音平台收入为12.2亿元,同比大增180.7%。而原来的线上主要渠道天猫和京东收入增速都不足30%。

难道抖音才是公司的救命稻草?

其实,背后还有更深层的逻辑。

拉长时间线看,早在2020年公司就开始布局抖音渠道,可直到2023年4月才迎来曙光。这说明渠道的大爆发只是表象。

内生动力源自于一个大爆单品,定价19.9元10包的夏威夷果。在2022年该产品价格要高出30%!

随后几个月,这款产品销售额一路破亿,超过了此前全年全渠道的销售额。

它降价的底气到底是什么?

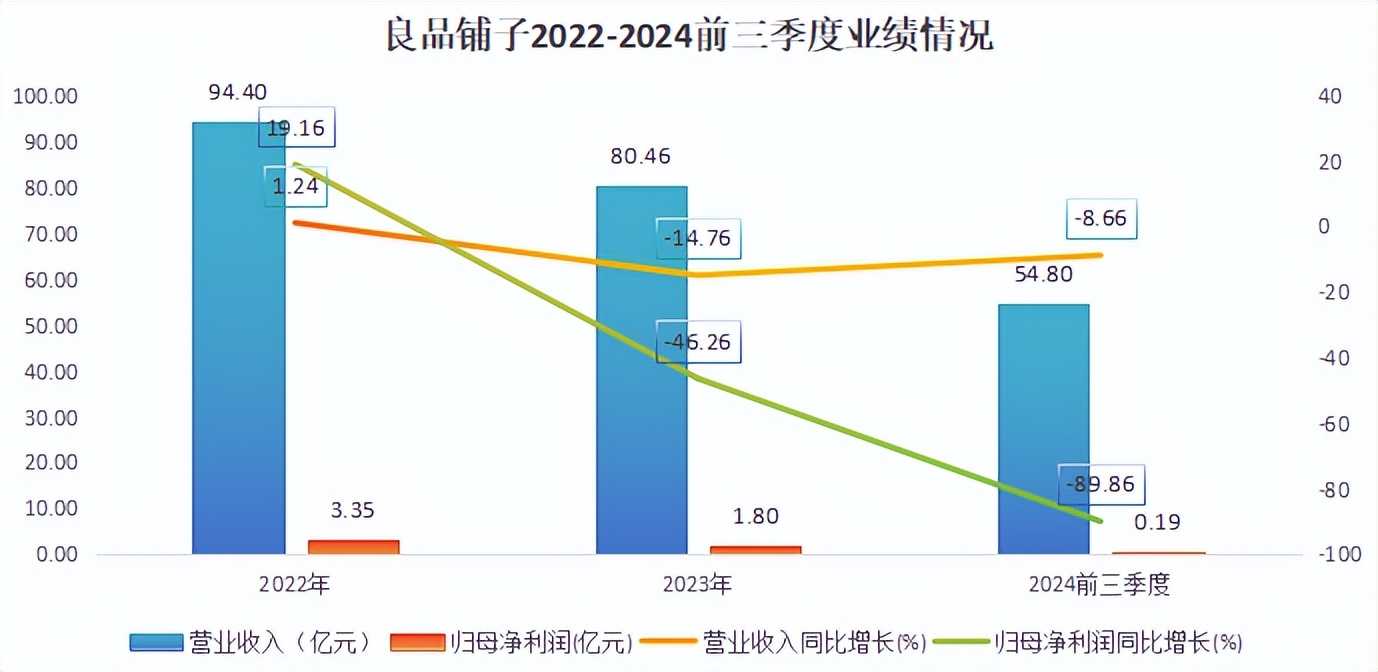

如果单纯打价格战有用,那么良品铺子就该称王了。毕竟2023年良品铺子开始了17年来最大规模降价,最高降幅高达45%。

可惜公司业绩却一路下滑,2024年前三季度净利润只有1939万,同比锐减89.86%。良品铺子没有做好成本管控,一味地降低价格反而会侵蚀利润。

三只松鼠的底气源于高端性价比战略。

可是高端对应高价,性价比是便宜,不矛盾吗?

本质上,低价格不是战略,低成本才是战略。

公司曾经因为代工+贴牌的经营模式,被戏称为零食界的海澜之家。之后逐渐由成本难控的代工转为制造型零食企业,实现规模效应,降本增效。

其中,华东零食产业园就规划了七大工厂,共17条产线。建成后将覆盖11个肉食与25个烘焙产品,自产比例大幅提高。

自主建设的每日坚果工厂拥有38条全自动化生产线,相较于传统人工生产线,生产效率提升了130%以上。

公司不仅在生产线上发力,还打通了全产业链。

上游原材料实现原产地直采。中游制造端,公司投资2亿元完善供应链建设,实现一品一链。全方位降低成本之后产品售价自然有了调整空间。

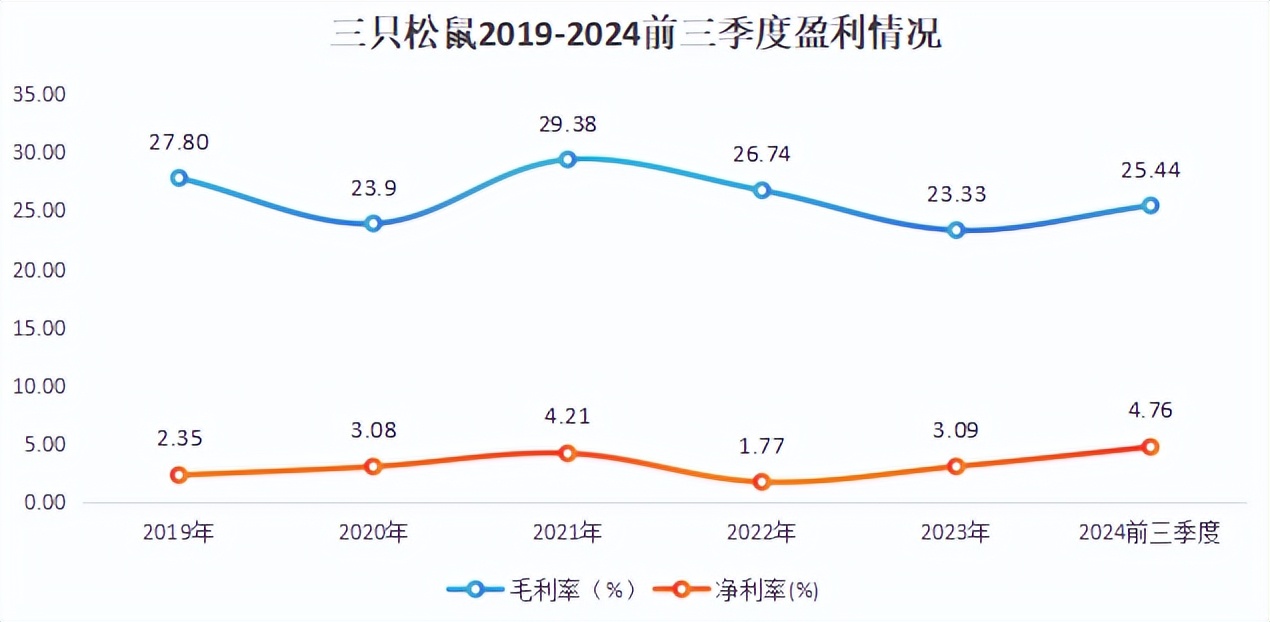

一套组合拳下来使得2024年前三季度公司毛利率、净利率双增。其中,毛利率由23.33%提升至25.44%,净利率从3.09增到4.76%。

不过,公司费用端稍显美中不足。

数据显示,2023年抖音年销售额超过50万元的食品类达人有1.22万名,带货三只松鼠的有6200多名,渗透率高达51%。

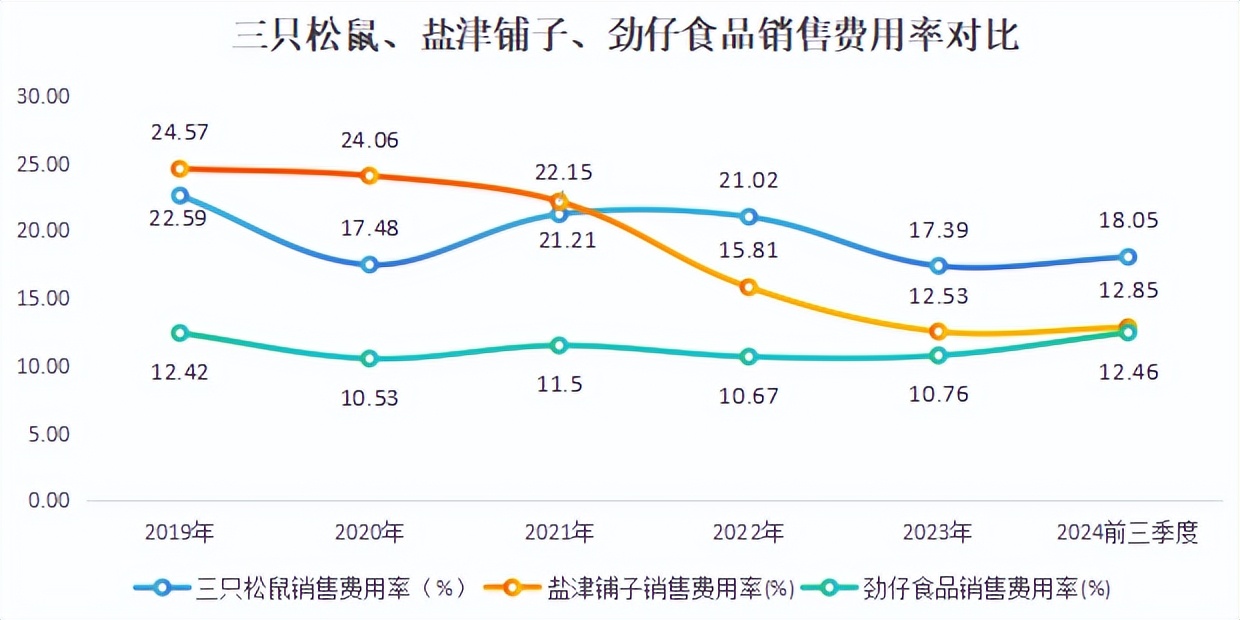

璀璨的数据背后隐藏着高昂的流量费用。公司的销售费用率比起主要做生产的盐津铺子、劲仔食品略高。

好在同期公司的营收增速远超销售费用率增速。可是线上销量总有一天会饱和,还是得兼顾线下渠道。

可是传统零售都转型线上了,怎么公司还要做线下?

因为数据不会骗人。

2023年数据显示,线下依然是零食销售的主要渠道,占比高达82.6%。公司必须在这个主战场获得优势。

曾经的五年万店计划,行不通。线下分销却还有很大增长空间,2024年中,线下分销仅占公司营收的13.18%。

公司从过去的批发式分销转向深度分销,目前已经推出105款日销品并逐步铺向终端。同时推出鼠销宝数字化分销工具,收集和分析终端真实动销数据。

2024年第三季度公司线下分销收入同比大增51%,10月更是同比爆增285%。

总体看,公司采取抖音+分销模式,通过短视频电商的内容属性打造大单品并向全渠道赋能。

那么,在竞争激烈的零售行业,公司能保持高成长性吗?

第一,丰富产品品类。

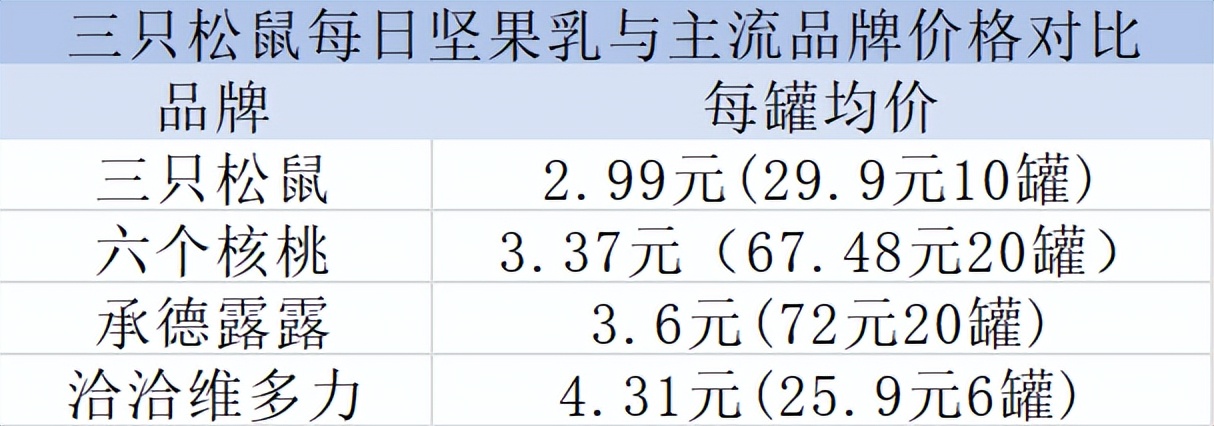

公司收购安徽致养食品,正式进军植物蛋白乳饮行业。致养有完整的产业链,集核桃基地建设,乳饮销售于一体。

而且,这是一个利润丰厚的赛道。养元饮品凭借六个核桃毛利率常年保持在45%以上,平均净利率也有30%。

目前国内植物蛋白饮品市场规模约1400亿元,但是品牌份额不超过20%,意味着有80%的市场可以通过挤占白牌来占领。

公司的每日坚果乳对比同行价格有明显的优势。公司是做坚果产品起家,把坚果乳作为品牌的延伸非常明智。

第二,量贩式零食赛道是一片蓝海。

量贩零食赛道迅速崛起,便利店、零食折扣店逐步蚕食了大量市场份额。

2021年底国内量贩零食门店总数仅为2500家,2022年就达到1.3万家。预计2025年门店数将达到4.5万家,年复合增长率高达106%!

公司豪掷2.6亿收购爱零食和爱折扣。其中,爱零食全国门店1000家左右,主打量贩赛道;爱折扣主要是折扣连锁超市,主打下沉市场。

在鸣鸣很忙和万辰集团两强之外,三只松鼠和爱零食合作有望打造零食量贩市场三足鼎立的格局。

简言之,三只松鼠凭借电商平台迅速崛起,随着线上渠道分散化,零食行业内卷,公司业绩增长降速。

不过如今公司顺应市场趋势,降本增效,成功抓住抖音带来的巨大流量,业绩打了漂亮的翻身仗。这一次有望扩充品类,在量贩零食赛道中增厚业绩。

关注投研邦,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

来源:投研邦

本文作者可以追加内容哦 !