我对主被动基金的基本观点是这样的:

主动基金熊市稍微落后、牛市优势明显,牛市第一阶段(估值修复阶段)稍微落后、牛市第二阶段(业绩驱动和戴维斯双击阶段)优势明显。

主动基金的“主动管理”主要是基于基本面分析、从基本面出发优中选优构建投资组合的逻辑,它能在业绩驱动(基本面驱动)阶段创造超额收益是很容易理解的。

而在一轮完整的大牛市中,第一阶段的估值修复行情通常只是“开胃菜”,由基本面持续改善引发的第二阶段业绩驱动行情,以及业绩和估值双升的戴维斯双击行情更值得期待。

这一点,我在《牛市选主动基金还是指数基金》一文有详尽的数据分析。

因此,主动基金的投资价值仍然是值得期待的。

今年的情况比较特殊,9.24之前国家队救市买的都是宽基指数ETF,也就是今年的宽基指数增量资金多了很多,而从长期来看,这样体量的增量资金应该不会是常态。

01

当然,我不是非此即彼的主动派或被动派。

我看过来自晨星的一个数据,即使像美国这样的成熟市场,被动型指数基金规模超过主动基金,也是2024年初才发生的事。

也就是说,在此之前,主动基金的市场规模是更大的。

今年三季度末我国指数基金规模已经超过主动基金,三季度以后,指数基金的发行依然大幅超过主动基金,增量资金往哪里走,哪里就更容易强势。

而我们的经济结构、资本市场结构调整的速度,是老牌资本主义国家的数倍。

由此,我们也不得不做好准备,主动基金总体跑不过指数基金的时代可能提前来临。

考虑到散户交易占比仍然较高,主动基金基本面选股逻辑在牛市第二阶段(也就是基本面驱动阶段)依然有可能做出超额。

我认同指数化投资在A股是大趋势,但也不排除主动基金还会出现阶段占优的情形。

02

我们在讨论主动被动谁更好的时候,隐含了一个目的,我们做投资都在追求最优解。

最优解只能事后被证实,不能事前被判断和预测。

追求最优解其实可能是致命的。

因为这可能导致投资者这山望着那山高,总觉得别人的基金都是最好的,从而频繁换仓,频繁追涨杀跌。

如果我们现在手里拿着主动基金,觉得它的表现明显不如指数基金,就把它卖了转而买入指数基金,其实也是一种追涨杀跌。

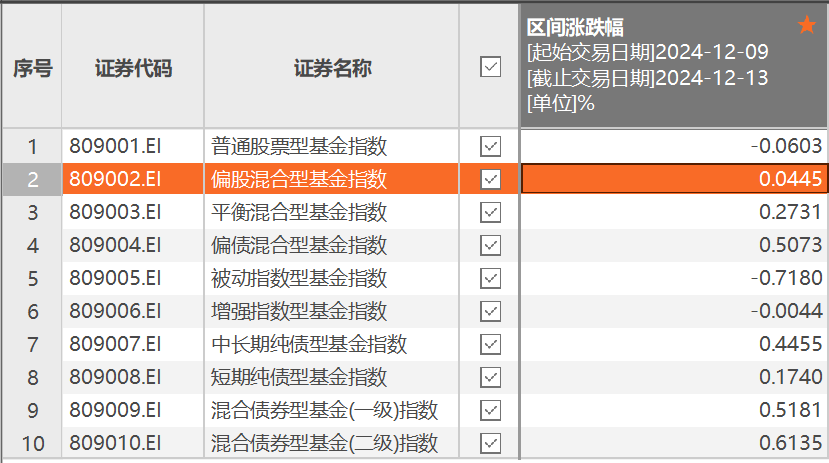

等我们转过去了,发现主动基金也并不是完全不行,比如上上周各宽基指数跌幅1%左右,被动指数型基金指数也下跌了0.72%,但代表主动基金的偏股型基金指数却微幅上涨了0.04%。

(数据来源:Choice)

这时候又后悔了,再转回来。

反复多次折腾,主动基金和指数基金的好都没摊上,牛市也可能照样亏钱。

03

抱着追求市场平均收益的想法,完全可以摊个大饼,不做选择,都要!

可以主动基金一半、指数基金一半,求个平均结果。

这种中庸之道,体现的基本逻辑还是不赌方向,不管主动基金还是指数基金胜出,我们多少都可以沾点光。

其实我们如果年长一些就会看到,无论做实业还是做投资,曾经的成功虽然也靠自己的勤奋和天赋,但很大程度上吃的是时代的红利。

股市长期上涨,无论主动还是被动投资都能赚钱。

而最后市场给你多少,随遇而安。

这种无为而为的懒人心态反而可能更容易在投资中赚到钱。

$中证A500(SH000510)$$沪深300(SH000300)$$恒生指数(QQZS|HSI)$

#半导体突然飙升!中芯国际涨超10%##腾讯大招?微信小店测试“送礼物”功能##AI眼镜风口来了,未来增长空间有多大?#

本文作者可以追加内容哦 !