回顾本周,A股波动不大,但美股比较惊魂。

这周涨幅最好的又回到了科技板块,据说是有小作文说又会更严格的限制,这也是芯片板块的长期逻辑,“国产替代”是永远绕不开的话题。

其它指数波动不大,最岌岌可危的应该是跟流动性关系最密切的北证50和微盘股、小盘股,这些要时刻关注流动性的变化,一旦没有流动性的溢价,这些肯定是不足以支撑这么高股价的。

周五这边没有跟着美联储降息,据说是放到明年了,不过明年降息本来就是明牌。

降息最直接受益的肯定是债市,最近债市也体现得非常充分,十年国债ETF和30年国债ETF被敲打两天,周五又大幅反弹,这一波债市确实反应比较快。

今年持有债券的,真的稳稳的幸福,不过明年要适当降低预期了,今年已经提前把明年的降息预期给涨了部分,如果明年没有超预期的降息,那债市肯定不可能再像今年这样大涨。

A股这边,今年肯定也是赚的。今年只剩下最后7个交易日,不可能把今年的涨幅全部给跌没了吧。

但是,A股这边的体验肯定比债市差多了,估计有很多小伙伴在年中的至暗时刻,就已经缴械投降了,如果你没有赶上9月底的那波大涨,那今年收益能追上指数的概率估计不高。

最近有篇很火的文章,外资统计了A股历年的收益情况,居然和债市差不多,但波动却远高于债券,这也是为什么做资产配置时,经常把股市和债市放在一起按比例配置,收益率并不会影响多少,但却可以大大降低组合的波动,增强组合的持有体验。

美股惊魂一周

美股这周波动比较大,美联储确实按照预期降息了,但后面的讲话却放鹰,明年降息的次数和幅度比预期的大大降低,这也就导致美股周三直线大跌。

这种大跌,我们是没能力预测到的,但恰逢我们套利的高峰时期,遇上这种大跌,那两天的套利账面都出现亏损了。

如果是老手,那当然心中有数,套利本就不是每次都会成功,大跌后,只要溢价还能持续,那当然是选择循环套,降低成本,如果遇上反弹,很快就可以回本或盈利。

如果是新手,那心里当然会有点急,最近就有些朋友问我怎么办,应不应该卖?

我的回答还是只要有溢价,我就会选择循环继续套,不要太在意单次得失,遇上这种本就是小概率事件,遇上了,我们就积极应对。

还有就是,套利就是套利,别和长持混淆,如果只是套利,那到账后按计划出手,违背计划或规则,那就带了太多主观看法,那就不再属于纯粹的套利。

周五晚上美股出现反弹,而周五白天美股期货下跌,A股这边的美股基金都出现了杀溢价,其实也就是看到期货下跌,市场预期美股那边晚上也可能继续跌,那A股这边自然就会提前反应。

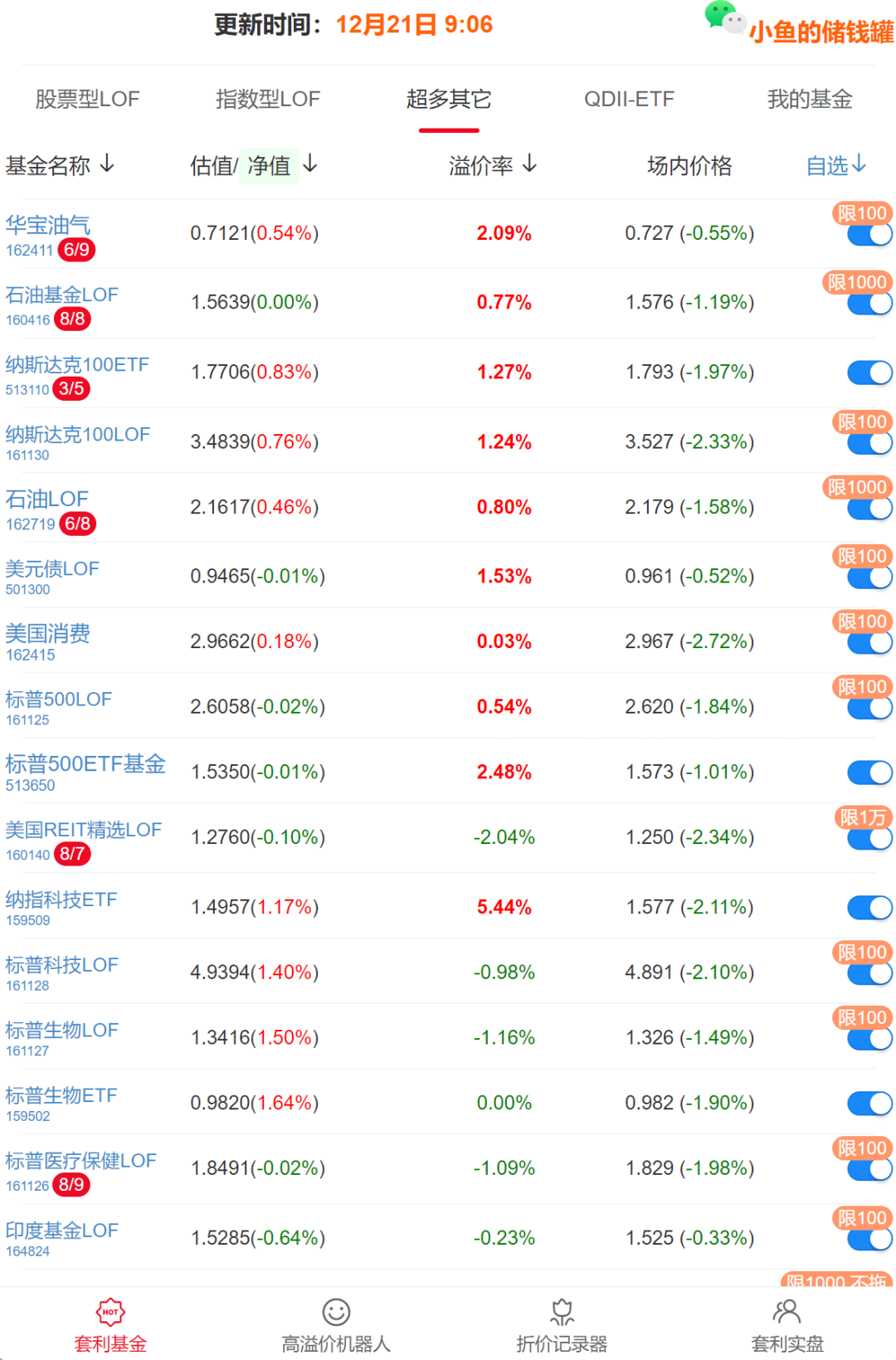

周五晚上美股反弹后,如上图,很多QDII-LOF溢价大幅收敛,甚至出现了折价,周一折价肯定会有所修复,但再出现高溢价的概率降低,估计这波套利也就基本差不多了。

昨天文章介绍了一个高收益率项目《分享一个高收益项目》,有需要的自取,周一晚上错过就没了。

$美国消费LOF(SZ162415)$$标普信息科技LOF(SZ161128)$$纳指科技ETF(SZ159509)$#周度策略##炒股日记##复盘记录#

本文作者可以追加内容哦 !