近日,上市公司永鼎股份风波骤起,陷入重重困境,诸多弊病暴露无遗,引发市场强烈震动,投资者们忧心忡忡。

从监管动态来看,证监局和上交所的重罚犹如一记惊雷,直击永鼎股份要害。其联营企业竟未计提土地增值税清算准备金,这一违规操作致使永鼎股份在2015年至2022年长达8年时间里,多期财报呈现严重的利润虚增问题。除此之外,永鼎股份在关联方非经营性资金往来事项关键信息披露不全,业绩预告更是错漏百出。回顾过往,自2014年起,公司已累计收到9张罚单,如此高频受罚,充分暴露出其内部管理混乱不堪,绝非一时疏忽,而是长期沉疴痼疾。

再看备受瞩目的拍卖事件,今年4月,永鼎股份联营企业东昌投资所持有的成都银行5,000万股股票走上拍卖台,最终成交价超7亿元。上述被拆分成10笔拍卖,其中6笔股权被浙商证券收入囊中,另外4笔分别落入魏巍、钟革、张寿春三人手中。

步入2024年上半年,永鼎股份经营业绩更是惨不忍睹。数据显示,公司营业收入仅18.21亿元,同比下滑2.92%,而归属于上市公司股东的净利润仅0.31亿元,同比下跌22.19%。这一数据背后,是公司产品竞争力不足、市场份额萎缩,还是管理层决策失误、战略布局失败?

信息披露乱象背后的重重危机:虚增利润,罚单不断

近日,永鼎股份可谓厄运连连,先是中国证监会江苏证监局的警示函呼啸而至,紧接着上交所的纪律处分决定书又重重落下,将这家上市公司推向舆论的风口浪尖。其联营企业上海东昌投资发展有限公司(以下简称“东昌投资”)在房地产板块业务中肆意妄为,卖房时违背会计准则,未预提土地增值税清算准备金,致使公司多期定期报告的财务信息披露严重失准。

2024年4月27日,永鼎股份姗姗来迟地抛出《关于前期会计差错更正的公告》,可这所谓的“纠错”却极为敷衍,仅对2022年财务数据做了更正。直到三个月后,在监管部门的步步紧逼下,回复上交所问询时才补充说明了该事项对过往多期财务数据的影响,这般首次前期会计差错更正披露,漏洞百出,根本无法掩盖其背后混乱不堪的财务真相。

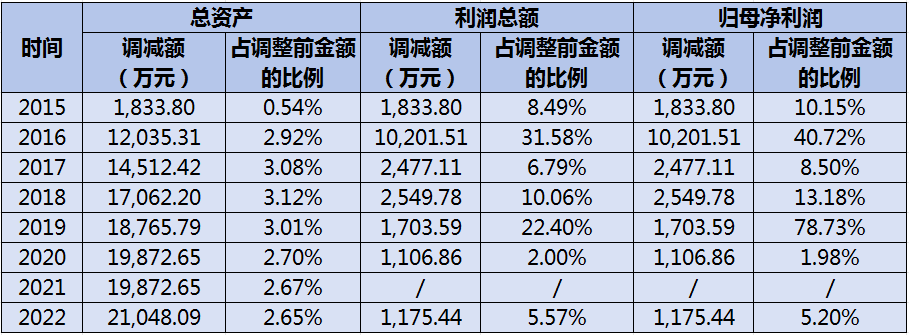

上图数据根据上交所纪律处分决定书内容整理

相关数据更是令人触目惊心,净利润调减金额动辄上亿元,调减比例最高近80%,连续8个会计年度财务数据惨遭调减,这在资本市场实属罕见。

与此同时,永鼎股份的控股子公司在2018年9月和2019年9月,分别向淦贵生提供70万元、80万元借款。而淦贵生在2020年12月18日至2021年4月15日担任公司副总经理。在2020年12月18日至2022年4月15日期间更是公司关联自然人,然而在此期间,公司却妄图将与淦贵生的非经营性资金往来藏匿于黑暗角落,秘而不宣。

2024年1月30日,永鼎股份预计2023年度实现归母净利润为7,000万元到10,000万元,给投资者描绘出一幅美好的盈利图景。可现实却狠狠打脸,三个月后的2023年报显示,公司实际实现归母净利润仅4,325.03万元,金额差异幅度约38.21%。

中国证监会江苏证监局指出,上述种种行径严重违反了《上市公司信息披露管理办法》的相关规定,决定对永鼎股份及时任董事长莫林弟、莫思铭,时任总经理路庆海、莫思铭、赵佩杰,张功军、时任财务总监吴春苗,时任董秘张国栋出具警示函,并记入证券期货市场诚信档案。与此同时,上交所对永鼎股份及时任董事长莫林弟,时任董事长、总经理莫思铭,时任总经理赵佩杰,时任财务总监吴春苗予以通报批评。

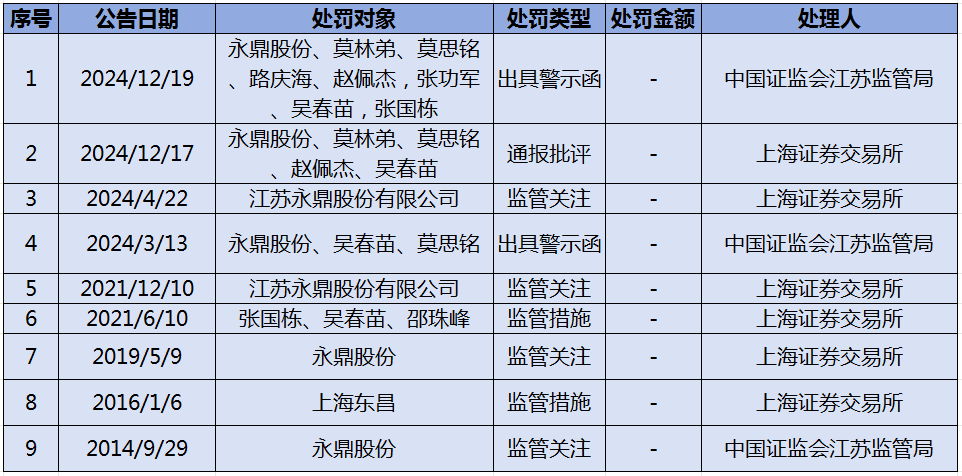

上图根据永鼎股份公告、证监会及上交所网站整理统计

据不完全统计,自2014年以来,永鼎股份及相关公司和个人已遭受多达9次处罚,且大部分均因信息披露违规。如此高频次受罚,背后折的是公司内部管理混乱不堪。究竟是缺乏有效的监督制衡机制,导致违规行为肆意滋生;还是为了粉饰业绩、误导投资者,蓄意为之?虚增利润、隐瞒关联交易等恶劣行径背后,究竟隐藏着怎样错综复杂的利益链条?是管理层的一己私利,还是公司整体陷入了错误的业绩导向深渊?

子公司所持5,000万股银行股权被司法拍卖

今年4月,一则如平地惊雷般的消息打破了市场的平静:永鼎股份的联营公司东昌投资所持的成都银行5,000万股股票,赫然登上了司法拍卖的台面。

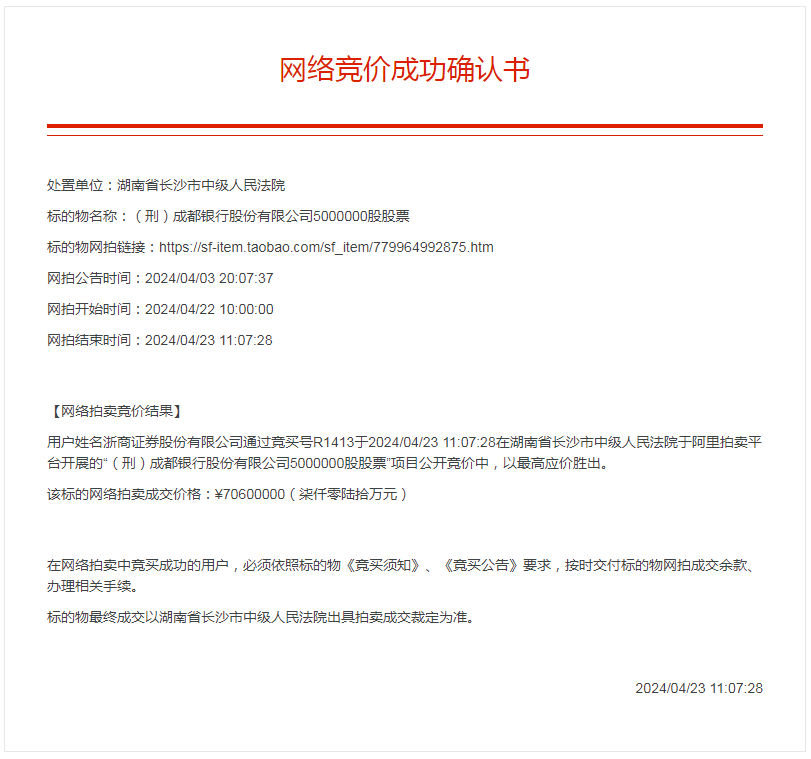

上图来源:阿里资产拍卖平台网站

司法拍卖平台清晰地呈现出,这5,000万股股票被精心拆分为10个标的,每个标的500万股,起拍价均锁定在6,675万元。经过一番激烈角逐,最终浙商证券以7,060万元的价格将6笔拍卖收入囊中;钟革、魏巍(两笔)分别以6,870万元斩获3笔;张寿春则以7,050万元成功竞得1笔。如此大规模的股权易主,无疑是资本市场的一场重头戏。

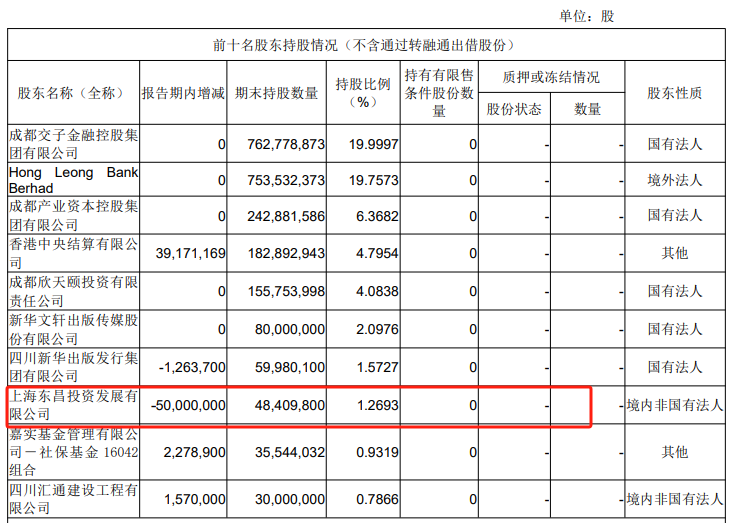

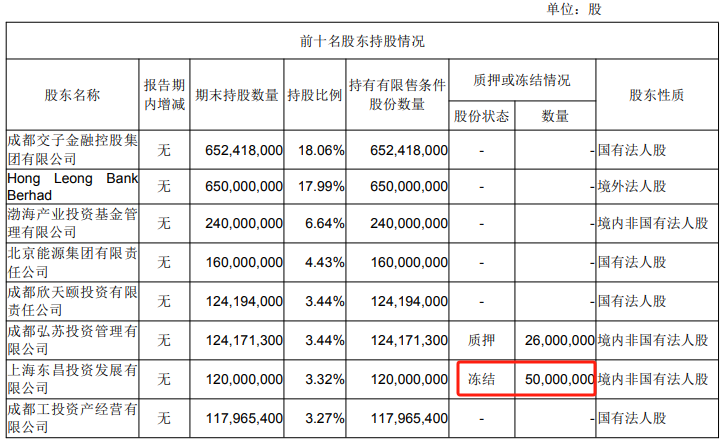

上图来源:成都银行2024年半年报

翻阅成都银行2023年年报,东昌投资彼时作为成都银行的第六大股东,持有9,840.98万股股份,其中5,000万股处于“冻结”状态,已然为后续的变动埋下伏笔。而到了2024年中报,东昌投资所持成都银行的股票锐减5,000万股,仅剩下4,840.98万股,其在股东排名中也随之滑落至第八位。这般大幅的股权缩水,本应是市场聚焦的关键事件。

上图来源:成都银行2018年年报

回溯历史,早在2007年,成都银行以非公开定向发行的方式,以每股3元的价格向境内外投资者增发20亿股,东昌投资果断出手,认购了1.2亿股。一度成为成都银行发展历程中的重要参与者。但令人诧异的是,自2018年年报起,东昌投资持有成都银行5,000万股就已被冻结,多年来这一隐患如同潜伏的暗雷,直至今年4月的司法拍卖才被引爆。

业绩惨跌遭国泰基金减持,困境何解?

在资本市场的舞台上,永鼎股份曾怀揣着宏伟愿景,一心扎根于线缆制造、通信器件研发制造及系统集成领域,同时雄心勃勃地向大数据产业进发,试图在光通信产业开拓出一片广阔天地。然而,当下的它却深陷困境,诸多问题浮出水面,令投资者忧心,也让市场侧目。

先看业绩表现,堪称“惨不忍睹”。2023年,永鼎股份营业总收入43.45亿元,看似有增长,实则同比仅微增2.78%,这点增幅在激烈的商业竞争中几乎可以忽略不计。更揪心的是扣非净利润,仅仅682万元,同比暴跌88.91%,直接跌入谷底。本以为进入2024年能迎来转机,可现实却依旧残酷,中报显示,永鼎股份营业收入再度下滑2.92%,归母净利润也下降22.19%,颓势不仅未止,反而有愈演愈烈之势。

面对如此糟糕的业绩,永鼎股份给出的解释是联营企业东昌投资受行业影响利润下降,进而导致公司投资收益减少1,049.30万元。但这理由真能站得住脚吗?

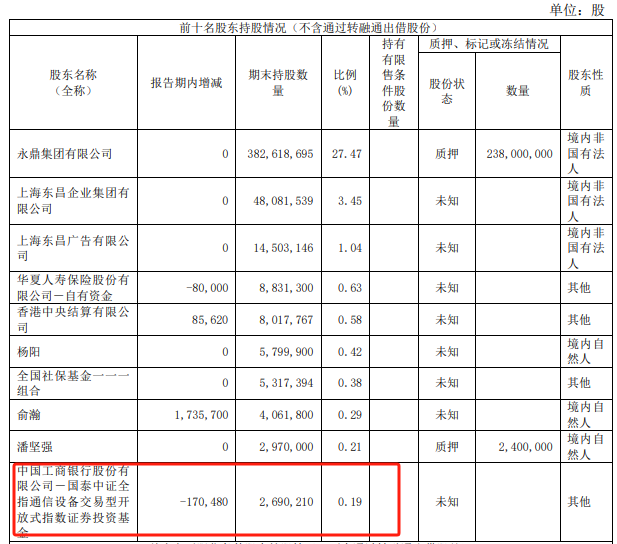

上图来源:永鼎股份2024年半年报

雪上加霜的是,来自机构投资者的态度转变。今年上半年,国泰基金对永鼎股份进行了减仓,减持数量达17.04万股,现仅持有269.02万股,持股比例低至0.19%。要知道,基金公司在投资决策前往往会进行深入调研与分析,国泰基金此举无疑是向市场释放了一个消极信号,说明永鼎股份内部或许潜藏着诸多不为人知的隐患,已让专业投资机构失去信心。

永鼎股份为何会陷入如此混乱的局面?是内部财务管理的疏漏,还是为了粉饰业绩而不择手段?业绩的持续萎靡,到底是行业竞争的残酷使然,还是公司自身战略规划的失败?如此众多且严重的问题堆积,永鼎股份如何能让投资者重拾信心?

本文作者可以追加内容哦 !