近日,市场风格再次切换。红利风格回归,而经历过躁动的小微盘风格陷入调整。

12月中旬以来,题材热门股频繁出现尾盘集体下跌就是一个预兆,虽然有反复,但风格的切换已经悄然在酝酿。

9·24行情以来,红利风格为何表现不佳?

据海通证券分析,主因是市场风险偏好提升和增量资金结构变化。

以9/24行情为分水岭:

9/24行情之前,红利资产占优的背景是市场风险偏好相对较低,资金倾向寻求安全边际更高的红利板块。

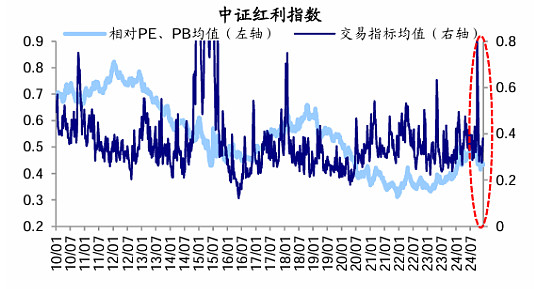

9/24行情时,中证红利指数相对PE(TTM)分位数为98%、PB(LF)分位数为97%。

随着9/24以来,一揽子政策组合拳的出台,缓解了市场对宏观经济运行和资本市场发展的担忧,市场情绪得到明显提振。活跃资金涌入弹性更高的中小成长。

9/24以来游资和散户的相关成交额约为机构的4.2倍,是历史上极高水平,这部分风险偏好更高的资金主导了市场的风格。

资金为什么在此时选择红利风格?

综合各家机构分析,原因或为:

1、赔率角度,当前红利风格的安全垫更厚,性价比或有所上升。

机构年度排名在即,风险偏好回落,选择拥抱9·24以来涨幅相对滞后大盘的红利风格,一方面规避剧烈回撤的风险,另一方面增加赔率。

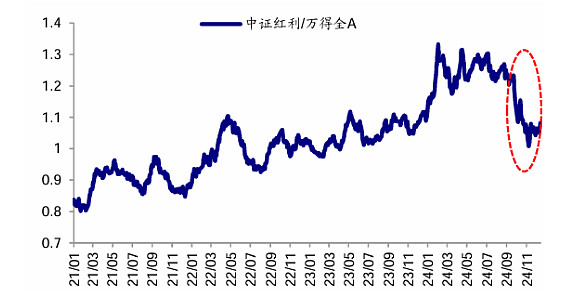

数据显示,9/24以来,中证红利指数相对于万得全A超额收益为-18.2个百分点;红利板块中多数行业热度均已处在历史中等偏下水平。

如公用事业(PE为17.6倍、处10年以来11%分位,PB为1.55倍、处23%分位,下同)、有色(PE为18.9倍、11%,PB为2.05倍、12%)、银行(PE为5.8倍、30%,PB为0.52倍、16%)

2、沪指在3400点附近震荡,已经来到筹码密集区域。

短期政策进入空窗期,市场成交额持续维持在阶段性低位,而社零、信贷等高频数据显示宏观经济基本面尚未回暖,因此,科技题材继续抱团上涨有阻力,同时顺周期的反转又条件不成熟。

指数也来到3350点前期高点,大概率用时间换空间,进入阶段性休整,蓄力再向上。

3、小微盘本身积累了较大的涨幅,部分题材炒作面临退潮。

今年以来,截至12月12日,万得微盘指数涨幅最高已近70%,中证2000指数涨幅最高已54%。随着成交量萎缩,资金客观上有高切低的需要。

此外,季节效应显示,小微盘风格一月份调整居多。

季节效应显示,过去十年万得微盘指数在一月下跌占比为80%

2024年报预披露在即,不少题材股或现真身,资金提前避险撤离。

4月发布的《关于严格执行退市制度的意见》,被称为史上最严退市新规,2024年年报将成为首个适用的年度报告。

4、红利资产拥有长期配置价值。

在政策强化分红监管和低利率环境下,高股息板块始终是长线增量资金的重要选择。

未来市场最大的增量资金,源于存款利率的快速下滑,和国债无风险收益下滑导致的大型机构投资者对于底层资产配置的【趋势性改变】,在资本市场整体缺乏持续增量资金的情况下,成为推动资本市场再定价的重要力量。

以保险为主的机构配置型资金,对红利主线的配置意愿更强,本期宣布明年起分红派息手续费实施减半收取的优惠措施,亦表明政策引导机构增配红利类资产。

最后,从资产配置的角度来说:

在宽松的流动性+较弱基本面的复杂环境背景下,红利风格和科技成长,可以同时作为杠铃的两端,长期配置。

相关ETF:

红利风格:红利低波50ETF(159547)、恒生红利ETF(159726)

科技成长:科创100ETF华夏(588800)、科创50ETF(588000)、创业板价值ETF(159966)

#高息股大涨!机构:有脉冲式机会#

#史上最严退市新规全面实施#

$长江电力(SH600900)$ $工商银行(SH601398)$

风险提示:观点或信息转载或部分引用,不代表华夏基金观点,不对其真实性、准确性、完整性做任何实质性的保证或承诺。部分数据具有时效性,并非基金宣传推介材料亦不构成任何法律文件,本材料所载观点不代表任何投资建议或业绩承诺。指数过往业绩不代表未来表现,不构成基金业绩表现的保证或承诺。

以上仅作为服务信息,观点仅供参考。提及个股不作为推荐,不作为投资依据。市场有风险,投资需谨慎。上述基金风险等级为R4(中高风险),具体风险评级结果以基金管理人和销售机构提供的评级结果为准。上述基金为股票基金,其预期风险和预期收益高于混合基金、债券基金与货币市场基金。上述基金为指数基金,可能出现跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌或违约等风险。此外,ETF产品特定风险还包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险等。投资人应当认真阅读法律文件,判断是否和自身风险承受能力相适应。基金管理人不保证盈利,也不保证最低收益。

科创板基金资产投资于科创板,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于上市公司股票价格波动较大的风险、流动性风险、退市风险等。

本文作者可以追加内容哦 !