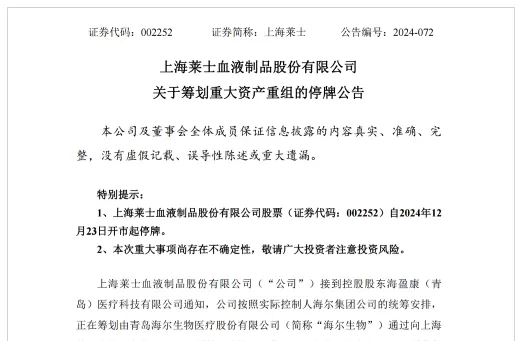

12月23日,海尔生物、上海莱士双双公告称,正在筹划由海尔生物通过向上海莱士全体股东发行A股股票的方式换股吸收合并上海莱士并发行A股股票募集配套资金等相关事项,两家公司双双停牌。

这意味着,市值为111.9亿元的海尔生物要吞并目前总市值479.3亿元的上海莱士。

“蛇吞象”式并购

值得注意的是,此次交易是一次明显的“蛇吞象”式并购。“蛇吞象”并购通常指的是市值较小的公司收购市值较大的公司。

截至停牌前,海尔生物的总市值为111.9亿元,而上海莱士总市值为479.3亿元,二者在总市值方面存在不小的差距。

据了解,上海莱士主营业务为生产和销售血液制品,主要产品为人血白蛋白、静注人免疫球蛋白、特异性免疫球蛋白、凝血因子类产品等,是目前中国最大的血液制品生产企业之一。

海尔生物已形成生命科学和医疗创新两大板块,提供以智慧实验室、数字医院、智慧公共卫生、智慧用血等为代表的数字场景综合解决方案。

从经营情况来看,财务数据显示,2023年,海尔生物的营业收入、归属净利润分别约为22.81亿元、4.06亿元;同期上海莱士的营业收入、归属净利润分别约为79.64亿元、17.79亿元。

今年前三季度,海尔生物营收、净利出现双降。财务数据显示,海尔生物报告期内实现的营业收入约为17.82亿元,同比下降2.43%;对应实现的归属净利润约为3.09亿元,同比下降13.45%。同期,上海莱士的营业收入、归属净利润分别约为63.14亿元、18.38亿元,分别同比增长6.39%、2.81%。

此外,2022—2023年,海尔生物已连续两年净利下滑,分别同比下降28.9%、32.41%。

从净资产规模来看,上海莱士也远超海尔生物。截至今年三季度末,上海莱士归属净资产约为311.6亿元,海尔生物则为43.02亿元。

操盘手:海尔集团

本次并购的操盘手,正是站在海尔生物身后的“海尔集团”。

海尔生物提到,海尔生物作为海尔集团大健康板块创新战略孵化的第一家上市公司,在生命科学领域取得良好发展态势。

据了解,上海莱士、海尔生物同属于海尔集团控制的上市公司。在2023年12月,海尔集团开始筹划入主上海莱士。海尔集团或其指定关联方通过协议收购基立福持有的公司20%股份,转让价125亿元;同时,基立福将其持有的剩余公司6.58%股权对应的表决权委托予海尔集团或其指定关联方行使。本次权益变动后,海尔集团合计控制公司26.58%所对应的表决权。

12月20日,海尔生物已与上海莱士签署《吸收合并意向协议》。海尔生物表示,关于本次交易的具体交易方案、换股价格、债权债务处理、员工安置、异议股东保护机制等安排将由双方沟通、论证、协商后,在正式签署的交易协议中进行约定。

海尔集团表示,此次合并是为打造一流的综合性生物科技龙头、完善血液生态产业链布局并发挥协同价值、推动公司高质量发展。此次收购上海莱士,意味着海尔集团正式切入血液制品产业链上游。

本文作者可以追加内容哦 !