近日,青岛银行(002948.SZ)拟在资产处置平台公开转让一笔数千万级债权引起关注,该债权曾在10月份遭遇流拍,而其背后涉及的向原股东追债“难”暴露了青岛银行在曾经贷款业务中的疏漏。

证券之星注意到,青岛银行寻求处置债权的背后或受到经营压力的影响,该行此前披露的2024年第三季度财报显示,尽管在营业收入和净利润上实现了一定程度的增长,但仍面临诸多问题。

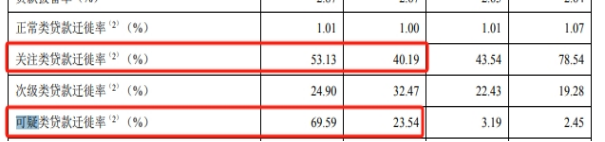

其中净息差持续收窄,利息收入增长面临瓶颈;中间业务收入增长乏力,手续费及佣金净收入同比下降;加之资产质量虽在不良贷款率上有所改善,但可疑类贷款迁徙率大幅攀升,也为该行资产质量稳定性带来了考验。

特殊债权处置之困

证券之星注意到,青岛银行债权处置风波由来已久。主要围绕一笔7100万元的贷款难以收回,选择降价转让债权或是无奈之举,而欠债人的身份较为特殊,系其原第九大股东山东三利源经贸有限公司。

回溯至2021年2月,青岛银行向山东三利源发放这笔贷款,约定到期日为2024年2月23 日,抵押物是两处房产。然而,仅仅过去一年半,山东三利源便无力偿还。青岛银行迅速采取法律行动,起诉后胜诉并申请执行,法院裁定拍卖抵押房产。

但事与愿违,拍卖进程受阻,先是遭遇案外人提出执行异议,直接导致暂缓拍卖,随后进入债权转让环节,却又因种种缘由不得不降价处理。

这一债权处置困境引发诸多质疑。一方面,市场对抵押品评估的合理性存疑,据安居客房价数据估算,用作抵押的房产实际价值区间与当时银行给出的评估净值偏差较大。

另一方面,内部贷款管理流程备受拷问,向自家股东发放如此大额贷款,前期尽职调查是否到位?对股东经营、财务状况以及还款能力的预判为何出现偏差?这不仅关系到这笔贷款能否收回,更关乎银行内部风控体系的严谨性。

而随着债权处置僵局延续,青岛银行不仅面临资金损失风险,其声誉也在资本市场蒙上阴影,后续如何完善贷款管理、化解不良债权,成为亟待解决的关键难题。

利息收入遇瓶颈、中收承压

根据青岛银行10月28日发布的第三季度报告,2024年前三季度,该行实现营业收入104.86亿元,同比增长8.14%;归属于母公司股东的净利润为34.55亿元,同比增长15.60%。

然而,从利息收入来看,2024年前三季度,该行的利息净收入为72.67亿元,同比增长5.58%,增速放缓。

证券之星注意到,光大证券针对青岛银行三季报发布研报显示,该行1-3Q24净息差为1.75%,环比上半年收窄2bp,测算数据显示,资产端,公司前三季度生息资产收益率为3.88%,较上半年下行3bp;负债端,前三季度付息负债成本率2.15%,较上半年下行3bp。

上述指标变化主要受需求不足背景下新发放贷款定价下行,叠加LPR下调、存量按揭利率调降等因素影响,致青岛银行资产收益率运行承压。

此外,不仅利息收入增速减缓,青岛银行的非息收入增长也有所放缓,前三季度公司非息收入32亿,占营收比重较年中下降2.3pct至31%。

手续费及佣金净收入方面,根据三季报,2024年前三季度,该行手续费及佣金净收入12.77亿元,同比下降4.56%。

据了解,理财业务在资管新规全面落地、打破刚兑后,客户对理财产品风险偏好骤变,不少银行理财销售难度加大,手续费收入锐减。

尤其是代销业务同样面临挑战,随着金融产品线上销售平台崛起,第三方代销机构以低费率、广品类吸引客户,青岛银行代销优势不再,手续费抽成空间被挤压。

资产质量现波动

证券之星注意到,截至2024 年9月末,青岛银行的不良贷款率为1.17%,较年初下降了0.01个百分点;拨备覆盖率为245.71%,较年初提升了19.75个百分点。

在A股42家上市银行中,按不良率由低到高排列,青岛银行位居第20位;拨备覆盖率则从高到低位列第25位。

值得注意的是,2023 年末青岛银行可疑类贷款7.12亿,占贷款总规模0.24%;2024年9月末该行可疑类贷款降至5.83亿,占贷款总规模的0.18%,期内可疑类资产的存量规模下降明显。

然而,24Q3可疑类贷款迁徙率却由2023年末的23.54%飙升至69.59%。关注类贷款迁移率也同步提升,虽然整体规模下降,但突增的迁徙率难免引发投资者关注。

需要注意的是,尽管青岛银行拨备覆盖率有所提升,但关注类、可疑类贷款迁徙率的显著上升仍需引起重视,需要银行关注贷款资产质量的变化,并采取适当的风险管理措施。(本文首发证券之星,作者|李朋)

$青岛银行(SZ002948)$$青岛银行(HK|03866)$

本文作者可以追加内容哦 !