会议之后,市场又陷入了“政策真空期”,市场缺乏进一步的政策指引,行情也逐渐有点震荡调整。不过今天,又有会议开,会上继续强调了“2025年要实施更加积极的财政政策”、“安排更大规模政府债券”。

虽然说的跟上个月说的也没什么区别,但还是提醒了市场,后续还会有政策落地,空头们不要那么猖狂。于是,A股下午开始了反弹,30年国债ETF则开始跳水下跌,非常典型的股债跷跷板。

当然,也有小消息传出,2025年要发行3万亿元特别国债(比之前传多了1万亿)。一部分用于支持“两重”、“两新”以及发展“新质生产力”,一部分则用于向大型国有银行注资。

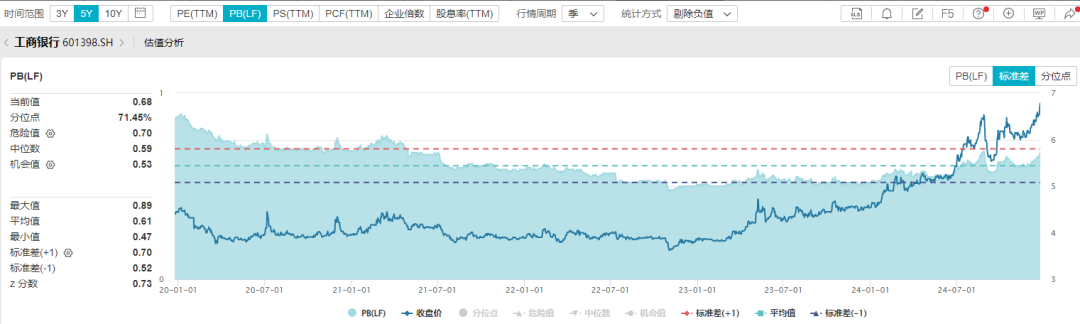

这也就不难理解为什么最近市场在大力买入银行股了。有了特别国债兜底后,银行受房地产行业影响的鬼故事逐渐瓦解。A股工商银行的PB估值即将修复到0.7倍,重回2021年水平指日可待。

目前,工商银行股息率在4.5%左右,五年定期存款利率2%不到。也就是说,当工商银行的股东一年有4.5%左右的股息,当工商银行的储户一年只有2%不到的利息。

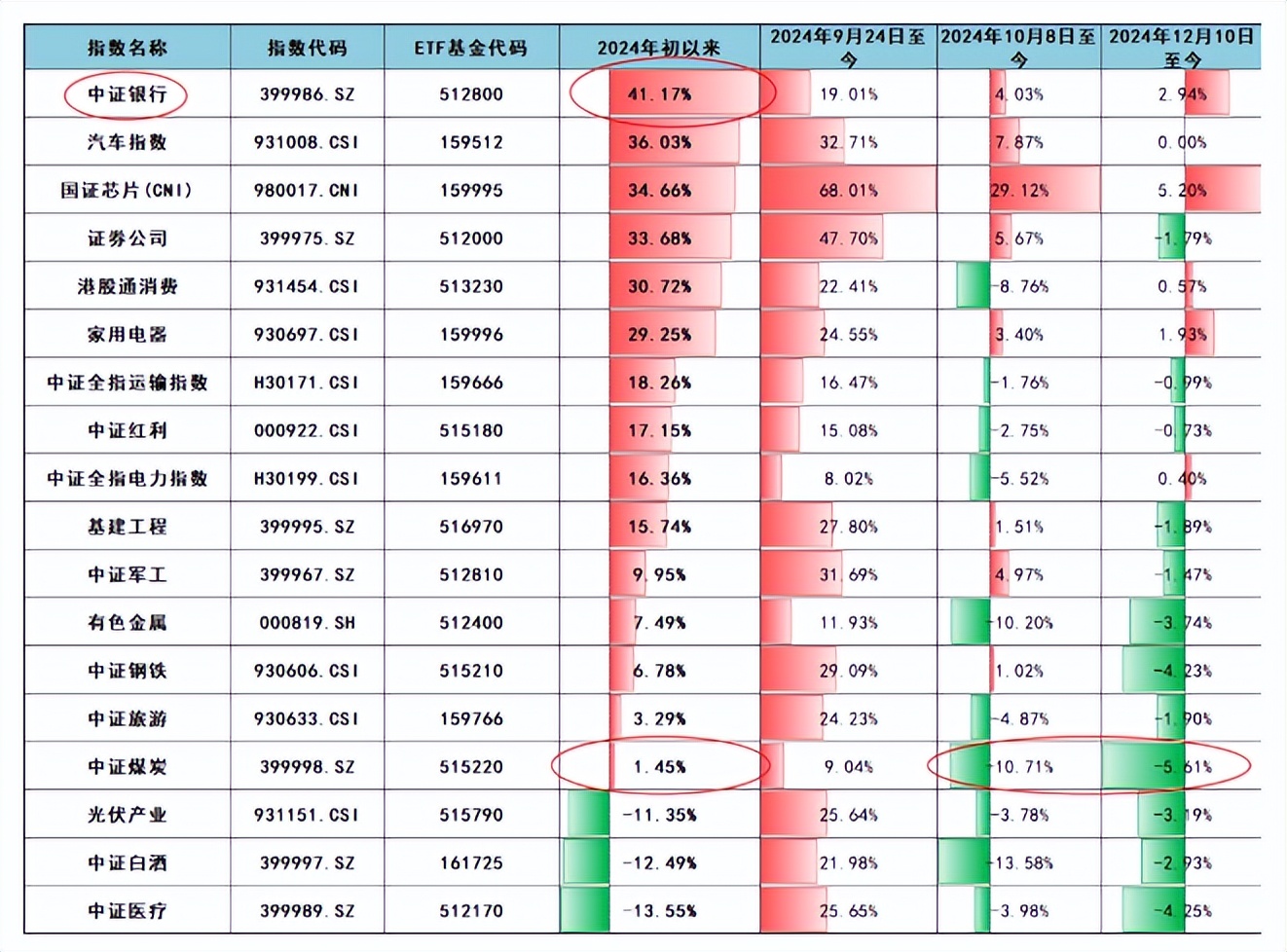

从去年开始,就有不少资金关注红利股,但很少人会想到2024年红利股里面居然会是银行股领涨。大家经常提及的长江电力,今年以来涨幅是31%,其实是不如银行指数的,银行ETF今年涨了41%,工商银行今年涨了49%。

为什么会有这么大的预期差呢?

我事后反思总结,是我们太惧怕地产对银行的拖累了。恒大爆雷、碧桂园爆雷、万科半死不活,现在还能拿地的就是央企了,基本整个地产行业处于瘫痪状态。以前有句话叫“银地保是一家”,银行给地产放贷,保险公司又配置了不少地产股收息,一个是债权,一个是股权,地产一旦出问题,银行保险就会受到拖累。

由于担心这个问题,银行指数在2020-2023年其实连跌了4年。2020年-4.23%,2021年-4.41%,2022年-8.78%,2023年-7.27%。当然,银行指数每年平均有4%左右的股息,所以,如果是持有银行ETF的话,会比指数少亏一些,但也是很惨地熬了4年。

下图是银行指数的年K线图,2020-2023年连续4根绿K线,但今年一把大红线把钱都赚回来了。

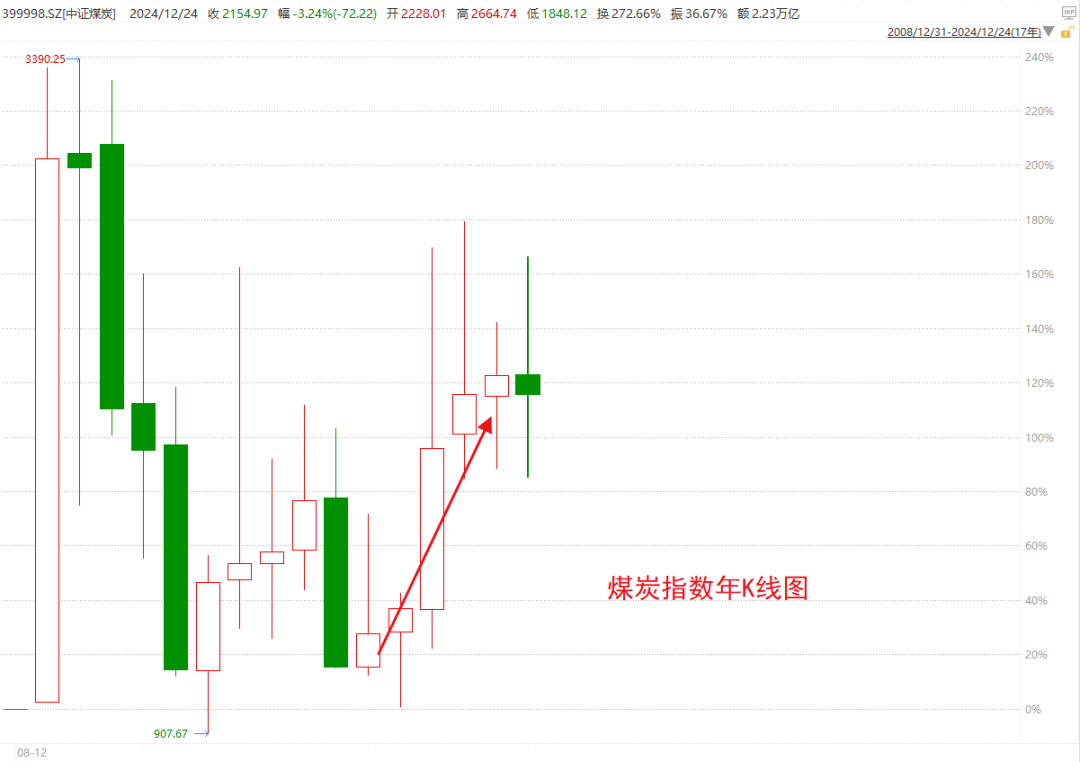

事后总结市场会认为,银行受地产的影响并没有那么严重。反倒是今年年初备受各路资金青睐的煤炭行业,今年翻了大车。煤炭指数在今年3月见顶,之后就一路下跌,煤炭指数年初至今的涨幅已经转负了,现在是-3.24%,在连续5年上涨后,今年可能首次下跌。

煤炭低于市场预期的原因,我之前也分析过了。从供给端看,国内煤炭主产地产量同比不断上升,再叠加煤炭进口量连创历史新高,煤炭供应在持续增大。从需求端看,今年水力发电充沛挤占了部分火电,导致用来发电的煤炭需求增长不及预期。除此之外,水泥等建材对煤炭的需求也不及预期,这主要是房地产新开工低迷。

总而言之吧,就是市场认为不好的,其实没有那么不好。市场认为好的,反而变差了。市场预期和真实发生的,有较大差异。这就让我想起了最近市场对消费股的歧视。

其实有不少消费股的股息率并不低,像百胜(肯德基)有7%、双汇(火腿肠)有5%,伊利(牛奶)有4%。但市场还是倾向于选择银行、水电、运营商这些行业去收息,而不是消费股。

担忧大家都会说,我也很清楚,比如居民收入少啊,没钱消费啊,啊等等。那既然大家都知道了,市场会不会就已经计价了?就像之前我们担心地产会对银行产生较大影响一样。国家明年会发行特别国债注资国有大行,但也会发行特别国债刺激居民消费呀,为啥市场就歧视消费股呢?好像消费股就应该被开除出红利股一样

......

分享一下其他信息

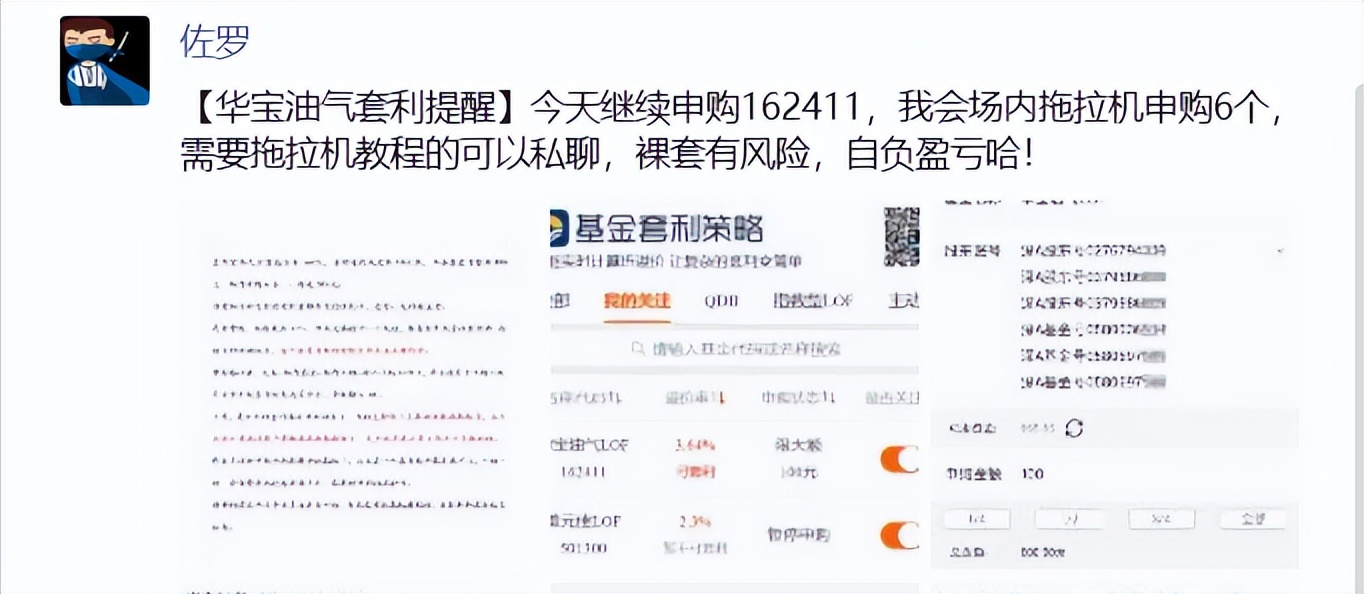

跟昨天判断的一样,华宝油气跟踪的指数昨晚(23号)涨了1%,指数在阶段性低位震荡上行。不过今天华宝油气是跌了1.19%,指数上涨,ETF价格不涨,导致溢价率下来了一些。

算下来还有接近4%的溢价率,今天我们还是继续用拖拉机6个股东号申购

也是继续进行了通知,明天圣诞节,美股休市,不管溢价率多少,明天都不能申购了,需要暂停一天,就看周四,昨天申购到账的有没有赚钱,然后溢价率有多少,再考虑是否继续申购

......

@东方财富创作小助手 #社区牛人计划#$上证指数(SH000001)$$创业板指(SZ399006)$$A50期指当月连续(SGX|CN00Y)$#三大指数均涨超1%,何时收复3400点?##引导中小投资者减少“炒小炒差”##宇树机器狗引发热议 ,机器人风口再起?#

本文作者可以追加内容哦 !