一切以数据说话,本分析报告仅从财务分析视角揭示财报数据背后的理论可能,不保证现实如此。报告仅为财报研究兴趣,不预设任何立场和观点,不代表任何人的利益。

摘要:

本分析报告数据来源为$上海贝岭(SH600171)$2024年三季度财务报告及公司所处行业“模拟芯片设计”中34家公司的同期财务报告。

• 业绩概述:

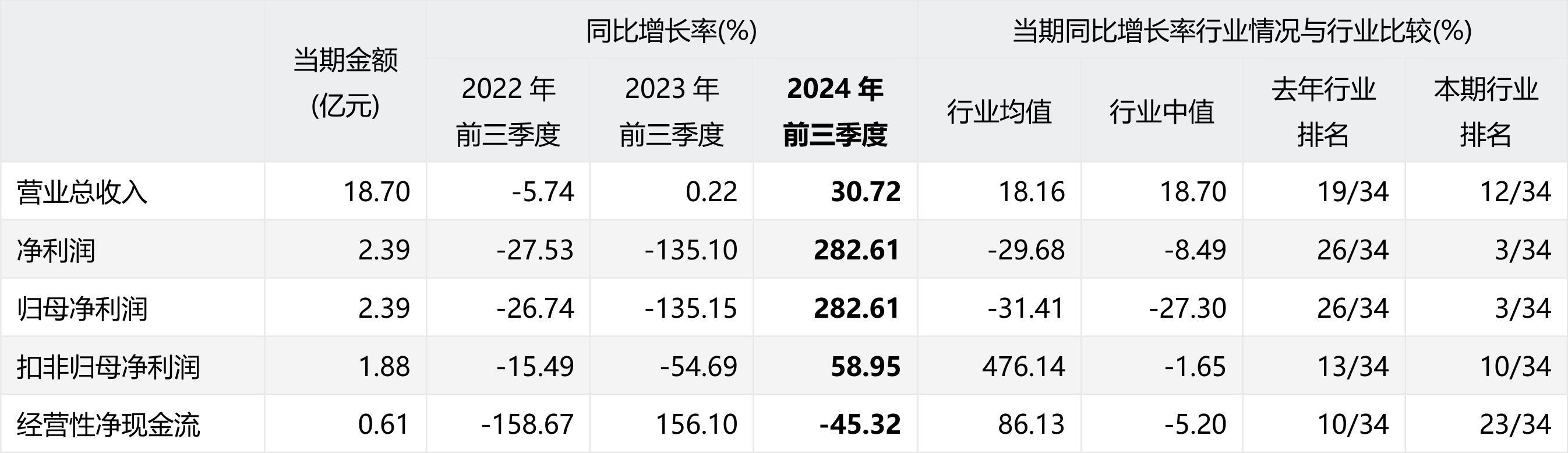

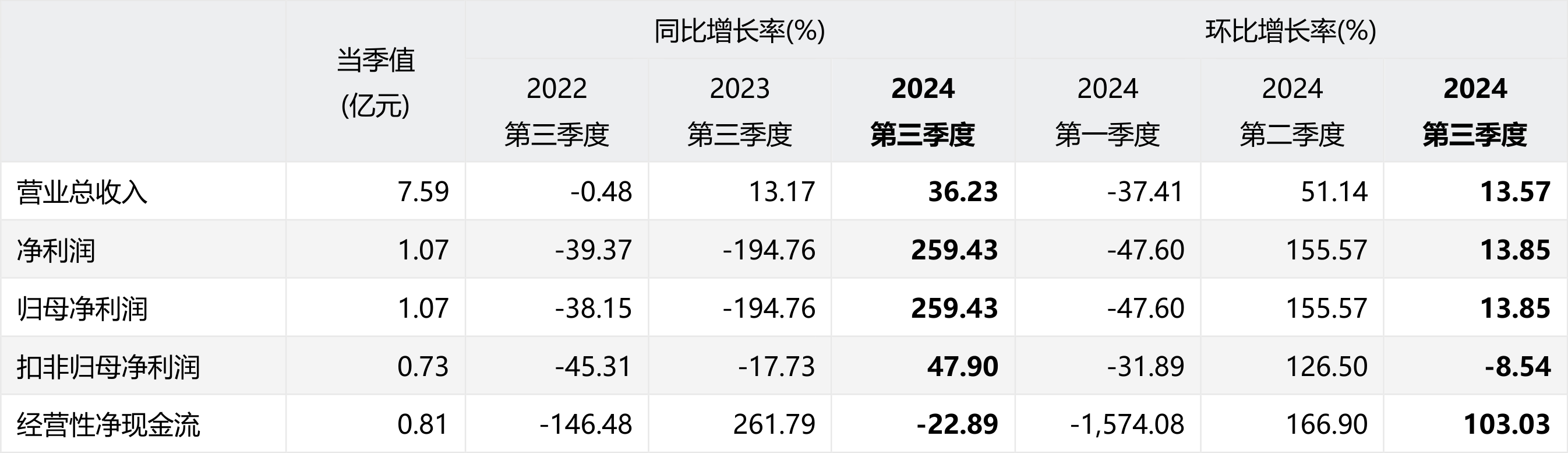

根据上海贝岭(600171.SH)2024年三季度财务报告数据,公司在2024年前三季度,实现营业总收入18.70亿元,同比增长30.72%;归母净利润2.39亿元,同比增长282.61%;扣非归母净利润1.88亿元,同比增长58.95%。

从本季度单季来看,2024年第三季度,公司实现营业总收入7.59亿元,同比增长36.23%,环比增长13.57%;归母净利润1.07亿元,同比增长259.43%,环比增长13.85%;扣非归母净利润0.73亿元,同比增长47.90%,环比增长-8.54%。

一、基本情况

股票代码:600171.SH

股票简称:上海贝岭

所属行业:模拟芯片设计

行业企业数量:34家

行业企业分析样本数:34家

所属地区:上海

上市日期:1998-09-24

主要业务:从事模拟和数模混合集成电路产品的研发与销售,为客户提供高质量的模拟和数模混合集成电路产品及系统解决方案。

备注:样本公司主要包括:上海贝岭(600171.SH)、$卓胜微(SZ300782)$、汇顶科技(603160.SH)、翱捷科技(688220.SH)、圣邦股份(300661.SZ)、$艾为电子(SH688798)$、南芯科技(688484.SH)、唯捷创芯(688153.SH)、纳芯微(688052.SH)、杰华特(688141.SH)、等。

二、经营业绩

1.业绩情况

1.1.当前业绩

上海贝岭(600171.SH)2024年前三季度财务报告显示,公司实现:

• 营业总收入18.70亿元,较上年同期增长30.72%,实现较大幅度增长;

• 净利润2.39亿元,较上年同期增长282.61%,实现大幅增长,同比增长率位于行业前列;

• 归母净利润2.39亿元,较上年同期增长282.61%,实现大幅增长,同比增长率位于行业前列;

• 扣非归母净利润1.88亿元,较上年同期增长58.95%,实现大幅增长;

• 经营性净现金流0.61亿元,较上年同期增长-45.32%,出现下降。

1.2.单季业绩

2024年第三季度,公司实现:

• 营业总收入7.59亿元,同比增长36.23%,同比实现较大幅度增长,环比增长13.57%,环比实现正增长;

• 净利润1.07亿元,同比增长259.43%,同比实现大幅增长,环比增长13.85%,环比实现正增长;

• 归母净利润1.07亿元,同比增长259.43%,同比实现大幅增长,环比增长13.85%,环比实现正增长;

• 扣非归母净利润0.73亿元,同比增长47.90%,同比实现较大幅度增长,环比增长-8.54%,环比出现下降;

• 经营性净现金流0.81亿元,同比增长-22.89%,同比出现下降,环比增长103.03%,环比实现大幅增长。

2.业绩变动原因分析(DCB分析法)

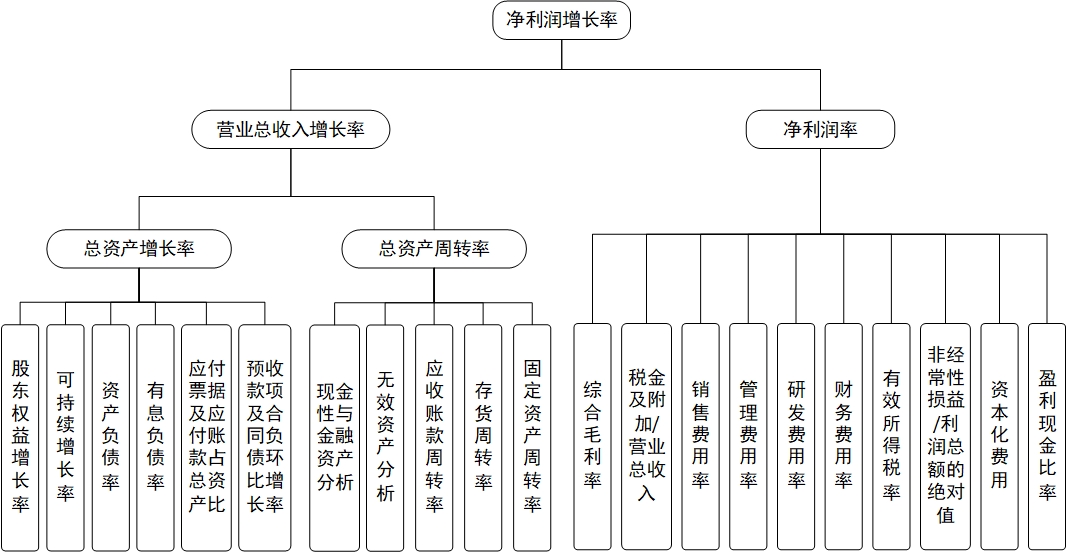

企业经营的核心目标是赚取利润。因此,净利润增长率是衡量企业经营业绩的关键指标。DCB分析法以“净利润增长率”为分析切入点,逐层深入,深度关注净利润增长的最终驱动因素,分析层次详见下图。

DCB分析法是由“读财报”团队在多年财报分析实务工作中总结形成的一个企业基本面综合分析模型。

2.1业绩变动——净利润增长率

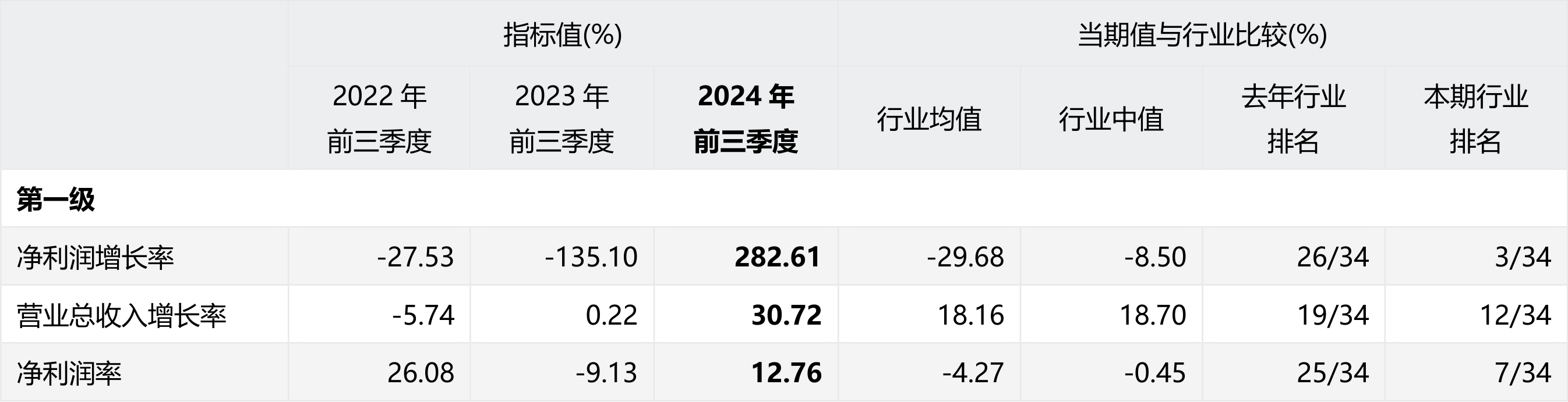

净利润增长率是企业成长能力的重要衡量指标,其变动主要归因于营业总收入增长率和净利润率。

• 2024年前三季度,公司净利润增长率为282.61%,较上年同期变动417.71个百分点(上年同期为-135.10%);指标值行业排名靠前(行业排名3/34),公司利润增长明显优于行业平均水平。

• 营业总收入增长率为30.72%,较上年同期变动30.50个百分点(上年同期为0.22%);指标值高于行业中值(行业中值为18.70%),营业总收入增长优于行业平均水平。

• 净利润率为12.76%,较上年同期变动21.89个百分点(上年同期为-9.13%);指标值高于行业中值(行业中值为-0.45%),盈利能力优于行业平均水平。

2.2变动因素——营业总收入增长率

营业总收入增长率体现了公司主要业务的成长性,其主要由总资产增长率和总资产周转率的变化所驱动。其中,总资产增长率又取决于股东权益增长率和财务杠杆(资产负债比率),总资产周转率则体现了资产的利用效率,也是各类资产周转率的综合表征。

★ 2024年前三季度,公司总资产增长率为4.29%,较上年同期变动8.65个百分点(上年同期为-4.36%);指标值高于行业中值(行业中值为1.81%),公司总资产增速快于行业平均水平。

分拆来看:

• 股东权益增长率为6.41%,较上年同期变动11.11个百分点(上年同期为-4.70%);指标值高于行业中值(行业中值为0.19%),股东权益增速快于行业平均水平。

• 资产负债率为13.82%,较上年同期变动-1.71个百分点(上年同期为15.53%);指标值高于行业中值(行业中值为12.75%),总体债务负担高于行业平均水平。

• 有息负债率为1.11%,较上年同期变动-0.26个百分点(上年同期为1.37%);指标值低于行业中值(行业中值为1.15%),借贷还本付息压力低于行业平均水平。

• 应付票据及应付账款占总资产比重为4.73%,较上年同期变动0.53个百分点(上年同期为4.20%);指标值高于行业中值(行业中值为4.29%),应付票据及应付账款占总资产比优于行业平均水平。

• 预收款项及合同负债环比增长率为6.04%,较上年同期变动-61.72个百分点(上年同期为67.76%);指标值低于行业中值(行业中值为6.06%),预收款项及合同负债环比增速低于行业平均水平。

备注:

• 有息负债率衡量公司通过融资行为形成的债务负担情况。有息负债率高,公司的偿债压力大,债务风险高。

• 应付票据及应付账款占总资产比重衡量公司无息占用供应商资金情况。该指标值高,有可能说明公司对供应商议价能力强,无息占用供应商资金多。

• 预收款项及合同负债环比增长率反映了公司无息占用分销商或客户资金情况。该指标上升,有可能说明公司对下游分销商或客户议价能力增强,公司销售和市场看好。

★ 2024年前三季度,公司总资产周转率为0.38,较上年同期变动0.09(上年同期为0.29);指标值高于行业中值(行业中值为0.25),资产总体运营效率高于行业平均水平。

分拆来看:

• 现金性资产占总资产比重为30.49%,较上年同期变动8.92个百分点(上年同期为21.57%);指标值低于行业中值(行业中值为49.54%),现金性资产比重低于行业平均水平。

• 无效资产占总资产比重为15.01%,较上年同期变动-0.56个百分点(上年同期为15.57%);指标值行业排名靠前(行业排名2/34),无效资产比重明显高于行业平均水平。

• 应收票据与应收账款周转率为3.59,较上年同期变动0.01(上年同期为3.58);指标值低于行业中值(行业中值为4.04),应收票据与应收账款运营效率低于行业平均水平,说明公司对客户的议价能力相对较弱。

• 存货周转率为1.70,较上年同期变动0.30(上年同期为1.40);指标值高于行业中值(行业中值为1.30),存货运营效率优于行业平均水平。

• 固定资产周转率为16.41,较上年同期变动0.41(上年同期为16.00);指标值高于行业中值(行业中值为7.31),固定资产运营效率优于行业平均水平。

备注:

• 现金性资产占总资产比重体现了公司资金充足率。该指标低,说明企业有可能资金短缺,融资压力较大。该指标太高,说明公司可能大量资金闲置在账上,会降低公司资产运营的效率。

• 无效资产主要包括待摊费用和商誉。无效资产越多,说明公司的资产质量越差或者规模虚增程度越高。

2.3变动因素——净利润率

净利润率由利润表各个分项的占比决定,同时净利润的质量也是考察的主要角度。

2024年前三季度,公司

• 毛利率为28.58%,较上年同期变动-1.77个百分点(上年同期为30.35%);指标值低于行业中值(行业中值为33.61%),公司产品毛利率低于行业平均水平,盈利能力相对较弱。

• 税金及附加/营业总收入为0.41%,较上年同期变动-0.22个百分点(上年同期为0.63%);指标值高于行业中值(行业中值为0.28%),税金及附加占比高于行业平均水平。

• 销售费用率为2.72%,较上年同期变动-0.28个百分点(上年同期为3.00%);指标值低于行业中值(行业中值为4.10%),销售费用支出比重低于行业平均水平。

• 管理费用率为2.96%,较上年同期变动-1.32个百分点(上年同期为4.28%);指标值行业排名靠后(行业排名33/34),管理费用支出比重明显低于行业平均水平,公司管理费用控制较好。

• 研发费用率为15.54%,较上年同期变动-2.44个百分点(上年同期为17.98%);指标值行业排名靠后(行业排名34/34),研发费用支出比重明显低于行业平均水平,应关注公司研发投入是否存在不足的问题。

• 财务费用率为-1.03%,较上年同期变动1.22个百分点(上年同期为-2.25%);指标值低于行业中值(行业中值为-1.02%),财务费用支出比重低于行业平均水平。

• 非经常性损益/利润总额的绝对值为20.09%,较上年同期变动169.56个百分点(上年同期为-149.47%);指标值高于行业中值(行业中值为16.57%),非经常性损益对利润的影响高于行业平均水平,盈利的可持续性值得关注。

• 有效所得税税率为4.94%,较上年同期变动-16.64个百分点(上年同期为21.58%);指标值高于行业中值(行业中值为0.11%),公司有效所得税税率高于行业平均水平。

• 盈利现金比率为25.65%,较上年同期变动111.30个百分点(上年同期为-85.65%);指标值低于行业中值(行业中值为89.41%),利润的现金含量低于行业平均水平,公司盈利质量相对较差。

备注:

• 非经常性损益通常指政府补贴、税收返还等,一般难以具有长期稳定性和可持续性。

• 有效所得税率体现了公司综合的所得税负担水平。

• 盈利现金比率反映公司盈利当中的现金含量;该比率越高,说明公司净利润的现金含量越高,盈利的质量越强。

四、结论

2024年前三季度,上海贝岭营业总收入增长30.72%,实现较大幅度增长;归母净利润增长282.61%,实现大幅增长。

根据DCB分析法,对公司净利润变动原因进行剖析,可以看出:影响公司净利润变动的重要因素——营业总收入增长率为正增长,对净利润增长率形成了正贡献;另一因素——净利润率上升,对净利润增长率形成了正贡献。进一步分析营业总收入增长率可以看出:其影响因素之一——公司总资产增长率为正增长,对营业总收入增长率形成正贡献;其另一影响因素——总资产周转率上升,对营业总收入增长率形成了正贡献。

根据DCB分析法对公司重点指标的分析可知:

• 公司利润增长明显优于行业平均水平;营业总收入增长优于行业平均水平;盈利能力优于行业平均水平。

• 公司总资产增速快于行业平均水平;股东权益增速快于行业平均水平;总体债务负担高于行业平均水平;借贷还本付息压力低于行业平均水平;应付票据及应付账款占总资产比优于行业平均水平;预收款项及合同负债环比增速低于行业平均水平。

• 资产总体运营效率高于行业平均水平;现金性资产比重低于行业平均水平;无效资产比重明显高于行业平均水平;应收票据与应收账款运营效率低于行业平均水平,说明公司对客户的议价能力相对较弱;存货运营效率优于行业平均水平;固定资产运营效率优于行业平均水平。

• 公司产品毛利率低于行业平均水平,盈利能力相对较弱;税金及附加占比高于行业平均水平;销售费用支出比重低于行业平均水平;管理费用支出比重明显低于行业平均水平,公司管理费用控制较好;研发费用支出比重明显低于行业平均水平,应关注公司研发投入是否存在不足的问题;财务费用支出比重低于行业平均水平;非经常性损益对利润的影响高于行业平均水平,盈利的可持续性值得关注;公司有效所得税税率高于行业平均水平;利润的现金含量低于行业平均水平,公司盈利质量相对较差。

本文作者可以追加内容哦 !