近日,指数基金正式纳入个人养老金投资产品名录的消息备受关注。指数基金因具备低成本、风险分散、高透明度、风格稳定等特征,在海外一直是养老金投资的重要标的。此次国内将指数基金纳入个人养老金投资范围,让许多投资者“跃跃欲试”。在多达85只入选产品中,该如何选择适合自己的投资标的呢?我们不妨分四步走。

第一步,明确风险承受能力和投资目标

所谓“磨刀不误砍柴工”,在开始配置标的前,首先要想清楚自己的风险偏好,以及投资目标是什么,据此选择适合自己的指数。不同的指数具有不同的特点。例如,核心资产类宽基指数基金如沪深300、中证A500等,通常代表了市场的整体表现;红利指数基金如中证红利等,分红较高;科创板50、创业板等指数基金,成长性较强等等。

第二步,在同类指数中找目标

投资者可能会发现,同一大类的指数基金中,又有众多产品,该如何选择?对于核心资产类宽基,大家较为熟悉的包括中证A500、沪深300、中证A50等。一方面,这些指数的成份股市值风格存在差异,A50聚焦于超大市值龙头,沪深300偏向大盘风格,A500更偏向大中市值风格。除此之外,中证A500还通过行业均衡的方法,纳入更多的细分行业龙头,更好地表征市场的产业结构,更均衡、更精准地反映A股市场的贝塔机会。

对于成长风格宽基,例如科创板50、创业板指等,他们共同受益于科技成长类资产的贝塔,核心差异主要体现于覆盖行业的相对差异。例如,科创板50指数在电子行业的权重更大,而创业板指则更多涵盖新能源、医药行业的龙头标的。投资者可以根据自己对不同成长行业的理解与偏好去选择更适合自己的指数。

第三步,筛选基金管理人

通常来说,管理规模较大、在ETF领域积淀较深的基金公司,拥有行业领先的风险控制体系和投资管理系统,精细化管理水平较高,投资者可以重点关注这类公司旗下的ETF产品。

以易方达基金为例,作为业内较早布局指数基金业务的公司,具备低费率、精细化的特点,可以帮助投资者收获更好的投资体验。

在低费率方面,根据Wind数据统计,截至11月30日,易方达基金旗下实行最低管理费率0.15%/年的指数产品规模占比近75%,涉及产品数量98只(注:统计口径包含场内场外及联接基金,不同份额单独计算。如易方达中证A500ETF、易方达中证A500联接A和易方达中证A500联接C为三只产品)。

在精细化运作方面。易方达基金不断提升精细化管理水平,在严控跟踪误差的基础上,采取多样化策略捕捉并积累微小收益,力求更好地跟上指数甚至超越指数,多年以来产品超额收益与跟踪误差表现领先。

第四步,找到合适的投资方法

投资方法对投资体验也有较大影响。例如,可以利用核心卫星策略,它分为两个部分:核心和卫星。核心部分通常由宽基指数基金组成。卫星部分则较为灵活,通常由成长性较强的指数基金组成,提供额外的增长潜力。

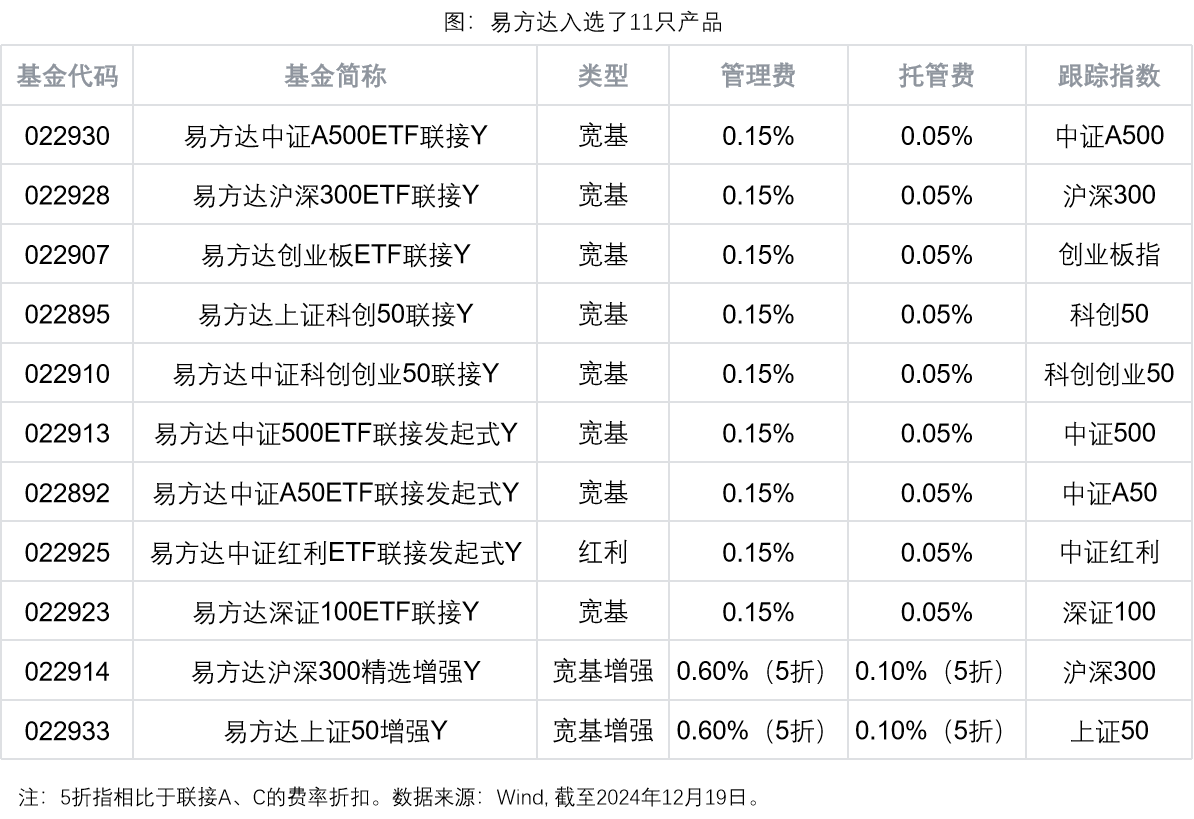

总的来说,对于想在养老金投资中选择指数基金的投资者,不妨尝试通过这四步选择适合自己的指数基金,从而获得更好的投资体验。本次易方达共入选11只产品,覆盖宽基和红利类产品,欢迎各位投资者关注。

$沪深300ETF易方达(SH510310)$

$A500ETF易方达(SZ159361)$

$贵州茅台(SH600519)$

#铜缆连接持续活跃,背后逻辑是什么?#

#三大指数均涨超1%,何时收复3400点?#

风险提示:基金有风险,投资须谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人及基金经理过往获奖经历不预示本基金未来业绩表现。请投资者关注投资【A500ETF易方达、沪深300ETF易方达】基金的特有风险,在投资基金前请认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。完整版风险提示函详阅易方达官网。

本文作者可以追加内容哦 !