#高息股活跃!四大行携手创新高#

十年期国债利率历史性的跌破了2%,理财收益、存款利率也是一路下行。低利率时代,没资产可投成了投资难题。

我们回顾了过去三十年,用十张图梳理出了美国和日本在低利率环境下的投资特征,并给出了几个投资方案。

国内进入了低利率时代:2022年以来,政策利率持续下行,带动短期、长期市场利率下跌,10年期国债利率已经降至2%以下

未来国内低利率环境或将持续:

从政策角度来看,12月政治局会议货币政策基调重提“适度宽松”,中央经济工作会议明确提出“适时降准降息”,未来流动性或将充裕。

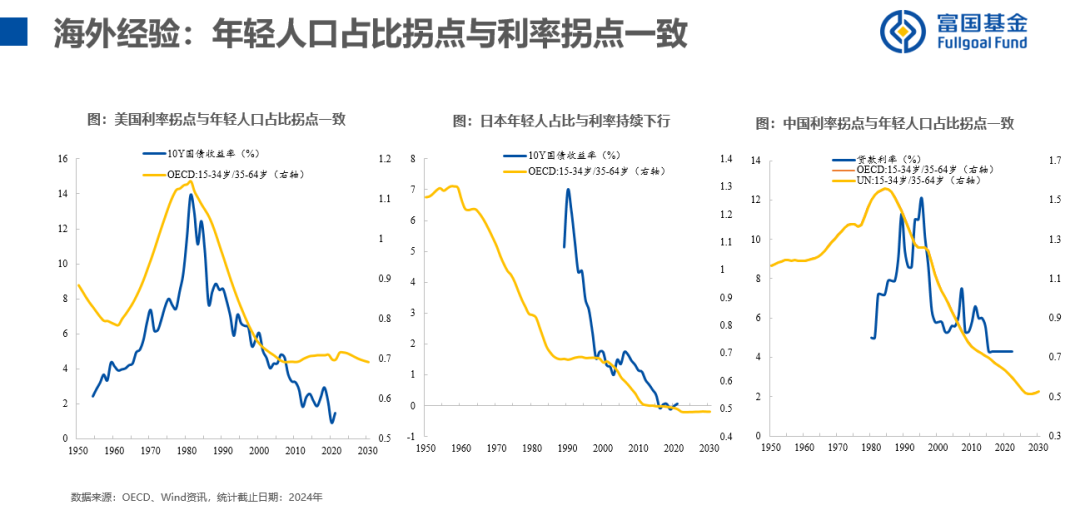

从美日经验来看,年轻人占比拐点和利率拐点一致。国内年轻人占比持续下行,未来国内利率或难以趋势性上行。

在低利率时代下,美国和日本的资产配置呈现四大特征:

特征1:居民资产从房地产向金融资产搬家

低利率时期,美日居民呈现减持地产、增持金融资产的趋势。以日本居民为例:金融资产投资占比从1994年的44%提升至2022年的63%,金融资产中股权及投资基金、现金存款趋势性提升。背后原因或许是:老龄化背景下房地产市场需求下滑,居民资产配置转向金融资产。

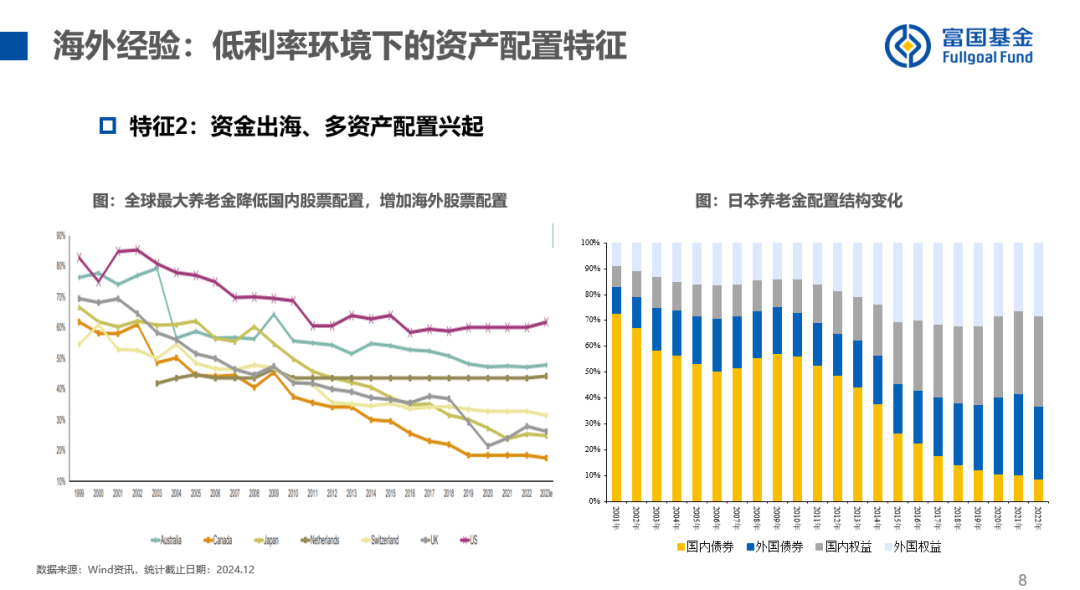

特征2:资金出海、多资产配置兴起

欧美养老金增加境外资产配置:98年以来,全球因科网泡沫和经济危机进入低利率时代,海外养老金资产配置规模最大的七国,资产配置中本国股票占比持续下行。比如下图中的橙色线段代表的加拿大,1999年国内股票配置比例高达60%,2023年国内权益的配置比例下滑到了20%左右。

日本养老金增加海外资产配置、多资产配置更加均衡:低利率时代以来,日本养老金呈现两大趋势:(1)增配国外债券及权益;(2)资产配置更加均衡。

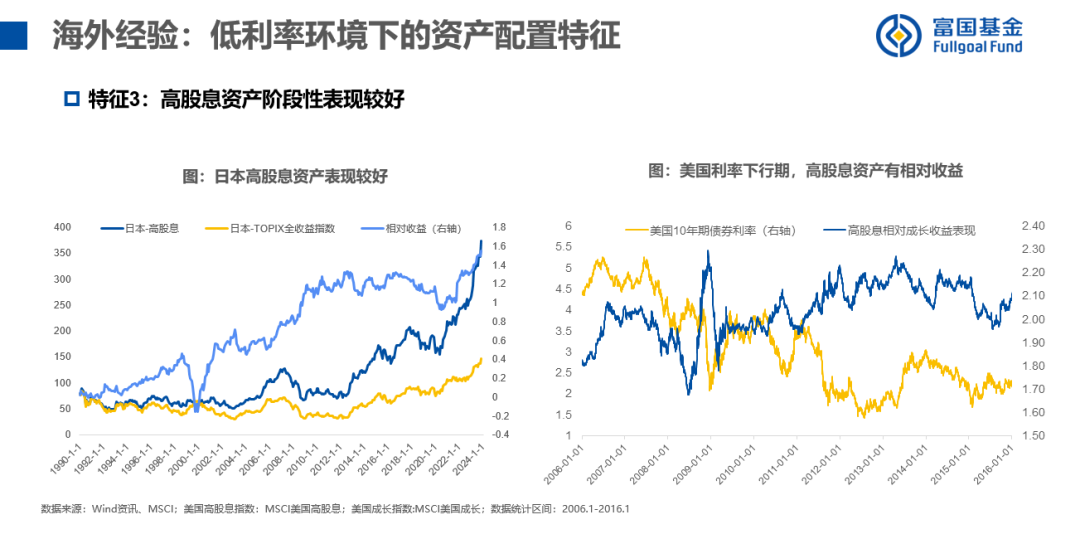

特征3:高股息资产阶段性表现较好

日本:低利率期间,由于日本经济尚未走出通缩,市场风险偏好下行。从股价表现来看,日本高股息资产长期跑赢日本宽基指数,超额收益较为显著。

美国:在2006年-2016年美国利率快速下行期,美国高股息资产相对成长板块的表现,与利率呈现一定的负相关性。即利率下行期,美国高股息资产跑赢成长板块,而在利率上行期,美国成长资产更有吸引力。

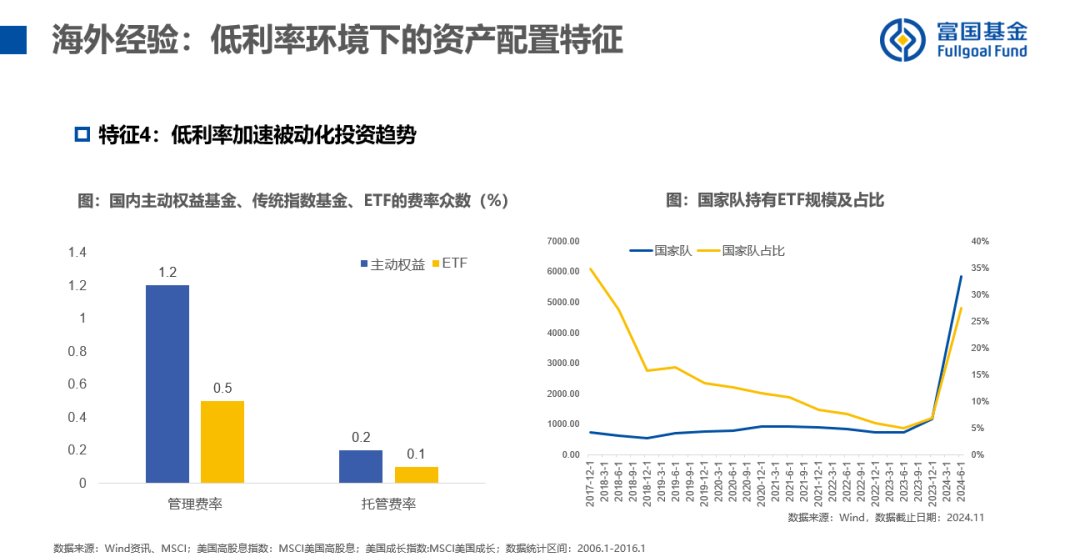

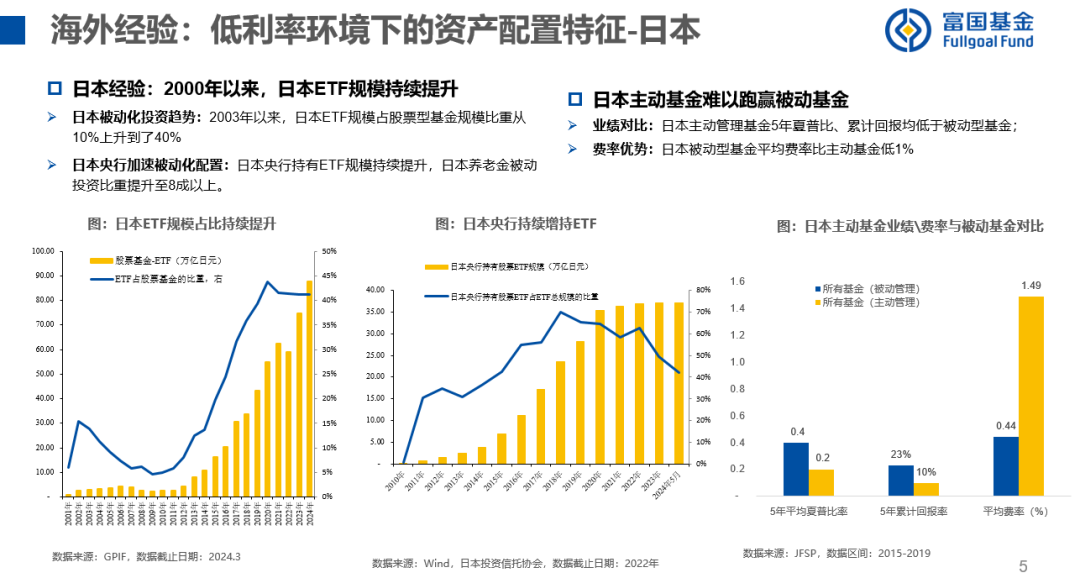

特征4:低利率加速“指数化投资”趋势

低利率环境下,实体投资回报下降、选股超额收益空间有限。被动指数投资优势凸显;

低利率时代,资金对费率更加敏感,指数型基金(尤其是ETF)费率大幅低于主动管理基金;

政策救市下,ETF是主要投资工具:日本央行大规模买入ETF作为救市手段之一;今年以来中央汇金等持续增持ETF。

在低利率环境下,海外经验给了我们几个投资视角:

视角一

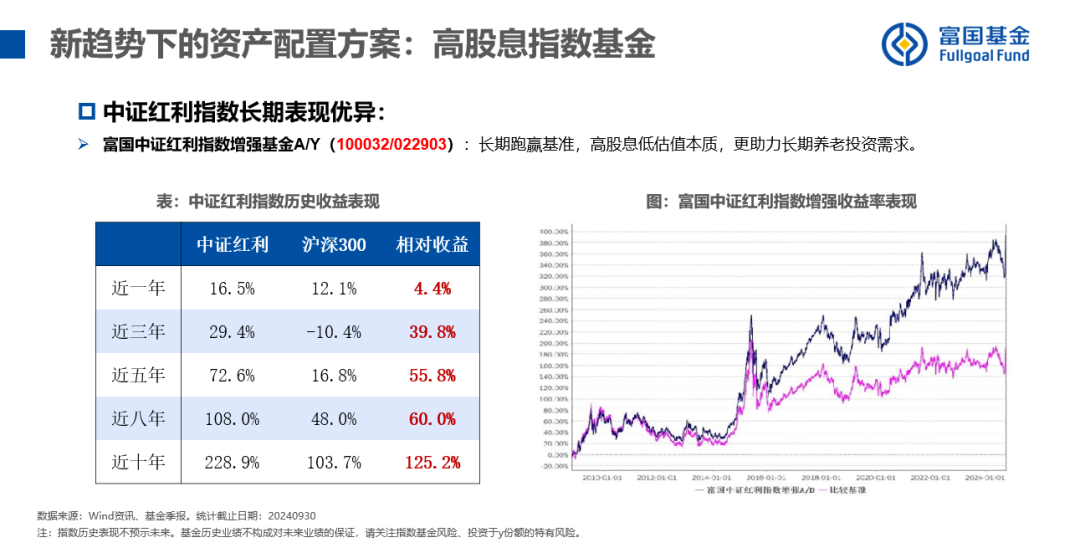

高股息指数基金或值得长期关注

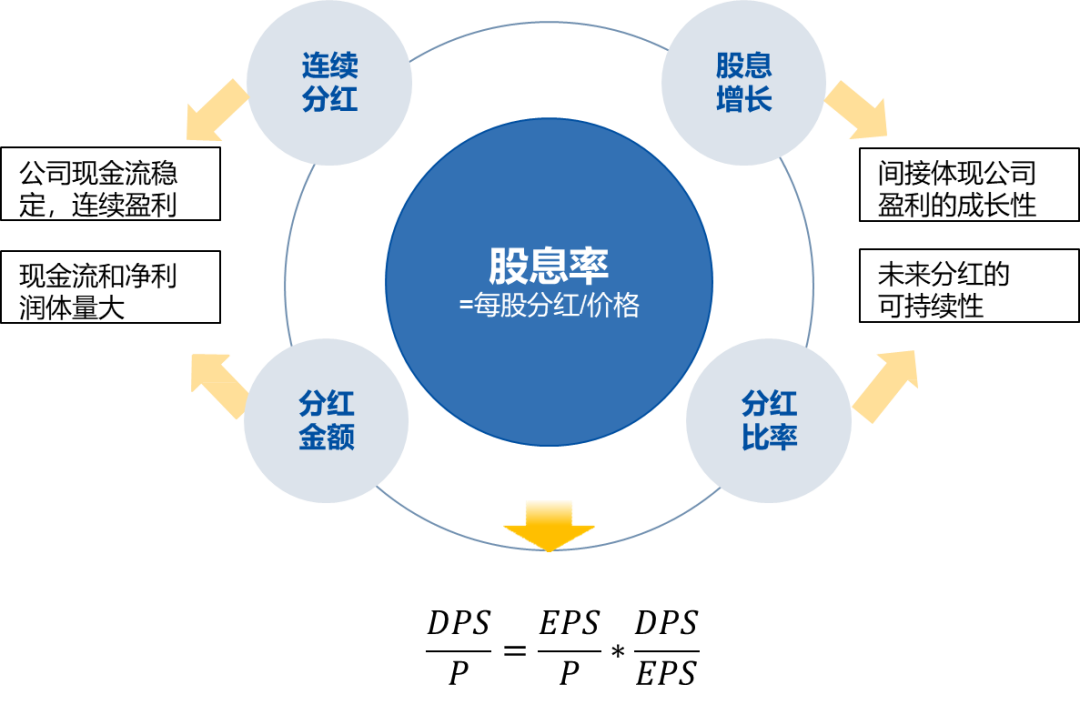

中证红利指数是高股息指数的代表型产品,中证红利指数的本质是:筛选公司现金流稳定且连续盈利、估值较低、分红较高的上市公司。当前中证红利指数的股息率为5.28%,相较于沪深300指数2.96%的的股息率,其有较厚的股息安全垫。(数据来源:Wind资讯,统计截止日期:2024.12.22)

图:股息率选股的本质

长期来看,中证红利指数跑赢指数沪深300指数。而富国中证红利指数增强型基金,自2010年以来长期跑赢基准指数。当前富国中证红利指数增强基金Y(代码:022903)也被纳入到了个人养老基金中。当前投资富国中证红利指数增强Y份额,不仅享受税收优惠,而且在管理费和托管费率上享受五折优惠(在低利率环境下,Y份额的低费率优势凸显)。今年还没有向个人养老金账户缴费的客官,可以关注富国中证红利指数增强Y(022903)。

风险提示:个人养老金可投公募基金范围具体以中国证监会确定的产品名录为准。个人养老产品不代表收益保障或任何形式的收益承诺,个人养老金基金不保本,可能发生亏损。请投资者关注指数基金的特有风险,包括但不限于标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等,增强型的指数基金采用主动管理策略选股,可能存在策略失效,无法战胜指数收益的风险。

视角二

基于指数的全球资产配置方案

全球资产配置方案:集合多资产、全球化的配置方案

收益目标:力争让客官们承担较低的投资风险。从回溯表现来看,2014年以来全球资产配置策略每年均能取得正收益,累计收益率达到151%,而最大回撤仅5.2%。比较适合在低利率环境下争取获得较高收益。

资产配置权重分配:根据风险平价模型,资产配置分配7成左右的资金在债券上,分配1成左右的资金在黄金上,另外2从资金分配在美国、港股和A股上。

$富国中证红利指数增强Y(OTCFUND|022903)$

$富国上海金ETF联接C(OTCFUND|009505)$

$富国恒生港股通高股息低波动ETF发起式联接C(OTCFUND|019261)$

以上内容仅供参考,不代表对市场和行业走势的预判,也不构成投资动作和投资建议。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !