撰稿|行星

来源|贝多财经

印刷术的出现,推动了书籍的大规模复制,为知识文明的普及做出了巨大贡献,因此被誉为“文明之母”。经过多年的发展,印刷业已成为国民经济体系的重要组成部分,2022年的年产值规模高达1.42万亿元,位居世界第二。

掘金万亿市场的安徽强邦新材料股份有限公司(下称“强邦新材”,SZ:001279),自向深交所递表以来便受到了外界的广泛关注,上市首日股价迅速飙升,一度成为A股市场中炙手可热的“百元股”。

但此后,强邦新材便走起了“下坡路”,截至目前的股价、市值均已接近膝斩,上市后交出的第一份财务报告也不尽如人意。这不仅令人疑惑,强邦新材上市时的荣光,是否只是资本市场昙花一现的非理性繁荣?

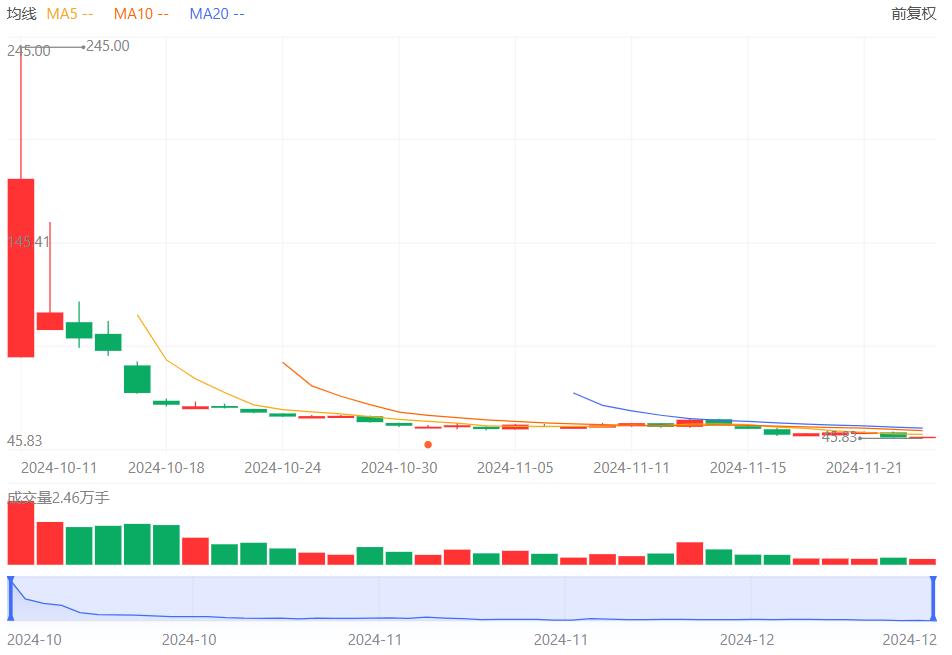

一、股价“上市即巅峰”10月11日,强邦新材在深圳证券交易所主板上市。本次登陆深市,强邦新材的发行价为9.68元/股,对应的市盈率为17.54倍,发行数量4000万股,募资总额约3.87亿元,募资净额约3.22亿元。

据贝多财经了解,强邦新材于2022年6月预披露招股书,2023年3月平移递交上市申请,原计划募资6.68亿元。也就是说,强邦新材的实际募资金额相较此前减少了约3亿元,按募资净额计则缩水约3.46亿元。

上市首日,强邦新材的开盘价达到87.12元/股,较IPO发行价上涨800.00%,盘中一度涨至245.00元/股,触发两次临时停牌。当日收盘,强邦新材的股价为178.01元/股,较发行价的涨幅高达1738.95%,总市值约284.82亿元。

一家新股能够拥有如此惊人的市场表现,自然引来了众多的关注,曾有媒体就上市首日股价涨幅巨大的问题联系强邦新材,但该公司的工作人员没有对此进行正面回复,仅表示自己“并不清楚”。

对于强邦新材的涨势,彼时有业内人士分析称,新股与目前市场的活跃有极大关系,且今年以来新股发行速度降低,相比以往大幅趋缓,供给较少,也会吸引更多资金关注。但同时,投资者需关注新股的基本面情况,合理评估投资价值。

不出意外,仅过了短短一个星期,强邦新材的股价便开始“大跳水”,10月17日股价跌至68.96元/股,跌幅达到23.72%,次日更是成为当日A股市场中表现最差的个股之一,打了投资者们一个措手不及。

截至2024年12月24日收盘,强邦新材的股价报收44.56元/股,市值约71亿元。据此计算,该公司目前的股价已不及巅峰期的四分之一,总市值更是在两个月内蒸发超210亿元,昔日的盛况逐渐化为泡影。

二、业绩增长进入“瓶颈期”究竟是什么原因,导致强邦新材的二级市场反响前后差距如此之大?撇开新股投资热潮逐渐退去的外部因素不谈,业绩基本面是影响投资者做出决策的重要依据。

公开信息显示,强邦新材是一家印刷版材制造商,主要从事印刷版材的研发、生产与销售。成立以来,该公司始终专注于感光材料的研发及其在印刷版材方面的应用,目前已建立完善的印刷版材产品体系。

在IPO招股书中,强邦新材多次强调自己在印刷版材领域的技术优势,并列出了中国印刷及设备器材工业协会印刷器材分会出具的证明,称其近年来的销售规模一直居于国内第二、全球前五,突破了外资在柔性版材方面的垄断。

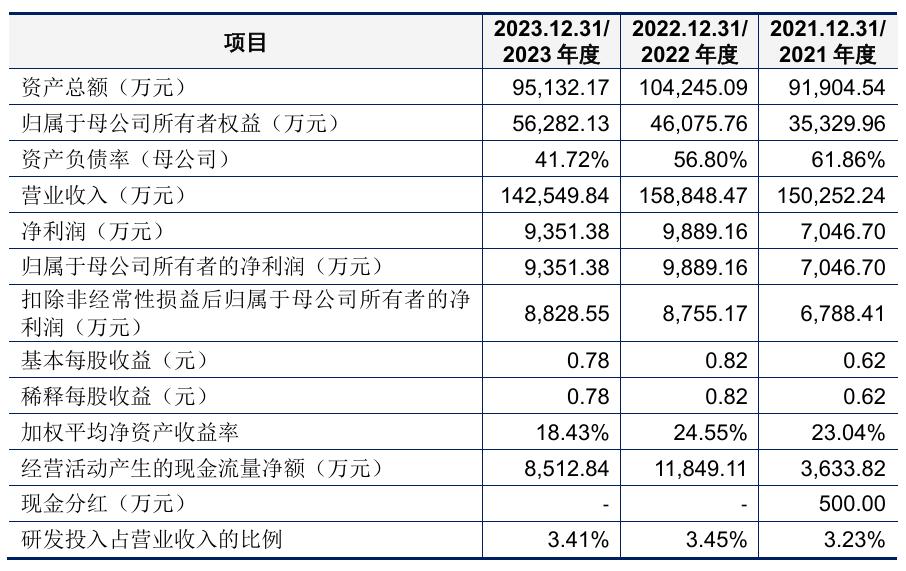

但实际上,强邦新材的业绩表现并不算稳定,2021年、2022年和2023年的营业收入分别为15.03亿元、15.85亿元和14.25亿元,其中2023年出现了10.26%的回落,收入不足15亿元。

报告期同期,强邦新材的归母净利润分别为7046.70万元、9889.16万元和9351.38万元,盈利指标亦在2023年出现了的下降;扣非后净利润分别为6788.41万元、8755.17万元和8828.55万元,2023年增速放缓。

值得关注的是,强邦新材2023年9889.16万元的净利润规模,实际低于“最近1年净利润不低于1亿元”的深交所主板上市新规,但有赖于深交所的新旧规则适用衔接安排,该公司依旧适用旧上市标准。

有业内人士在接受“慧炬财经”采访时指出,2023年营收净利双降在一定程度上拖延了强邦新材IPO的上市进程,但其2024年上半年营收、净利重现增长,又补充提交了前三季度持续增长的业绩预测,最终才获准启动发行。

招股意向书显示,得益于印刷板材市场的需求逐渐恢复,强邦新材2024年上半年实现收入7.35亿元,同比增长8.94%;净利润、扣非后净利润分别为4612.71亿元和4477.01万元,分别实现了8.34%和12.63%的增长,重回双双增长轨道。

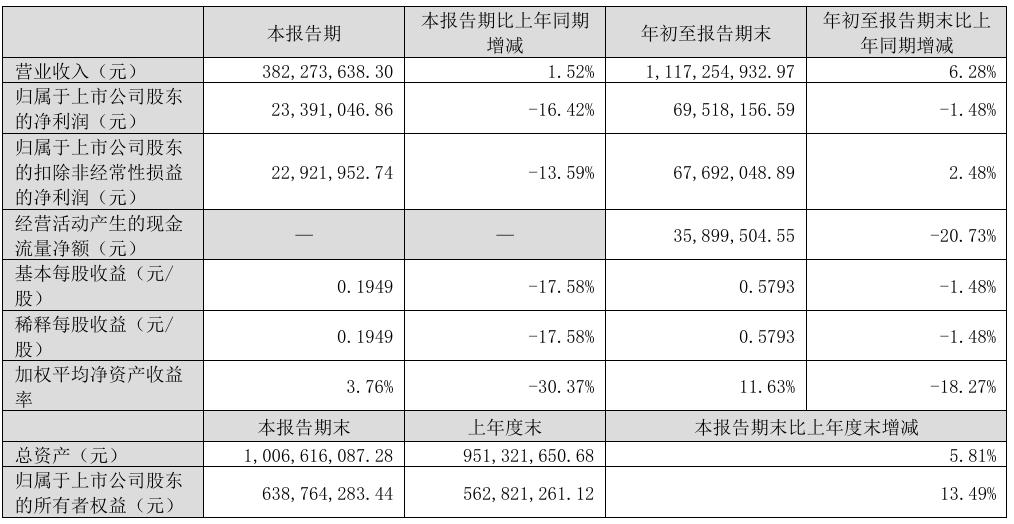

不过,强邦新材上市后交出的首份财报显然有些辜负投资者的期望。2024年前三季度,该公司的营业收入为11.17亿元,同比增长6.28%,归母净利润却较2023年同期下滑了1.48%,来到6951.82万元。

三季度单季,强邦新材的收入同比微增1.52%至3.82亿元;但其归母净利润为2339.10万元,同比下降16.42%;扣非后净利润为2292.20万元,亦较2023年同期下降13.59%,盈利增长明显已趋于乏力。

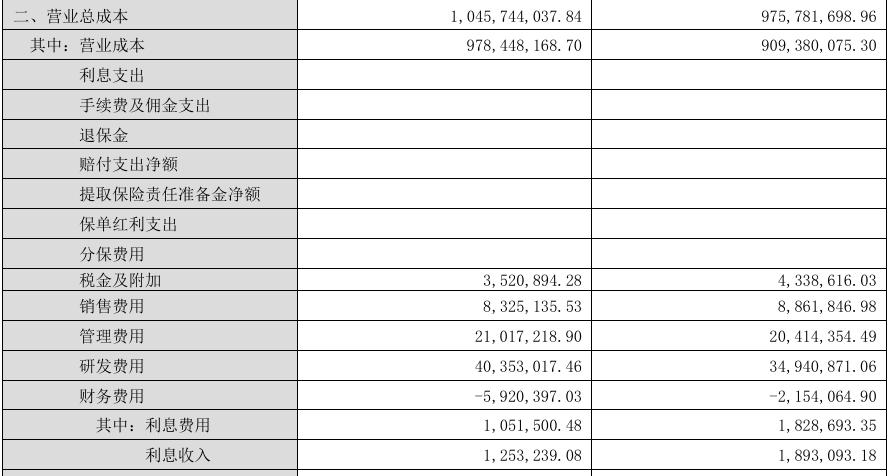

强邦新材并未具体说明利润下滑的原因,但透过财报可知,该公司第三季度的营业总成本高达10.46亿元,较之以往出现显著增长,其中研发费用为4035.30万元,较2023年同期的3494.09万元增长15.49%。

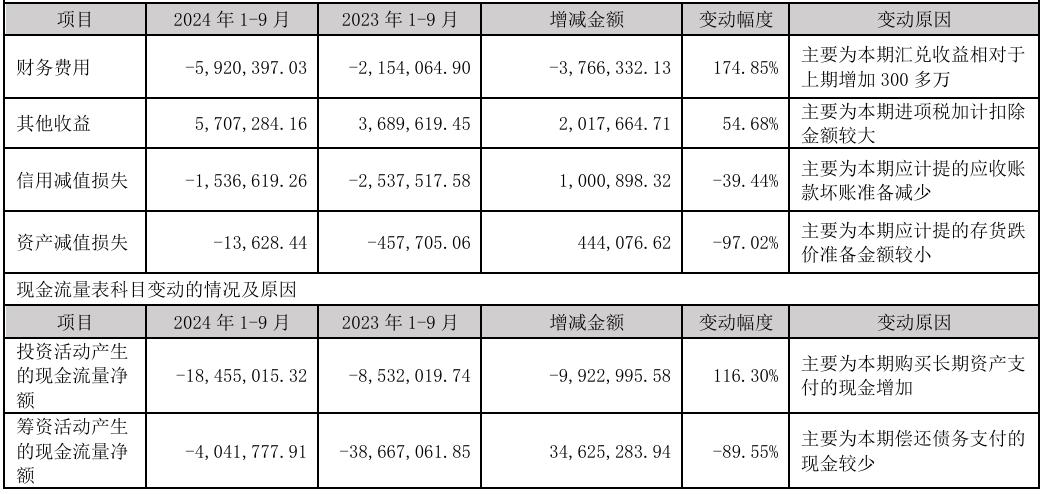

另需注意的是,强邦新材前三季度经营活动产生的现金流量净额为3589.95万元,同比下滑20.73%;投资活动产生的现金流量净额为-1845.50万元,现金流出大幅增长116.30%,主要为该公司购买长期资产支付的现金增加。

强邦新材的产品销售以经销模式为主,2021年至2023年来自14.55亿元、15.32亿元和13.74亿元,分别占其主营业务收入的98.65%、98.35%和98.18%,面临一定的经销商管理与渠道建设风险。

在经销合作模式下,强邦新材的应收账款也持续走高,2021年至2023年末的应收账款余额分别为2.20亿元、2.24亿元和2.26亿元。截至2024年三季度末,该项数值已经进一步上升至2.45亿元。

虽然强邦新材在财报中透露,该公司三季度应计提的应收账款坏账准备有所减少,信用减值损失也同比下降39.44%,但截至同期末,其信用减值损失仍高达153.66万元,且未来仍将长期面临坏账风险。

A股迎来全面注册制时代以来,证监会便多次对外强调,主板定位突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、具有行业代表性的优质企业,登陆主板不久的强邦新材股价波动在先、业绩下滑在后,势必会引起外界的关注。

看好强邦新材的投资者们,也期待着该公司交出一份优秀的业绩答卷。

本文作者可以追加内容哦 !