这是「岩松观点」第1822篇原创文章

绿动未来系列第17篇分析文章

风电行业已经覆盖:金风科技(主机)、天顺风能(塔筒)、日月股份(铸件)、金雷股份(主轴)。

今天再介绍一家风电海缆龙头。海缆行业处在海上风电产业链的中游,产业链位置与风机平行,不受风机大型化带来的价值量通缩影响。公司海缆产能和生产研发技术水平均处于行业领先地位,稳居国内海缆公司第一梯队,目前估值偏低,市场看好公司明年业绩持续恢复。

东方电缆

海缆一线核心龙头

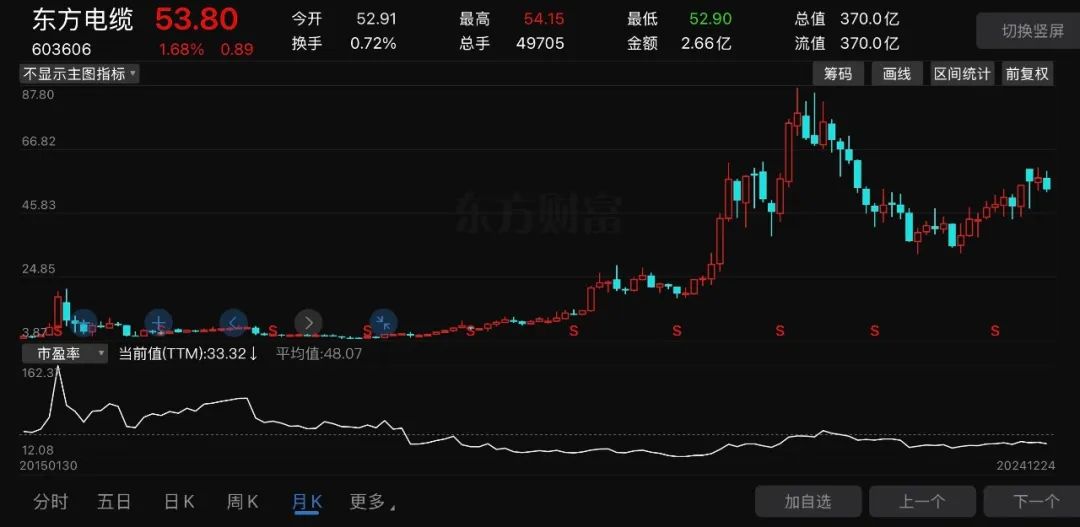

先简单看下股价历史情况。

公司从2021年6月涨到2022年7月,1年多时间股价从18附近涨到最高87附近,涨了4倍多将近5倍。之后跌了1年多,最低32附近,最大跌幅超过60%。23年9月见最低点后,横向震荡了1年多,目前跌幅35%。近一年的走势可以用一个“稳”字来总结。

是不是一家好公司?

先快速的看一下公司财务整体处于什么水平。

公司股查查的财务评分70分,中等水平,超过市场78%的公司。

进一步看下几个主要财务指标的表现。

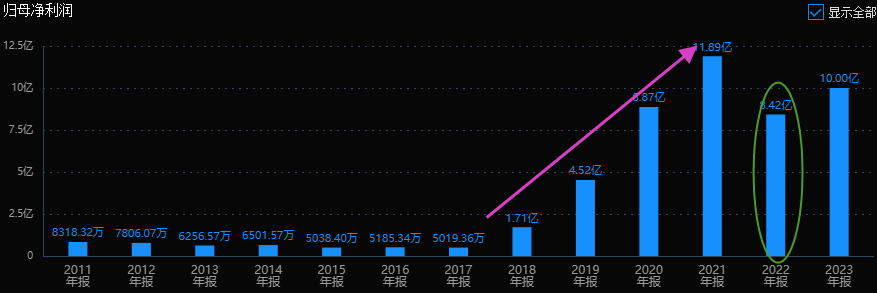

2017年利润只有0.5亿,2021年增长到将近12亿。虽然2018年A股大熊了一整年,但公司股价没有大跌,到了2019年,压制股价的大盘转暖,公司股价随着利润的持续增长持续上涨,利润增长了10多倍,股价也上涨了15倍。

2020-2021年的“抢装潮”后,行业景气度下滑,公司2022年利润下滑29%,不过2023年又很快恢复到了10亿利润,今年前3季度继续增长13%。

这里应该可以很直观的感受到,我们一直强调的“利润才是股价持续上涨的第一性”。只有持续增长的利润才能支持股价的持续上涨。

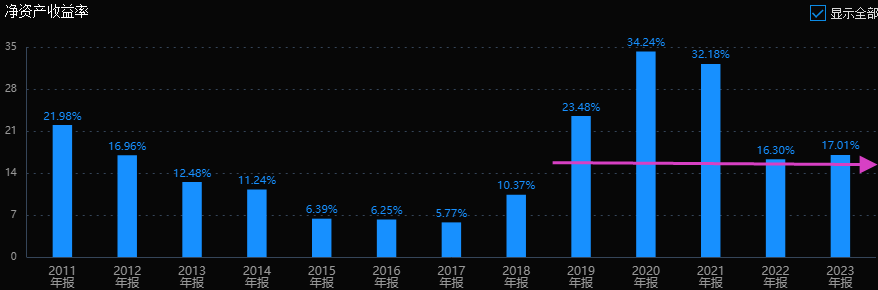

公司ROE在行业景气时超过30%,这两年行业不景气下滑到了16%左右,依然超过A股里的绝大部分公司。毛利率从30%下滑到25%,净利率从17%下滑到14%,下滑的不多。公司在行业好的时可以很赚钱,在行业没那么好的时候也不会太差。业绩表现同样很稳。

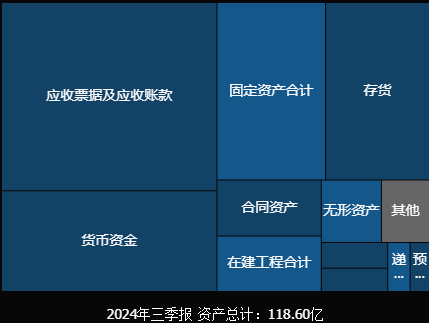

公司第一大资产是将近30%是应收项目,达到39亿;第二个是现金,20.8亿,占比17%;第三大项是固定资产,18亿占比15%;库存排第四,17.7亿占比15%。

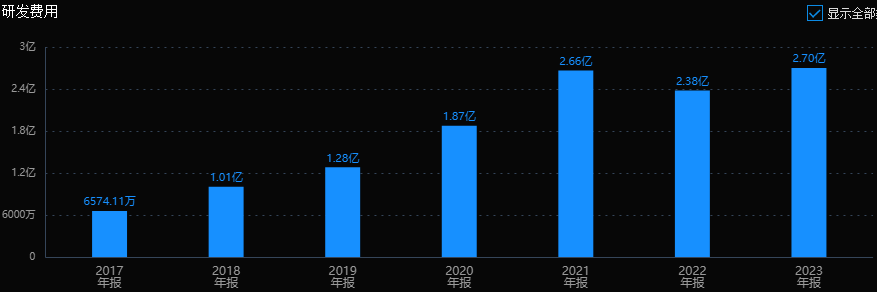

从费用端看,占比最大的是研发费用2.7亿,但研发费用率不足4%。虽然公司资产负债率达到42%,但财务负担并不大。

综合来说,东方电缆的资产结构还算健康,应收款高和行业特征有关,因为下游都是像国家电网或者石化和基建工程领域的央企国企,但好处是坏账率低,这两年行业景气度下降也会拉高应收项规模。好在公司现金流一直比较健康,账上现金充足,基本没有什么经营负担,不但能轻松度过行业低谷,要想趁行业低谷搞点拓展也是有条件的。

风险和估值情况

先排除风险。

股查查4大风险指标只有股东坚持显示较差,1%的比例还能接受。基本可以排除公司潜在重大风险的情况。

接着看估值。

过去十年估值平均值为40倍PE。东方电缆最新市值大约370亿,10亿利润对应37倍PE。按24年前3季度利润折算则是33倍PETTM,处于历史中低位区间内。

市场对公司未来两年业绩非常乐观,一致预期24年利润12.6亿,对应29PE,25年18.8亿。30倍市盈率左右的估值对应复合增长率37%,不算高。

行业发展趋势

目前,我国海上风电开发规模稳居世界第一。虽然抢装潮后风电进入阶段低谷,但长期看,国内海风和欧洲海风需求强劲,海上风电建设的快速发展会拉动刺海缆需求提升,对东方电缆的发展形成很好的支持。

机构预测,2024年至2026年,国内海上风电新增装机分别达到12GW、18GW和22GW,2023年至2026年的复合增速为45.22%。2025年国内具备并网条件的海上风电项目装机容量有望达到13-20GW, ,国内海上风电装机有望迎来景气向上拐点。长期看,海上风电走向深远海,离岸距离增加,海缆电压等级提升都会提升海上风电项目对海缆的需求量。

WindEurope预测,2024年欧洲海上风电新增装机量预计为5GW,同比增长32%。2023年至2030年间,欧洲海风装机的年均复合增长率将达到35%。海外海缆供需缺口大约100~200亿元/年,东缆、中天等具备出口优势的国产龙头有机会优先获得海外单。

下半年风电行业出现了两个重要信号,一个是江苏海风项目审批通过,反映了之前的限制因素(航道、审批等)正在解决,行业进入拐点;第二是招标量增长和价格止跌,反映了行业需求景气度回升。如果这两个逻辑落实了,资金对风电的交易就会从事件驱动型转为需求景气度提升驱动型。

业务分析

东方电缆主要产品包括:海缆系统产品、陆缆系统产品及海洋工程服务等。

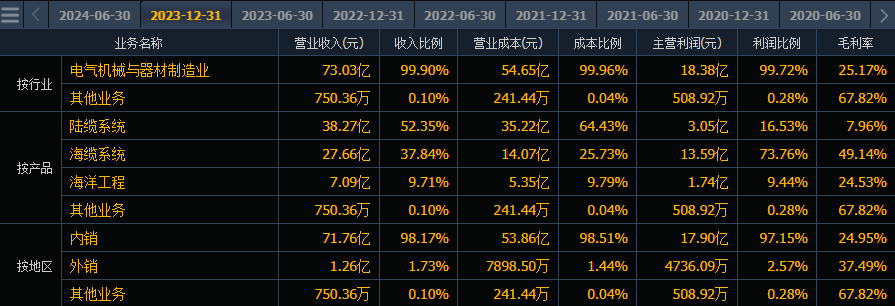

公司以陆缆起家,目前陆缆营收占比还有50%多。陆缆竞争大,毛利率低,海缆技术含量高,毛利率近50%,是陆缆的好几倍。海洋工程主要是海缆敷设工程,和海缆系统一样,也是属于技术难度较大的业务。

今年第三季度,公司陆缆系统营收13.94亿元,同比增长53.12%;海缆系统及海洋工程实现营收12.32亿元,同比增长64.5%。业务上海陆并进,但赚钱主要是靠海缆,利润比例超过70%。

海缆龙头

我国电线电缆企业上万家,75%以上是中小企业。而海缆不同,海缆准入条件严苛,要求有海港码头资源、审批资质、雄厚资金和先进技术。由于单根海缆连续距离长、重量大,整体敷设安装难度高、工程量大,技术难度较大,技术壁垒高,因此海缆领域市场相对集中。

目前,东方电缆、中天科技、亨通光电三家头部厂商占据90%以上的国内市场份额,3家龙头公司至25年有效产能分别达80、85、55亿元。汉缆、起帆、宝胜等二线企业处在型式认证阶段,离批量生产需要3-5年时间,短期内市场格局将保持相对稳定。

东方电缆作为海上风电的龙头企业,拥有500kV及以下交流海缆、陆缆,535kV及以下直流海缆、陆缆的系统研发生产能力。海缆产能和生产研发技术水平均处于行业领先地位,稳居国内海缆公司第一梯队。

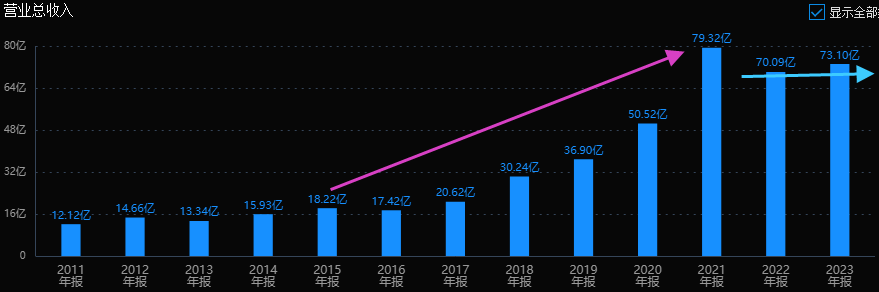

2018年到2023年,公司海缆系统业务收入从10.72亿元增长至27.66亿元。近几年的业绩快速增长就是国内海风行业的发展带动了公司海缆业务的增长。

3季报显示,公司合同负债约3.19亿元,较上年期末增长341%。截至2024年10月18日,公司在手订单约92.36亿元,其中海缆系统29.49亿元,陆缆系统48.90亿元,海洋工程13.97亿元。2024年的这些订单会在2025年陆续变成公司的业绩。

海外市场的发展潜力也不可小觑,公司已经完成对英国XLCC、XLINKS公司的投资,截至今年8月,国际订单占在手订单总额近29%,

实际控制人

夏崇耀、袁黎雨夫妻共为公司实际控制人,分别持股14.15、6.76%。

夏崇耀是公司创始人,1959年生、浙江人。在大专毕业后放弃父母安排的文员工作,到宁波塑料厂自荐成为一名塑胶鞋推销员。1985年转到宁波东方通信电缆厂工作,1988年升任为厂长。为了积累技术,1990年和台湾新竹电线电缆成立了合资公司,由此创立了“东方电缆”品牌。

1993年,夏崇耀所在电缆厂改制为东方集团,成为夏氏家族控股企业。1998年,上市公司前身东方材料成立,之后陆续整合收购了集团旗下的江西东方、海缆研究院等电缆资产,在2014年成功A股上市。

夏崇耀重视研发,2005年开始向高附加值的海缆领域转型,当年就成功研发出35kV光电复合海底电缆、海底交联聚乙烯绝缘电缆,填补了国内空白,之后不断突破更高等级的海缆技术。

夏崇耀的儿子夏峰也是技术型人才,硕士毕业于英国拉夫堡大学先进制造工程专业,毕业后加入公司参与海缆技术研发,2018年成功交付首根国产海洋脐带缆,成功打破国外的技术垄断。

综合来看,公司实际控制人整体还是靠谱的,属于老一辈实干型企业家,重研发,有很强的战略眼光。

总结

东方电缆过去的成长性很优秀,目前估值处于较低位置。从业务看,公司核心海缆业务处于行业第一梯队,最近两年业绩下滑主要是因为行业的拖累。风电行业长期看好,其中海风领域随着限制因素消除,2025年有出现行业拐点的迹象。海风行业回暖预期、叠加公司江苏启东基地等新增产能陆续投产,市场看好公司业绩持续恢复情况。

东方电缆的基本面情况就介绍完了,能不能成为一个合格的价值投资标的,还需要大家进一步分析,保持独立思考,综合考虑后做出自己的评判。

本文作者可以追加内容哦 !