12月24日,股债分化,股市普涨,而债市长短端走势继续明显,3年以内短端利率债大多继续下行,而长债则在资金面波动、财政发力预期之下单边上行。

上证、沪深300指数分别上涨1.26%、1.27%,前日跌幅较大的中证1000、中证2000指数分别上涨1.12%、1.0%;中证可转债指数上涨1.76%;7年、10年和30年国债收益率分别上行2.5bp、1.5bp和4bp,3年国债小幅下行1bp;商品延续上涨,黄金、白银价格分别上涨0.07%、1.01%,铜价上涨0.01%;基建地产类商品中,螺纹钢、铁矿石、玻璃分别上涨0.91%、1.29%和1.68%。

长债全天基本呈现单边上行的走势,10年国债活跃券(240011)重回1.7%以上,背后的两个核心推动因素:一是资金面波动。

早盘逆回购到期3554亿元,央行续作641亿元,净回笼资金2913亿元。央行净回笼的操作可能主要是由于前一日资金面的宽松,短期资金缺口并不大。因而,尽管央行持续回笼资金,上午资金面整体较为宽松,DR001基本在1.30-1.35%之间波动。不过28D国债招标折合收益率低至0.35%,持平超额准备金利率,下午市场担忧银行收到流动性相关的指导,叠加临近年末的关键时点, CNEX资金情绪指数从上午的44-49上行到55左右偏紧张的水平,对应资金利率DR001也一度上行至1.5%左右。

全天来看,DR001加权利率上行3bp至1.34%,不过DR007下行4.5bp至1.5%,支持跨年的DR014也下行2bp至1.94%,当前2%以下的跨年成本远低于6月和9月跨季,反映出资金面虽有波动,但整体仍然偏宽松。往后看,随着跨年的临近,资金面维持平稳或是监管首要考量因素,收紧资金面的概率不高。

25日MLF续作(参考前月同样到期14500亿元,MLF续作9000亿元+买断式回购8000亿元),同时可能继续净买入国债(可能规模约2000亿元),预计合计投放中长期资金近2万亿元,且12月为财政支出大月,跨年资金面有望维持相对宽松的状态。

受到资金面边际收敛的影响,存单利率转为上行。9个月、1年AAA存单到期收益率分别上行0.4bp、3bp至1.63%、1.625%,不过一级发行价格继续下台阶,根据各银行12月24日询价结果,12月25日1年期国股行存单发行利率由1.64-1.66%下行4bp至1.60-1.62%,3个月和6个月期限成本下行5-6bp,这反映银行对中长期资金预期仍然较为宽松。

此外,在资金面收敛的背景下,短端利率续创新低,部分国债、国开债短久期活跃券下行幅度达到5-10bp,下行幅度较大的主要是剩余期限较短的品种,背后可能主要由银行年末配置需求驱动而非资金宽松。

二是财政发力预期再度升温。临近午间,据财政部官网消息,全国财政工作会议在北京召开,会议指出“要提高财政赤字率”、“要安排更大规模政府债券,为稳增长、调结构提供更多支撑”,这些表述均出自中央经济工作会议通稿,不过市场对财政发力的预期再起,叠加部分交易盘的止盈行为,10年、30年国债活跃券全天上行3.5bp、4bp。

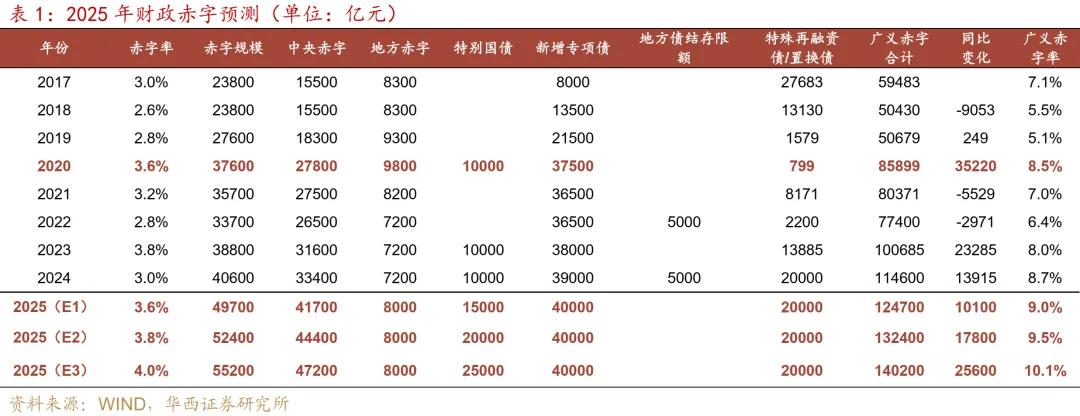

2025年广义财政力度可能还未有定数,一定程度上取决于特朗普上台后加征关税等外部因素,更高的关税税率可能需要力度更大的财政政策予以对冲。特朗普将于2025年1月20日就职,3月上旬我国召开两会,正介于特朗普就职日和就职百日演说中间。面对特朗普已经推出的关税政策,我们可能会有相应规模的财政对冲。如果美国出台的关税税率加征幅度在30-40%,我国可能推出较大规模的广义赤字进行对冲。

假设按照10%的广义财政赤字率,对应14万亿左右的广义赤字规模(包括狭义赤字、特别国债、新增专项债和置换债),其中狭义赤字率约4.0%、特别国债约2.5万亿、新增专项债约4.0-4.4万亿和置换债2万亿。与2024年相比,14万亿的广义赤字规模增长约2.6万亿,广义赤字率提升约1.4%。对比财政明显发力的年份,如2020年,广义财政规模增长约3.5万亿,广义赤字率提升约3.4%;2023年广义财政增量也达到2.3万亿元,广义赤字率提升约1.6%。而如果美国加征的关税税率幅度介于10-20%,广义赤字率可能也会相应稍低。

$30年国债指数ETF(SH511130)$ $国开ETF(SZ159650)$ $可转债ETF(SH511380)$

本文作者可以追加内容哦 !