准备赴港实现A+H上市的内地企业络绎不绝,再加上香港监管机构有意降低上市门槛,A+H有望成为明年香港IPO市场的主线~

三花智控携手中金、华泰赴港,或募5亿美元

近日彭博援引知情人士消息指,三花智控(002050.SZ)已选定中金公司、华泰证券作为赴港二次上市安排的银行,最早可能于明年上市,募资至少5亿美元。

知情人士又称,审议仍在进行中,发行规模和时间等细节可能会发生变化。三花智控、中金公司及华泰证券的代表均未回应置评请求。

三花智控于12月14日公告宣布,拟发行H股股票并申请在香港联交所主板上市,以进一步推进公司国际化战略、提升公司国际形象及综合竞争力。

此前,三花智控已于10月31日宣布终止在瑞交所发行全球存托凭证(GDR)的计划。相较于瑞士发行GDR,公司认为港股市场投资者更熟悉内地企业,有助于取得较低的发行折价率、吸引资本关注,更有利于公司的融资环境。

三花智控成立于1984年,是全球最大的制冷控制元器件和全球领先的汽车空调及热管理系统控制部件制造商,在全球拥有10个生产基地和50多家工厂。该公司于2005年在深交所主板上市,目前市值达872亿人民币。

峰岹科技冲刺A+H,审计已聘安永香港

此外,峰岹科技(688279.SH)于12月24日发布公告,拟在境外发行H股股票并在香港联交所主板上市,并聘请安永香港作为审计机构。

对于赴港上市的目的,公司表示是为进一步提升公司的全球品牌知名度及竞争力,巩固行业地位,同时更好地利用国际资本市场,优化资本结构和股东组成,多元化融资渠道,助力公司可持续发展及管理。

峰岹科技是国内BLDC电机驱动控制芯片龙头企业,长期深耕泛小家电、白色家电等细分领域并积极领航拓展汽车、人形机器人等新兴领域。今年前三季度,公司营收为4.33亿元,同比增长54%;归母净利润1.84亿元,同比增长48%。

公司于2022年4月份在上交所科创板上市,募资约18.93亿人民币。上市两年多以来,公司股价已累计上涨超过100%,目前市值超过150亿人民币。

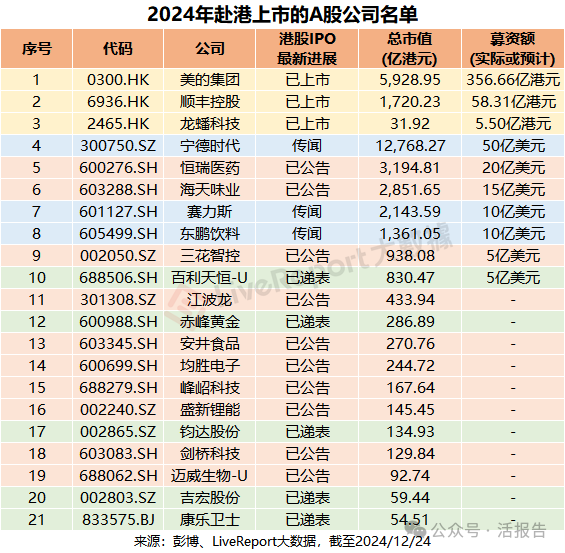

年内21家A股赴港上市,“南下”大潮势不可挡

随着香港经济活动的再次升温,多家A股上市公司正在考虑赴港二次上市。

据LiveReport大数据统计,今年以来已有21家A股公司已实现或正走在赴港上市的路上,其中美的集团、龙蟠科技、顺丰控股已先后成功登港,合计募资超420亿港元。

已经递表港交所的则有百利天恒、赤峰黄金、钧达股份、吉宏股份、康乐卫士等公司。此外,还有多家A股大型企业有赴港上市计划,其中宁德时代、恒瑞医药、海天味业、赛力斯、东鹏饮料等公司据称拟募资额均超过10亿美元。

当然,尽管A股赴港上市此起彼伏,其中也有少数“失败”的案例:

A股百亿休闲卤制食品公司绝味鸭脖(603517.SH)于2024年12月23日发布公告称,由于公司发展战略和经营状况的调整,本着维护股东利益、对股东负责的原则,综合考虑公司目前的实际经营情况、资金需求及业务发展规划,决定终止发行境外上市H股并在香港联交所上市的计划。

但极少数公司的例子,并不能阻挡大势“南下”的浪潮。

港交所于12月19日刊发的咨询文件表明,香港监管机构有意降低A+H发行人的上市门槛,以增加港股市场的竞争力。市场亦预计,更多中国半导体、人工智能和新能源领域的龙头公司将会南下,带动香港IPO乐观前景。

咨询文件中建议,降低A+H股发行人于香港上市的最低H股数门槛至发售股份占已发行股份(不包括库存股份)总数至少10%;或相关H股于上市时有至少为30亿港元的预期市值,并由公众人士持有。

本文作者可以追加内容哦 !