单纯从生意的角度出发,这笔交易没有任何问题;但若纳入地缘政治的考量,难免会被外界解读出一丝“屈服”的意味。然而现实世界往往就是经济政治纠缠在一起的,是非对错,留给时间。

撰文丨石若萧

12月24日平安夜,药明康德发布公告,宣布将旗下WuXi ATU(药明生基)业务的美国和英国运营主体(Advanced Therapies和Oxford Genetics),转让给了一家美国的医疗投资基金Altaris。

在行业看来,这是一则喜忧参半的消息。

“忧”的点在于,虽然公告没有写明这场交易的动因,但显然与美国《生物安全法案》的反复有关。强烈的经营不确定性,迫使药明康德不得不做出这一决定。

再结合TikTok距离被逼于2025年1月19日之前出售或剥离在美资产,否则“不卖就禁”的日子越来越近,往大了说,这意味着中国企业的出海之路都被蒙上了一层阴影。

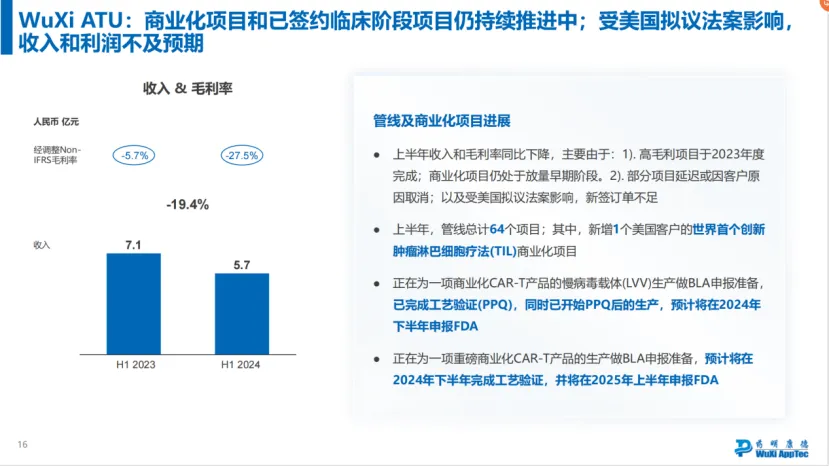

“喜”的点在于,在药明康德的所有业务板块中,药明生基的经营情况并不算理想。2023年就出现过“临港基地关闭,裁撤数百员工”的传闻,且当年毛利率为负数;今年上半年,营收规模又下降了近20%。倘若能拿这样一块业务换取整个集团的“平安”,或许值得。

站在药明康德的角度,通过一个动作一次性把所有问题解决掉固然好,可美方不见得会这么想。早在千年前,苏洵就在《六国论》中提出过“今日割五城,明日割十城,然后得一夕安寝。起视四境,而秦兵又至矣”的论断。到时不但解决不了问题,反而把对方的胃口养得越来越大,可能性也不小。

道理大家都懂,可让一家企业对抗一个国家,未免过于强人所难。在国际贸易与地缘政治的角力中,家家都有本难念的经,只能走一步,看一步了。

为什么要卖?

这份公告的内容非常简单,仅大致交代了一下交易各方的情况:

根据协议,药明康德将其持有的WuXi Advanced Therapies Inc.(WuXi ATU业务的美国运营主体)全部股权及Oxford Genetics Limited(WuXi ATU业务的英国运营主体)全部股权以现金对价方式转让给了Altaris。

Advanced Therapies、Oxford Genetics分别为药明康德在美国、英国从事高端治疗CTDMO业务的运营主体。2024年1至11月,Advanced Therapies、Oxford Genetics合计营业收入约折合为人民币9.8亿元,占药明康德最近一个会计年度经审计营业收入的2.4%。本次交易不构成重大交易事项,不构成重大资产重组情况、不涉及关联交易。预计将在 2025 年上半年完成。

另据官网,买家Altaris成立于2003年,是一家总部位于纽约的专注于医疗保健行业的股权投资基金,资金规模约100亿美元左右,已投资了医疗健康领域各个子行业的50多家公司。据Altaris发布的相关公告,本次交易的达成基于其在细胞治疗领域的战略规划为基础,凭借过往积累,Altaris能够很好地支持 Advanced Therapies 在下一阶段的增长。

关于这笔交易,业内人士最关心的有三个问题:会裁员吗?卖了多少钱?为什么要卖?

裁员很可能不会发生。因为首先交易对手方是一家基金,而非同行的并购行为;其次,公告中强调,公司管理层认为本次交易可确保所有迫切需要 WuXi ATU细胞治疗服务的客户和患者得到不受中断的服务和及时救治——综合这两点,本次交易被认为很可能不会涉及关键人员变动,只是做股权、数据等剥离,甚至在交易完成后,药明康德仍不排除对公司继续提供技术支持。

卖了多少钱?这一点未在公告中直接体现。不过有投资人分析,药明康德发布公告称,其全资子公司药明康德(香港)有限公司已完成发行5亿美元于2025年到期的零息有担保可转换债券。而出售药明生基的金额,可能会与这笔可转债体量相当。

至于“为什么要卖”?倘若剥离地缘政治因素,仅考虑经济因素,放到整个公司的业务版图中来考量,药明生基的确是药明康德唯一一个“入不敷出”的业务。

据药明康德2022年报,其细胞及基因疗法CTDMO业务(WuXi ATU)实现收入13.08亿元,同比增长27.4%,毛利率仅-6.68%。对此,药明康德年报解释称,主要由于新启用的上海临港运营基地较低的利用率导致。

2023年,情况变得更差了,营业收入仅上涨了0.12%,与前一年基本持平,但毛利率进一步下降到-10.04%。到了2024年上半年,营收同比下降19.43%,毛利率更下降到了-29.71%。

在药明康德发布的2024年上半年业绩信息中,对上半年收入和毛利率同比下降做出了解释:一,高毛利项目于2023年度完成;商业化项目仍处于放量早期阶段;二,部分项目延迟或因客户原因取消;三,受美国拟议法案影响,新签订单不足。

据此有乐观者认为,如果本次交易能够以剥离掉亏损业务为代价,换回药明系在《生物安全法案》中除名,进而在二级市场上起到估值修复的作用。更何况仅仅只剥离了英美业务,还保留了国内和新加坡的“火种”,将来若市场复苏,未必不能再度“燎原”。

困难的CGT CDMO

从技术发展和监管角度,2024年其实是CGT疗法的突破之年。

今年8月,Adaptimmune宣布,FDA已加速批准其TCR-T疗法Tecelra上市,用于治疗无法切除或转移性的滑膜肉瘤成人患者。这是在全球范围内首个获批上市的TCR-T疗法,标志着细胞疗法在实体瘤治疗领域又迈出了重要的一步。

11月,PTC Therapeutics宣布,美国FDA已加速批准其基因疗法Kebilidi(Eladocagene Exuparvovec)用于治疗儿童和成人AADCD患者,无论病情严重程度如何。据悉,这一疗法是FDA批准的首个直接注射至大脑的基因疗法。

另据不完全统计,2024年上半年,国内超40家聚焦CGT领域的公司获得了新一轮融资。

然而技术的引爆,却没有转化为商业化的收益。

由于成本居高不下,CGT产品商业化举步维艰,CGT技术公司的出清仍在持续。今年以来,多家行业领头羊公司宣布了裁员重组计划:Bluebird Bio于9月宣布计划裁员约四分之一;BioMarin分别于今年8月和5月连续宣布两轮大规模裁员;Bluebird拆分而来的2seventy bio也在今年进行了多次重组……

前端商业化不顺利,后端CDMO的利润只好不断被压缩。有外媒评论称,当下的CGT领域产能过剩现象极为严重,“许多CDMO的产能利用率不到 50%,主要为临床试验提供产品,需求曲线并不稳定。”

行业亏多盈少。

和元生物2024年三季报显示,报告期内公司营业总收入为1.84亿元,同比上涨34.22%。归母净利润为-1.90亿元,较去年同报告期归母净利润减少1.19亿元。经营活动现金净流入为-1.32亿元,较去年同报告期经营活动现金净流入减少5262.92万元。

博腾股份2023年年报显示,报告期内基因细胞治疗CDMO业务实现营业收入5301.57万元,同比下降约30%;今年上半年,基因细胞治疗CDMO业务实现营业收入1904万元,同比下降约18%。

康龙化成2024年半年报,报告期内,公司大分子和细胞与基因治疗服务实现营业收入 2.1亿元,较去年同期增长5.49%,但毛利率仅-31.34%。原因是“业务目前仍处于建设投入阶段,且宁波第二园区大分子药物开发和生产服务平台于2024 年上半年部分投入使用,导致工厂运营成本及固定资产折旧高于去年同期”。

到了三季报中,康龙化成的大分子和细胞与基因治疗服务业务毛利率进一步下降到-42.81%。

纵览CGT CDMO公司的年报,不少都提到了“产能待释放”的问题。这意味着产能相对业务量的过剩。一面或源于CGT公司更新迭代带来的管线缩减,另一面是CGT CDMO公司蜂拥而入带来的空间挤压。

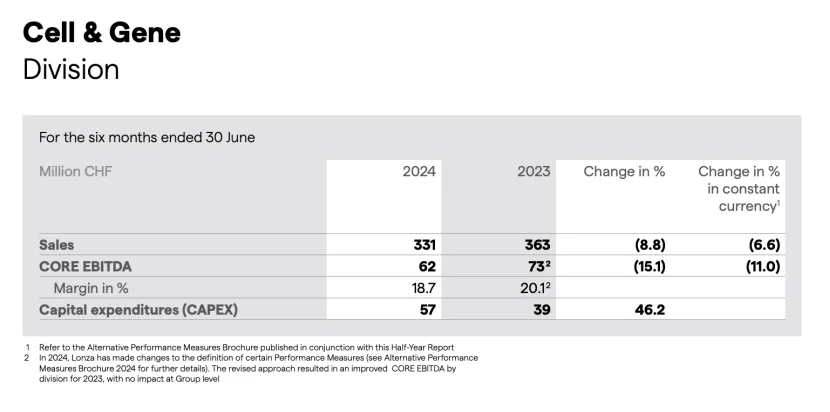

就连巨头龙沙(Lonza)的相关业务也出现了下滑迹象,2024年上半年,其细胞基因业务营收下降8.8%,息税前利润下降15.1%,毛利率也从20.1%下降到了18.7%。

龙沙2024半年报

更何况,由于CGT大多管线集中于中小Biotech手中,有数据统计,该类公司数量超过了1000家,而且多数CGT CDMO企业只能在单个环节实现技术突破,很多CGT公司需要分段交给不同CDMO公司操作。这意味着,大量CDMO公司本身接到的业务就很“散”,难以发挥规模效应,大部分产能几乎注定要被浪费掉。唯一的出路,就是等行业出现突破性发展,将产品成本降下来后,CDMO端再出现龙头来对行业进行整合。

在世界医药原料展览会(CPHI)的2024年年度报告中,Edgewater Capital Partners运营合伙人Brian Scanlan撰写了有关CGT CRO/CDMO 领域的最新情况,预测称这一领域的需求放缓预计将持续到2025年。”

综上,从经济的角度出发,无论怎么考量这笔交易都是划算的。但要算上政治账,就谁都不好说了。

一审| 黄佳

二审| 李芳晨

三审| 李静芝

本文作者可以追加内容哦 !