文/二马小姐

2024年就这么来到年尾了。超预期的是,今年基金的表现竟然整体上很!不!错!

2022和2023年,连着两年,股票方向基金大多亏损,基民大破防。以往的规律是,一旦有一年股票基金亏钱,第二年必然收成不错。但这次创下了历史纪录,是连着2年亏损,可见规律就是用来打破的。

但好在到了2024年,股票方向基金终于又集体挣钱了(平均收益率为正),而且有些基金表现还挺有气势,牛的气氛有那么一点若隐若现。

今年还有个新现象——指数基金的拥趸,四面八方涌来,从基金公司到基民到投资机构,都在积极拥抱指数产品,这盛况好像是我这么多年来第一次见。

今年的主基调:宽基ETF崛起

先来聊聊今年基金市场的主基调。大家也可以顺便思考下自己手里的基金,属于什么水平。

1、宽基指数ETF规模崛起

今年比较特殊,在市场底部,沪深300ETF及其他一些宽基指数ETF,成为大资金主要的投资标的。和以往相比,策略发生了翻天覆地的变化。媒体对此报道很多,可以从这些ETF的定期报告中看到规模大幅扩张,大机构进入前十大持有人等信息。

也因此,沪深300的表现非常强劲。截止12月12日,沪深300今年以来收益率17.41%。

市场上最主要的4只沪深300ETF,规模均快速扩张。华泰柏瑞沪深300ETF$沪深300ETF(SH510300)$,2023年末规模1300亿左右,目前规模到了3700多亿。易方达沪深300ETF(510310)$沪深300ETF易方达(SH510310)$,去年末规模487亿,如今规模来到了2500多亿。

顺便提一句,4只主要沪深300ETF里,易方达这只过去1年,相对沪深300的超额收益3.22%,更高一点点。也是表现最贴近沪深300全收益指数的一只。

图:4只沪深300ETF规模和超额收益(来自wind)

截止2024年12月12日

另外,今年10月才刚问世的A500ETF,也是一边卷,一边规模突破新高,一部分接过了沪深300的行业地位。现在已经有20几只中证A500ETF,再加上几十只联接基金、场外指数基金,总规模已经到了2300多亿了。

2、大约37%的股票基金,15%的偏股混合基金,跑赢沪深300

今年沪深300这么强劲,那么有多少基金能跑赢它呢?居然也不少。

跟据wind数据做一个粗略统计,2004年初以来(截止12月12日),3476只股票型基金(不同份额分开计算)里,有1289只跑赢了沪深300,占比近37%(这部分基金里也包括众多细分指数产品)。股票型基金的平均收益率是13.41%。

同时,4115只偏股混合型基金里,有630只跑赢沪深300,占到近15%。当然了,混合基金相对比例较低,可能也是因为这类基金股票仓位一般不会打满,在今年宽基成为主角的环境下,难度叠加。偏股混合型基金平均收益率7.23%。

3、费率直降,ETF的成本更低,性价比更高

今年基金降费率,也算得上一件大事。全市场已有不少沪深300ETF的管理费现在已经低至0.15%了。

追溯历史,易方达可以说是业内最早主动降费的ETF管理人,早在2015年2月就将沪深300ETF管理费率从0.5%降至0.2%,成为当时最低费率的股票ETF。2019年5月,易方达再度将沪深300ETF管理费率降至0.15%,成为业内首只0.15%管理费率的沪深300产品。

今年ETF降费率的更是汹涌,直至现在,市场上已经有173只股票型ETF基金管理费率降至0.15%。其中易方达如今0.15%管理费的ETF产品数量达到49只,其中包括20只宽基ETF。

表现最好的4类ETF

细分来看,今年表现最好的一些ETF(当然也跑赢了沪深300),倒是关注度没那么火爆的,大约有这么几类:

第一是证券有关ETF。

截止12月12日,今年表现最好的一只是香港证券ETF(513090),收益率51.17%。所跟踪的中证香港证券投资主题指数,成份股均是港股里的券商。前十大重仓里,其实很多是A股也有的券商,如中信证券,中国银河,中金公司,但港股的特别之处可能是估值极低。另外,成份股里还有A股没有的港交所(目前第三大重仓)。

图:香港证券前十大重仓(来自wind)

另一只证券保险ETF(512070),今年以来(截止12月12日)收益率40%。也是排名前十位的ETF。

第二类是金融科技ETF。

金融科技实际上是带有点互联网或者科技色彩的金融,主要成份股其实也有不少互联网券商。

表现前列的有3只金融科技ETF。华宝中证金融科技主题ETF(159851),今年以来收益率(截止12月12日)是54.75%。博时金融科技ETF(516860),今年以来(截止12月12日)收益率51.85%。华夏的金融科技ETF(516100),收益率50.44%。三只都是跟踪中证金融科技指数。

金融科技ETF在市场环境好的时候,弹性非常强,但很奇怪知名度不高,三只规模都很小,估计还有发展空间。

第三类是银行相关ETF 。

实际上银行相关的ETF也可以看作是“红利投资”的一种,尤其上半年,银行股从其“分红率”数据来看,性价比是很高的。比如华夏的港股通金融ETF(513190),今年以来收益40.53%。易方达的银行ETF(516310),今年以来收益37.28%。都是今年的显眼包。

第四类是海外市场ETF。

表现最为领先的海外市场ETF有2只。其一是景顺长城的纳指科技ETF(159509)$纳指科技ETF(SZ159509)$,今年以来收益率45.84%。这只指数是对纳斯达克的进一步细分,更专注于其中的科技行业,今年是跑赢了纳斯达克的。

另一只是易方达的美国50ETF(513850),今年以来收益率39.13%。今年也是狠狠超越了纳斯达克指数的。所跟踪的指数是MSCI美国50指数,追踪其母指数MSCI美国可投资市场指数中自由流通调整市值最大的50只证券的业绩表现。前十大成分股也都是大型科技企业,而且集中度比纳斯达克更高。

哪些ETF还可以关注?

窃以为,明年股市没准还能超预期,“货币适度宽松”加上“积极财政政策”,对证券市场其实没必要过于悲观。现在大家对每一个波动都战战兢兢的样子,说明市场还处于犹豫前进的阶段,挺好。

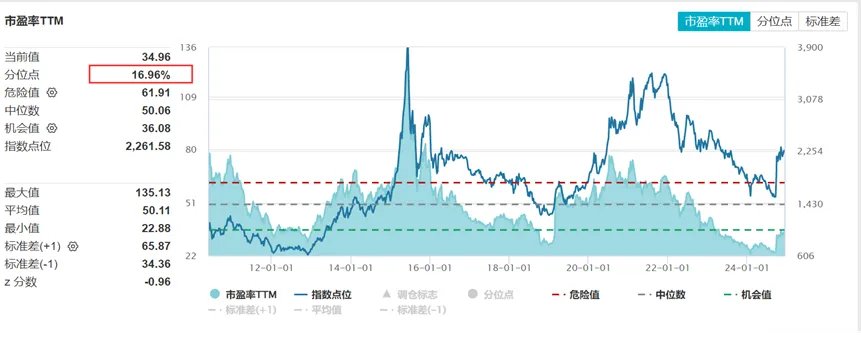

就宽基指数ETF来说,看了一圈,创业板算是估值上比较有吸引力的。创业板指数的市盈率TTM现在只是在16.96%分位点,和一众主流宽基指数相比相对位置还有吸引力。这只指数前几年甚至在0分位点躺了很长时间。

创业板指相关ETF里,规模最大的是创业板ETF(159915),易方达家的。目前规模也近千亿了。

图:创业板指市盈率TTM

另一个值得重点提一下的,是黄金ETF。这是各种风险偏好的投资者都可以关注的另类ETF。在国债利率不断下滑的今天,低风险类产品选择并不多。黄金其实是很好的一种资产配置类型。当然最近黄金在调整,有一些情绪上的负面因素,比如美国最新的通胀数据好像比大家预想的要好。但长期看,黄金还是有点意思的。

黄金ETF目前规模比较大的是易方达、华安、博时三只,今年以来易方达的跟踪误差相比之下低略微一丢丢。

当然,还有一些细分行业指数,比如科技相关的;或者是早前跌到地板价躺了很久的行业,都有可能迎来新机会,这就取决于形势的发展了,我们走一步看一步。

和大家共勉,希望来年有所斩获!

风险提示:以上观点仅作为个人心得分享,不作为投资建议。以上观点、看法和思路根据当前市场情况判断做出,今后可能发生改变。基金过往业绩不代表其未来表现。基金有风险,投资须谨慎。

本文作者可以追加内容哦 !