AI算力依旧是近期资本市场的主线,其中相关的“铜缆高速链接”概念持续走高!多股涨停。

说起来,这个概念的还是3月份英伟达带火的。不过英伟达最近也是麻烦缠身。按理说,企业再大也无法与国家力量抗衡,很少能看到一家企业能被多个国家“围剿”,而英伟达应该算是历史上第一家开启“五常副本”的企业。今年2月,英国率先宣布对英伟达进行反垄断调查;同年7月,法国紧随其后;8月,作为美国本土上市公司,就连联邦政府也宣布对英伟达展开反垄断调查;最后就是12月,我国也开启了对英伟达的反垄断调查。

01 英伟达被“围剿”

对英伟达的影响有多大?至少在目前的美股市场表现来看,反垄断调查的影响不算很大。英伟达股价之所以目前陷入震荡盘整阶段,分歧的核心主要集中在业务及业绩预期层面。一方面从英伟达的业绩增长来看,全球对高端GPU的需求依旧不减。2025财年Q3甚至全年预期的业绩依旧抢眼,其中Q3的数据中心业务收入达308亿美元,环比增长17%,同比增长112%且创历史新高。业绩增速表明英伟达的AI GPU依旧被全球客户所需求,这也表面了短期在全球高端AI算力芯片的供给层面,英伟达的技术和产品依旧难以撼动。

然而,除了国家层面的反垄断调查,英伟达还要面临公司层面的“围剿”。这也是市场分歧的另一方面。因为就在不久前博通(AVGO.O)的ASIC芯片的业务暴涨以及市场预期得到史诗级的加强,这给了全球AI芯片产业一个“Plan B”,当然也为英伟达带来了不小的压力。美东时间12月12日,博通发布了2024财年公司的业绩情况,其中最让市场振奋的是博通高速增长的AI板块,其收入增长220%,达到122亿美元。而且根据公司透露,目前正在与三个大型客户开发AI芯片,预计明年公司AI芯片的市场规模将达到150-200亿美元,即增长23-64%。虽然预期增速并不太强烈,但从博通业绩预期的变化已经给市场传递出一个明显的信号:随着AI厂商降本增效的需求,势必会提升对专用芯片的需求量,某种意义上也预示着全球AI芯片市场的竞争局面正在发生着微妙变化!

英伟达的空头方,普遍预期自研的ASIC芯片将逐渐替代英伟达AI GPU芯片,而博通的市值大涨被视为ASIC芯片反攻GPU阵营的前奏,未来自研ASIC芯片将与英伟达的AI GPU共享整个算力芯片市场,而AI GPU和ASIC之争更像是一场通用和专用阵营之争。而事实上在AI最终定型之前,两种芯片绝不会完全取代对方,且这场博弈也不会以一输一赢为结果。

不过,分歧中也蕴含着确定性较高的市场预期:全球AI算力的需求将持续高增已经是普遍市场共识。而这里面除了高端的AI芯片,很多AI芯片及算力基建背后的细分产业链将获得前所未有的巨大机遇。比如2023年3-7月,英伟达对“CPO光模块”的需求带动了A股相关概念上市公司业绩和股价的双增。代表性的就是中际旭创(300308.SZ),凭借为英伟达供货,2023年3月底股价从24元/股附近启动,不到三个月股价蹿升至阶段新高的121.82元/股,今年国庆节后更是达到历史新高的185.83元/股。当然股价背后是业绩的高增,预期2024年全年,中际旭创的营收和归母净利润都能同比翻倍,分别达到200亿和40亿。当然热点概念带动下,也有几个短期股价翻7倍的。

今年的“铜缆高速连接”概念和当年的“CPO光模块”概念有点异曲同工。

02 铜缆高速连接怎么火的?

起因还是英伟达。从近些年英伟达的收入增长和结构变化不难发现,数据中心业务的爆发式增长是让其市值一飞冲天的重要预期。彼时2020年10月英伟达的业务结构还是游戏GPU占比最高,达到45.10%,而数据中心业务收入只有47.93亿美元,占比41.06%;过了4年时间,英伟达的数据中心产品业务收入达到了惊人的796.1亿美元,占比达到惊人的87.32%。

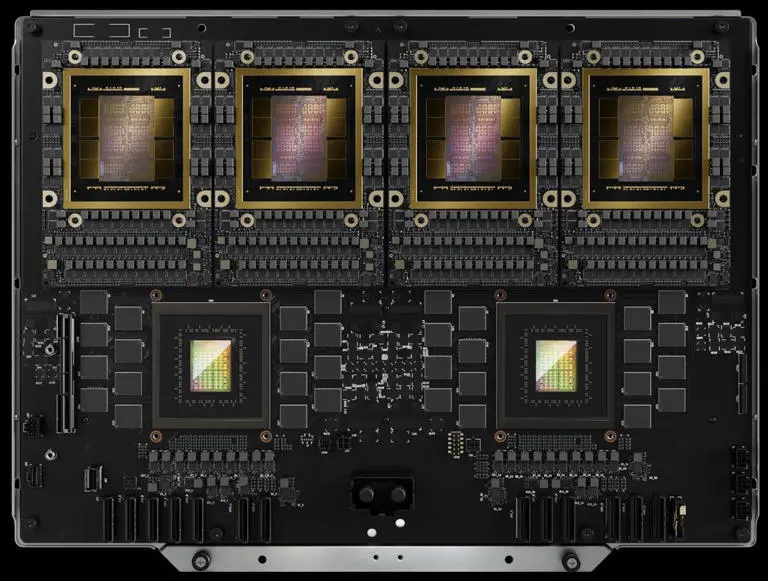

4年业务翻了16.6倍,CAGR高达101.8%!这背后不仅是英伟达的数据中心产品的竞争力强,更多的是全球对算力需求高速增长,也算是“AI变革”带来的时代红利。而就在今年年初的2024年3月,英伟达在GTC技术大会上推出一款采用铜互联NV Switch技术的Al算力服务器GB200。GB200 NVL4是将四个Blackwell GPU和两个Grace CPU集成在一个系统中,专为HPC和AI混合工作负载而设计,性能较前代产品有显著提升。而这之间是通过NV Link连接在一起。这里被市场广泛关注的是NV Link连接,内置5000根NV Link铜缆,采用铜缆高速连接器实现互联。

数据中心中,主流的网络连接方式分为三种,即光模块+光缆、AOC(有源光缆)和DAC(直连铜缆/高速铜缆)。光模块+光缆主要用于外部服务器之间的远距离传输,效果较好;这种铜缆高速连接器可通过铜线直接传输电信号,基于铜在电信号传输中可塑性强、导电导热性能好,加上铜缆在高频信号衰减方面,性能表现更佳。所以服务器内部的近距离传输,以高速铜缆为主。同时高速铜缆低成本、低功耗和易于安装的特点。而英伟达铜缆连接器的供应商是全球大型连接器制造商安费诺集团(Amphenol Corporation)。

英伟达产业链只是“冰山一角”!

近期字节跳动要搞人工智能基建的预期才是彻底点燃了这个概念。目前来看,字节旗下的“豆包AI”已经成为全球仅次于Chat GPT,且国内第一的AI工具。而成功背靠的是巨大的资本投入。据统计,2024年字节跳动在AI方面的投入高达800亿。而未来字节的投入必将越来越高。从公布的数据来看,2025年字节在AI方面的预算或将飙升至近1600亿,主要用于自建AI数据中心,从基础设施到硬件采购,全部自主掌控,需求量可想而知。而“铜缆高速连接”这个细分产业链作为数据中心和高端计算设备的重要一环,市场普遍预期有望迎来从1到10的“量变”转折点。

03 铜缆连接谁是龙头?

铜缆连接概念标的众多,哪个才是核心龙头?

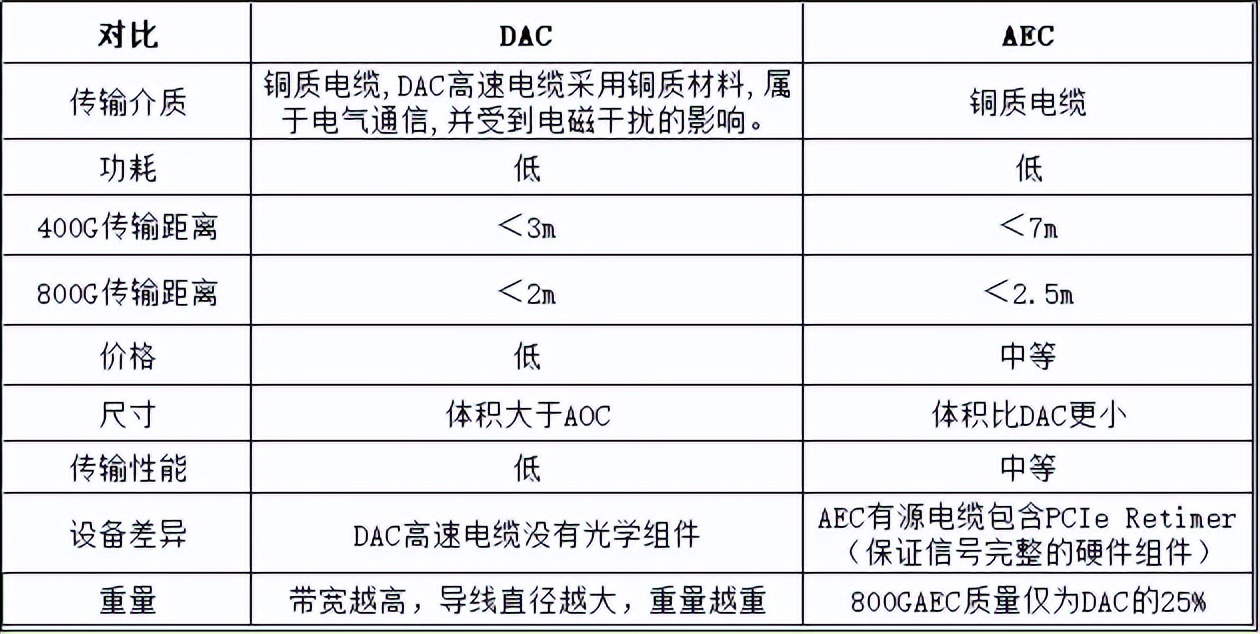

在这之前有几个概念预期的关键因素:首先是数据中心需求带动的业绩增长预期。海外以英伟达及非英伟达产业链为主的存量需求,国内则是字节跳动产业链及华为产业链带动的增量需求;其次是铜缆连接技术迭代。比如端口速率从单通道朝着112G/224G演进,铜缆传输速率预期是向224G发展;最后则是DAC与AEC的选择。这两种比较类似,都是短距离传输的铜缆连接选择,前者DAC适合短距离数据中心互连,比如连接同一机架或相邻机架内的服务器、交换机和存储设备;而后者AEC是中距离连接,比较适用于DAC覆盖范围不够但又用不上AOC的情况,比如可扩展数据中心,适合寻求距离、性能和成本之间平衡的数据中心。

目前英伟达的NVL72中主要使用DAC无源铜缆,但市场炒作的是预期,普遍预期AEC将成为未来主流。因为随着数据中心的不断扩大,内部场景要求的传输距离增加;AEC的优势逐渐凸显。而且AEC相比DAC多了Retimer芯片,能够支持长达7米及以上的互联,适用场景如机柜间互联、替代部分原先的短距光模块场景等。而且根据统计,AEC连接的需求旺盛。根据Light Counting的统计,2024-2028年DAC和AEC的市场规模CAGR分别为25%和45%。而北美除英伟达以外的AEC需求持续旺盛,亚马逊Trainium 2 AI集群、微软的训练集群、谷歌TPU集群等都在考虑,推测这也是AEC概念的预期增长逻辑。

而“铜缆高速链接概念”其实说的就是数据中心上游细分铜缆连接器厂商。据了解,AEC做的比较好的都在海外,一个是英伟达背后的供应商是安费诺集团(Amphenol Corporation),另外一家就是Credo Technology;而国内主要在DAC阶段,比如国内最大的连接器制造厂商之一立讯精密(002475.SZ),公司在铜缆连接方面已基于自主研发技术开发了无源铜缆(DAC)和有源铜缆(ACC),今年3月份发布的224G是DAC铜缆技术;前面说过,AEC比DAC更有业绩爆发力,这也是公司并未在这波概念炒作中股价大幅上涨的一个原因;还有兆龙互连(300913.SZ),公司的高速无源铜缆产品(DAC)在数据中心和高性能计算机连接领域具有广泛应用;虽然也是DAC,但兆龙互联还是Credo的供货商,这也让公司二级市场表现突出的重要一点,今年3月和最近股价都出现了大幅波动。

还有就是一直在市场上比较热门的沃尔核材(002130.SZ)。这家公司本身并没有什么特别,业务布局比较广阔。主要是子公司乐庭智联的产品间接进入了英伟达数据中心的产业链。今年上半年,乐庭电线净利润0.36亿元,同比高增65.2%;8月19日公司公告乐庭智联股东香港沃尔贸易有限公司拟以3,256.56万元的自有资金购买员工持股平台所持的乐庭智联419.94万股的股份,占总股本3.39%,完成后香港沃尔直接持有乐庭智联94.32%的股权,而香港沃尔是沃尔核材的全资子公司。换言之,乐庭智联的收入利润会100%并入上市公司业绩。

乐庭智联的高速通信线主要为数据中心、服务器、交换机/工业路由器等的数据信号传输。高速通信线产品已经迭代至目前400G、800G以及单通道224G,市场炒作的最核心也是单通道224G的高速通信线技术突破,据了解已经供给安费诺等大客户,并根据客户需求采取不同的设计方案进行开发。除此之外,其产品还批量供货给多个行业头部客户,除了安费诺,还有豪利士、莫仕、泰科、立讯精密等。

关键的预期就在这,市场对英伟达、非英伟达、字节还是华为产业链对供应商的选择,亦或是对DAC、AEC甚至ACC的铜缆模块的抉择,都存在极强的不确定性。然而相比于前面的变化,高确定性的乐庭都可以持续不断地向细分下游如安费诺、立讯精密等,甚至Credo这些头部的铜缆连接模块厂商供给行业领先的高速通信线,进而间接进入头部大厂的产业链。就好比,卖水人卖的水,卖水人可能还景点的摊位之争,但对水的需求是稳定存在的。

当然不利因素就是有其他高速连接线厂商产品迭代更快,瓜分蛋糕。(只做逻辑分析预期方向,不可作为任何参考)

免责声明:文中内容来源于互联网公开平台,不保证内容的真实有效。文中内容不作为任何决策的参考,所涉及个股不做推荐,股市有风险,投资需谨慎。

本文作者可以追加内容哦 !