原文发送于昨日晚间。

12月26日,昨日蹲下去的中小微盘股站起来了,做了一个完整的单腿深蹲;但高股息板块休息,带动核心资产这条腿又蹲下去了。

中证全指小幅缩量,依托60日均线小涨0.58%,收在5日均线之上,成交额小幅减少到1.26万亿;距2025年新年还有3个交易日,预计新年前大概率窄幅震荡。

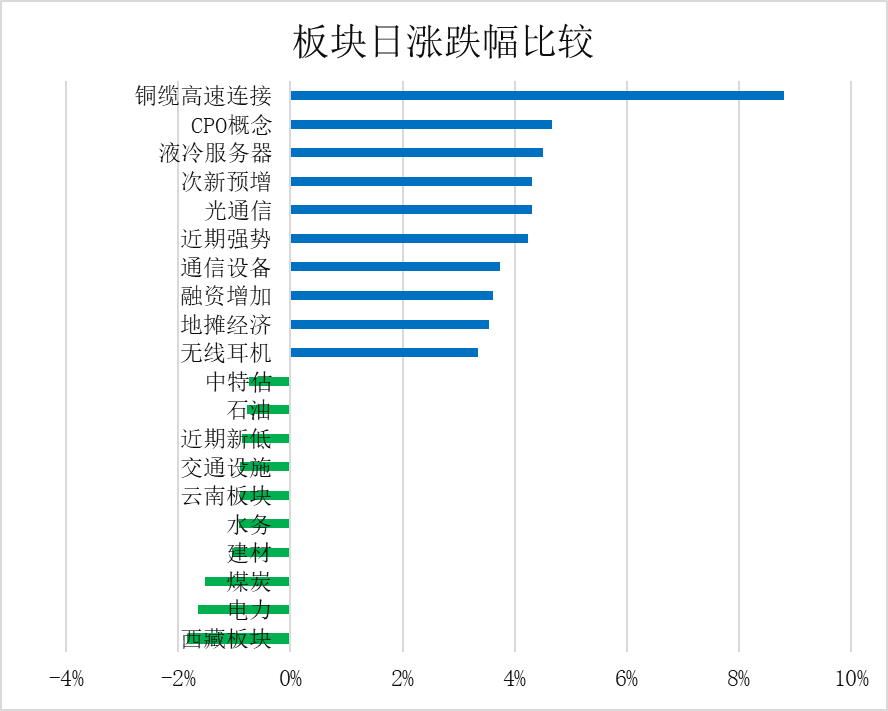

盘面上,铜缆高速连接、光通信、液冷服务器、通信设备、地摊经济、无线耳机、AI手机PC等多数板块大涨;建材,以及高股息的电力、煤炭、水务、石油、银行、保险等少数板块下跌。

可转债市场表现不俗。中证转债小涨0.27%, 成交额放大9.6%到682亿元;宁远转股价值等权指数大涨1.46%, 宁远转债等权指数上涨0.64%, 宁远低风险转债等权指数上涨0.32%, 活跃可转债大涨1.9%, 跑赢等权指数。

平均转股价值为94.35元,平均转债价为125.67元,平均纯债价值为103.76元,整体转股溢价率下降0.94个百分点到33.2%,整体纯债溢价率上升0.91个百分点到21.12%,中位溢价率略升0.45个百分点到 20.59%。

注:宁远转债等权指数计算方法参见《普通散户能在可转债上能赚多少?》;整体转股溢价率、整体纯债溢价用平均转债价、平均转股价值、平均纯债价值计算;宁远转债正股等权指数修改为更能反映下修影响的宁远转股价值等权指数。

注:宁远低风险转债等权与宁远转债等权指数计算方法类似,不同的是只选择低于保本价的转债作为计算样本,用来表示只做低风险转债能够取得的收益,参见《10%,到底难不难?》。

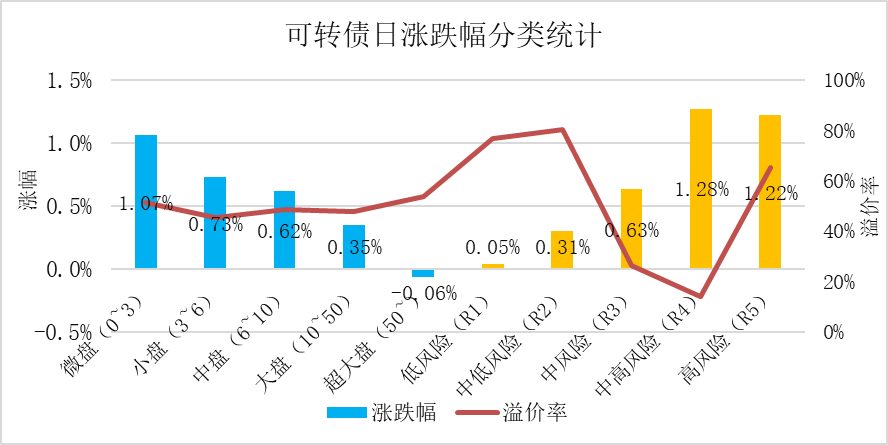

微盘转债上涨1.07%,中高风险、高风险转债都上涨1.2%以上,涨幅最高。

注:微盘:流通面值0~3亿元;小盘:流通面值3~6亿元;中盘:流通面值6~10亿元;大盘:流通面值10~50亿元;超大盘:流通面值50亿元以上。

注:低风险:AAA级偏债型,或者低于保本价正常到期赎回的;中低风险:非低风险的,且低于保本价暂无退市风险的;中风险:高于保本价,低于赎回条件转股价值的,赎回条件转股价值一般为130元;中高风险:高于赎回条件转股价值,且低于160元的;高风险:高于160元,或者正股ST、有退市违约风险的。

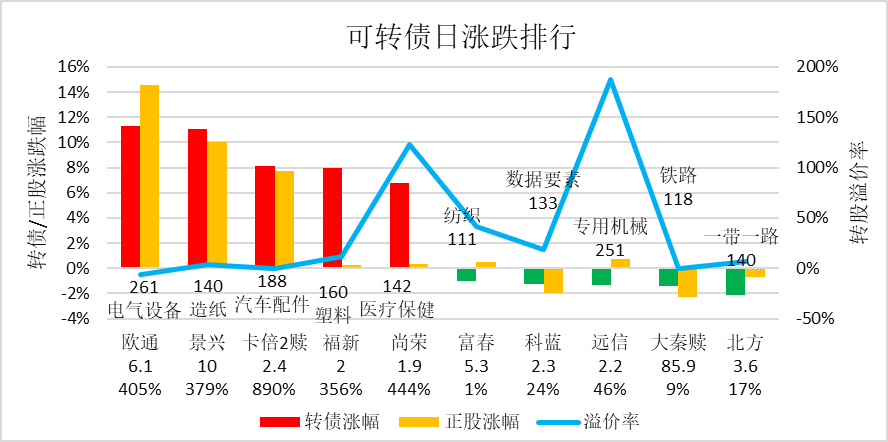

卡倍转2不惧赎回,随正股大涨;福新转债正股基本未涨,转债溢价率上升推动转债大涨;尚荣转债化身为妖债,不顾超高溢价率大涨。

高股息板块回潮,大秦转债面临赎回,随正股大跌;妖债远信转债被抛弃下跌。

本文观点和原理参见《价值可转债投资策略》(作者:宁远君,唐斌)。

《一批转债将发利息小红包》《2只转债不下修,3只转债即将满足》《4只转债满足赎回倒计时减一》已同步发文,欢迎关注!

本文提及的相关证券,不构成任何投资建议,仅用于个人投资记录和分享投资理念,若网友根据文中提及的证券买卖,请自行承担风险!

$上证指数(SH000001)$$深证成指(SZ399001)$$创业板指(SZ399006)$

本文作者可以追加内容哦 !