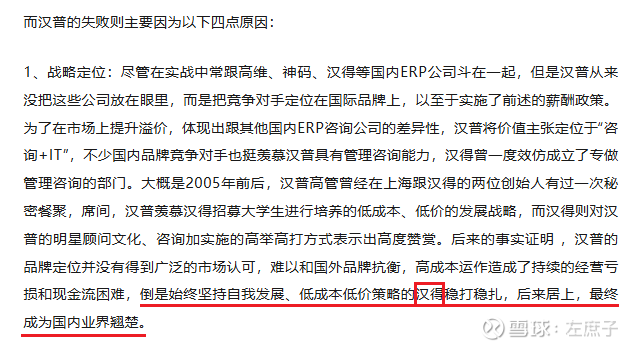

这两天碰巧翻到一篇关于汉普咨询的回忆录,里面一段教训,超出了我对汉得的预期,我这里摘取一段:

也就是说,汉得在外人眼里干的是低效的外包体力活,而在同行眼里却是依靠成本优势唯一能存活下来的优秀企业。行业内另一家比较纯粹的IT服务咨询企业-AMT(企源科技),2018年10亿营收,后面几年也很艰难。

1,汉得的低成本策略

最近查阅到2023年1月份的汉得信息的调研纪要,有几个地方澄清了最近讨论的几个点。

关于毛利率,首先是商业模式的差异,不能对标产品研发型公司。另一个就是关于项目服务的人力成本,是计入项目成本影响毛利率,还是计入研发成本影响三费,目前看是比较漂移。汉得的毛利率与业务形态较为接近的埃森哲较为接近。

关于研发人员及人均薪酬问题,IT服务的研发人数应该参考价值不大,公司披露实际研发人员约在1000人左右,其它大都是研发转岗为售前/售后/项目型人员,其实这种思路和华为是类似的,大部分的市场人员要具有研发背景或者由研发转岗而来。这么折算来看,汉得研发人员平均工资在20w以上,还算过得去。

国泰君安的一个观点:

埃森哲的人天单价2018年的2700人民币/人天,整体呈现下降趋势,汉得1000元级的人天。从上市至今,汉得信息的人均薪酬增长并不明显,原因是公司大量招聘应届生摊薄了平均工资。正是因为有着这样的应届生红利,汉得的经营利润率如同埃森哲一样保持在15%左右的水平。

2,关于汉得的标杆埃森哲的数据

有一篇陈果关于对埃森哲的分析,关键点描述在这里:

A1:从埃森哲目前的业务结构来看:主流市场仍在欧美发达市场,营收占比超过80%,成长国家市场(包括中国)不到20%;而从具体服务类型来看,高价格带的“战略和咨询类”业务占营收的24%,中价格带的“技术服务类”业务占营收的62%,低价格带的“业务流程外包”类业务占14%

A2:埃森哲按“工作类型”口径,将营收分为咨询类(项目型业务,projects)和外包类(托管服务型业务,managed services),分别占比为55.4%和44.6%。

A3:埃森哲员工总数达到72.1万人,人均产值8.54万美元(约合60万元人民币)。和麦肯锡、波士顿、科尔尼、奥纬这类纯管理咨询公司的商业模式还是有较大差别——后者的人均产值高达40万美元左右,是埃森哲的5倍。

上面数据说明一个事实,埃森哲的核心业务还是外包,两者无论从毛利率,业务结构,以及较低的人均创收数据,汉得对标埃森哲完全合适的,并且公司的愿景也是对标埃森哲。

3,汉得的业务构成

B1:企业咨询及实施服务。这个主要是代理SAP/Oracle公司的产品,负责在客户的落地。汉得也代理国内用友的ERP产品,但由于用友主要聚焦在财务管理这块,相对份额不多。这块业务价值比较独特,在上市公司中汉得应该是仅存的一家公司了。

B2:定制化/外包服务。由于SAP/Oracle是标准化产品,客户往往需要拓展功能,汉得就负责定制化开发。我们也可称之为人力/项目外包。像软通动力,法本信息,中软国际等主要聚焦在这一块业务。

B3:ERP产品。汉得2018年也开始自研ERP的相关模块,包括财务,制造及营销,这三块应该是汉得的主要产品。后面汉得也有自己的产品平台。国内的用友,鼎捷,主要是这块业务。

4,汉得的竞争力

汉得看似很杂的上述三块业务,其实是相互协同,或者说是极其恶劣的国内IT咨询服务环境下的公司生存之路。有朋友留言说对企业信息化的理解力用友要超过汉得,我认为恰好相反。IT企业信息化对业务广度要求非常高,否则纵深里的专业化永远成不了埃森哲。

外包咨询行业本身就是一种特殊的商业模式,不要去谈这个行业的技术,要谈这个行业的专业度,咨询行业顶级的波士顿公司,外包行业顶级的Cognizant, Infosys, 埃森哲,它们都非常专业!

本文作者可以追加内容哦 !