谈到A股核心宽基指数,沪深300和A500往往会成为话题的焦点。沪深300采用市值排序;A500采用行业均衡,超配新质生产力,相信新陈代谢和吐故纳新,对新时代的A股市场可能有较强的代表性。

然而,不得不承认的是,二者都具有大盘蓝筹的特点,而且拥有较高的成份股重合度,其中,重合成份股在A500指数中的占比是79%,在沪深300指数中的占比是87%。

那么,要理解A500指数相对沪深300指数有何优势,是不是可以看剔除沪深300指数成份股后,A500指数还剩下啥?

整体来看,包含在A500指数,但不包含在沪深300指数的成份股共有266只。这266只成份股,代表了A500指数和沪深300指数的“投资理念分歧“。

具体而言,这266只成份股具有小市值、高成长、高估值的特点。

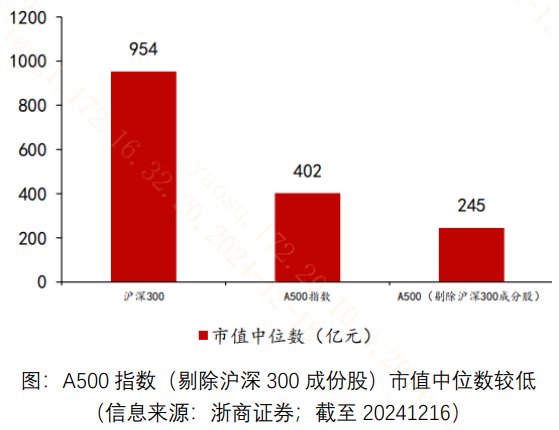

一、小市值

沪深300指数成份股的市值中位数是954亿元,A500指数成份股的市值中位数是402亿元,而包含在A500指数、但不包含在沪深300指数的266只成份股市值中位数只有245亿元,体现出较为显著的“小市值“特点。

这从侧面说明,A500指数不仅进行了行业均衡、还进行了市值均衡。其成份股中除了市值千亿元以上的超大龙头外,还含有市值30亿元左右的微盘股龙头,具体对A股市场各细分方向的优质龙头股进行了覆盖。

经济复苏初期,小盘股因为更低的基数,有望展现更强的盈利修复弹性。例如,11月经济景气度先行指标PMI中,中小型企业PMI环比改善幅度最大,体现出较强的盈利改善。

在这种环境下,A500指数有望比沪深300指数展现更强的估值弹性。

二、高成长

剔除掉沪深300指数成份股后,A500指数剩余成份股主要集中在电子、化工、医药生物、电力设备四个行业,均具有一定“硬科技“”硬制造“的成长属性。

其中,伴随半导体国产替代和消费电子国家补贴的预期高位,电子产业可能在逐渐进入景气繁荣期。

而长寿时代催生的慢性病药物研发,为创新药产业提供了新增长点,国内政策支持、企业研发实力增强,国产创新药企“出海“能力持续增强,是医药生物产业”新质生产力“”担当“。

电力设备领域,伴随产能出清和技术迭代,光伏、风电、充电桩等新时代清洁能源基础设施建设,或也存在广阔的成长空间。

而化工新材料,为不同领域的制造升级进行了原材料赋能。

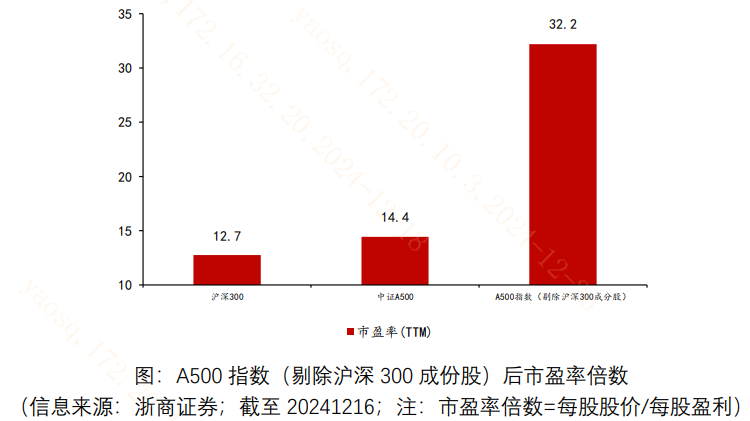

三、高估值

A500指数(剔除沪深300成份股)的估值高达32.2倍,高于沪深300指数整体的12.7倍和A500指数的14.4倍。

虽然高估值意味着高风险,但是结合这些成份股多处于新兴成长行业来看,高估值或许同时意味着更高的市场认可度。科技创新企业如果处于生命周期初期,需要支付更多的研发投入支持核心产品研发,但一旦成功,未来盈利成长预期又比较大,因此往往被市场赋予更高的估值。

A500指数的指数编制理念是布局各行业细分方向龙头股,市场认可度较高,或带来更高的估值中枢。

整体而言,剔除沪深300指数后,A500指数剩余成份股具有小市值、高成长、高估值的特点,当前市场环境下,大家更看好谁呢?

相关产品:A500ETF(159339)

$A500ETF(SZ159339)$

-- -- --

$上证指数(SH000001)$$中百集团(SZ000759)$

#ETF大V观市# #低空经济元年开启,eVTOL技术哪家强?# #Meta智能眼镜应用下载量爆炸式增长#

本文作者可以追加内容哦 !