#Meta智能眼镜应用下载量爆炸式增长#

近期A股整体缩量盘整,但以半导体为代表的部分科技板块却表现依然活跃,申万半导体指数自12月18日至12月26日累计上涨近10%,明显跑赢大盘。背后在于随着市场步入政策真空期,政策博弈情绪降温,市场焦点转向来年景气度和产业趋势较强的板块,全球AI浪潮+海外对华科技管制趋严刺激下,半导体行业受到广泛关注。

AI是本轮半导体大周期的核心驱动

半导体作为兼具周期性与成长性的行业,其行情的演绎也具备双重特点。一方面,在产品周期、产能周期和库存周期的三重嵌套下,通常全球半导体行业每4年会经历一轮完整的周期,带来资本市场半导体股价相应的周期性波动。另一方面,科技创新催生半导体的成长性,成长属性助力半导体行业穿越周期迷雾,走出长牛行情。

从周期视角看,上一轮周期顶部是2021年8月,如果按照4年周期简单推演,本轮周期顶部大概率出现在2025年。具体来看,本轮全球半导体销售额同比增速自2023年Q1见底回升,并于2023年Q4升至正值区间,但剔除全球算力龙头及存储板块的贡献后,传统半导体销售额增速2023Q1后仍在磨底,2024Q2继续同比下滑13%,可见本轮全球半导体周期上行最核心的驱动来自AI。从创新视角看,AI是新一轮半导体大周期的核心驱动,当前主要体现在AI基础设施建设,海外云厂商资本开支持续上修,后续AI终端应用爆发带动对芯片的需求,有望成为半导体上行周期的主要驱动。

国产化是大势所趋

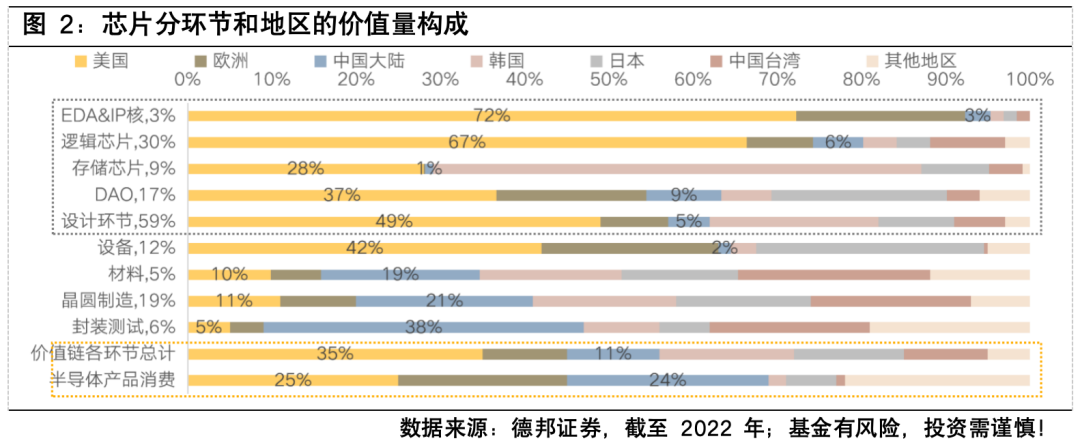

我国是全球半导体最重要的消费市场之一,占比达到24%;但我国在整个半导体价值链的占比仅11%。分环节看,我国除了在封测环节有较强的话语权,在半导体设计、半导体设备等领域的市占率极低。

近期美对华科技管制频发,2024年12月,美国BIS将制裁的深度和范围进一步扩大,新增140个实体清单主体,其中包括半导体设备公司、EDA公司、半导体材料公司以及晶圆厂。随着特朗普明年正式就任,外部环境的变化将更趋复杂化,半导体自主可控仍是大势所趋,国内半导体产业的核心成长逻辑也来自国产替代,半导体设备及零部件、半导体材料、EDA等环节有望积极受益。

上行周期方兴未艾,2025看AI+自主可控

全球视角下,2024Q3全球晶圆代工产能利用率整体较第二季改善,同时同时芯片厂商和渠道端端库存保持较低水位,再加上新一轮终端AI化的创新预期中,半导体上行周期或是方兴未艾。国内视角下,年底消费旺季来临,后续以旧换新政策补贴范围有望向消费电子延伸,下游需求有望拉动行业景气度继续向上;此外,明年两会之前,政策预期较难证伪,对市场情绪持续有支撑,科技成长或受益于此。当前半导体行业处于估值中枢以上、高拥挤度、高资金配置的位置,短期或呈现强势震荡;在人工智能浪潮和复杂国际局势的背景下,AI+自主可控将是2025年半导体产业的主要投资方向。

$芯片龙头ETF(SH516640)$

$中芯国际(SH688981)$\

$北方华创(SZ002371)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !