框架偏差有时也被称为框架依赖或者心智账户,是指人们的判断或决策常常受到事件呈现或者描述方式的影响,当事件以不同的形式被表达出来时,人们做出的决策可能是不一样的。

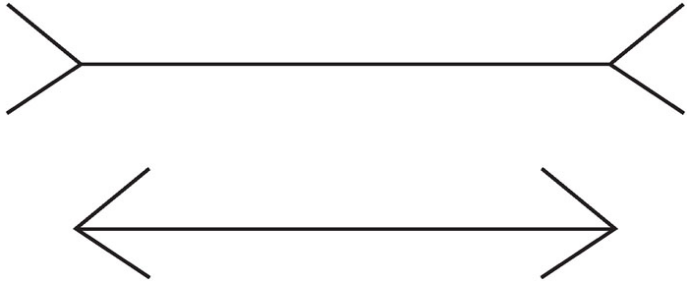

例一:我们来看下面两条线段,哪一条更长一些?

很多人会回答,上面的线段长。但是,如果用虚线把两条线段连接起来,我们就会发现,其实这两条线段是一样长的。可见,是图中的箭头让人们产生了视觉幻觉:向内的箭头使线段看起来长一些,而向外的箭头使线段看起来短一些。

例二:请考虑下面两个问题。

第一个问题是,请在A和B之间进行选择。

A.25%的概率盈利240美元,75%的概率亏损760美元;

B.25%的概率盈利250美元,75%的概率亏损750美元。

在选项A和B之间,基本上所有人的都会选择B。因为,选项B可以以相同的概率获得较高的盈利,并以相同的概率遭受较少的亏损。

第二个问题是,请同时做出下面的决策,在每个决策中分别进行选择。

决策一:

C.100%的概率盈利240美元;

D.25%的概率盈利1000美元,75%的概率获得0美元。

决策二:

E.100%的概率亏损750美元;

F.25%的概率获得0美元,75%的概率亏损1000美元。

在这两个决策中,大部分的人会分别选择C和F。但是,如果把这两个决策相加总,就会发现:C加F相当于问题一中的选项A,而D加E相当于问题一中的选项B。这样,在面对问题一和问题二时,人们的选择出现了矛盾。事实上,问题二是一个同步决策的事件。在这样的事件中,人们倾向于按照表达方式,将不同的决策区分开来,形成不同的心智账户,从而对判断和决策造成一定的影响。

根据事件的表达方式,框架偏差可以分为正框架偏差和负框架偏差。比如,“服用这种药物之后,25%的人可以存活”,是一个正框架的陈述;反之,“服用这种药物之后,75%的人会死亡”,是一个负框架的陈述。正的框架和负的框架,可以看作是对事件乐观和悲观的表达方式。如果一个投资分析师以乐观的方式陈述投资建议,就会积极地引导人们的投资行为;而如果他以悲观的方式陈述投资建议,就会削减人们的投资热情。经济学家发现,在面对正框架的陈述时,投资者常常表现为风险回避;而在面对负框架的陈述时,投资者则常常表现为风险偏好。

框架偏差的一个表现是享乐式编辑,即人们偏好一些框架甚于其他一些框架。享乐式编辑可以解释投资者对于现金股利的偏好。当股票的价格上涨时,投资者倾向于将股利和资本收益归入不同的心智账户,并区分对待;而当股票的价格下跌时,投资者倾向于将股利和资本损失归入同一个心智账户,并把股利看作是对资本损失的一种缓冲。

框架偏差的另一个表现是狭窄框架,即人们只是关注事件的某个或者某几个方面,而忽视了对其他方面,有时甚至是很重要的方面的考察。狭窄框架会影响到决策的全面性和准确性。比如,如果长期投资者过度地关注短期的价格波动,就会导致他们交易过度,并遭受损失。

在金融市场中,框架偏差既体现在横截面方面,也体现在时间方面。

首先,从横截面方面来看,最简单的一种可能是,框架偏差体现了非消费的效用,比如后悔。如果投资者持有的股票价格下跌,他很可能会对投资于这只股票的行为感到后悔。如果把投资者的效用函数的定义域直接定义为金融财富的变化,或者持有股票的价值的变化,那么,这种后悔的感觉就会很自然地体现在效用函数中。另外一种可能是,当投资者仅仅关注与消费水平相关的效用时,他们是有限理性的。比如,如果投资者担心他们的消费会降低到某个水平之下,那么当考虑股票投资时,投资者就会把股票市场的风险与已经存在的风险例如劳动收入的风险结合起来,然后再计算出消费降低到这一水平之下的可能性。但是,这种计算是十分复杂的。所以,投资者倾向于仅仅关注股票市场中的收益和损失,而不关注所有财富的收益和损失。

其次,从时间方面来看,投资者也存在框架偏差。即使投资者的投资期限比较长,他们仍然会受到接受信息方式的影响,过度地关注于相对短期的金融资产的年度变化。塞勒、托维斯基、卡尼曼和施瓦兹在1997年做了下面的实验,以说明接受信息的方式可以影响投资者的决策。

在这个实验中,存在三组受试者。受试者被假定是一所较小规模的大学的全部资产的证券组合的管理者。第一组受试者可以观察到基金A和基金B的月度数据。事实上,基金A和B的收益分别来自与债券和股票的收益十分接近的正态分布,然而受试者并不知道这一信息。在观察到每一个月度数据后,受试者需要选择在下一个月中投资基金A和B在证券组合中的比例,然后,他们观察到下—个月的收益;再继续选择在接下来的月份中基金A和B的投资比例,然后观察到收益;依此类推。第二组受试者,与第一组受试者面对相同时间序列的收益数据,但是数据被整合为年度数据,即投资者不能观察到月度波动的数据,而只能观察到累积的年度收益。也就是说,在观察到每—个年度数据后,受试者需要选择下—年投资组合中基金A和B的比例,依此类推。第三组受试者与前两组受试者面对同样的数据,需要做出类似的决策,但是数据被整合为五年的数据。

在观察了200个月份的数据后,每一组受试者都需要选择一个最终的证券组合,从而在接下来的400个月份里进行投资。研究结果显示,第一组受试者对基金B的最终平均资产分配,低于第二组和第三组对该基金的平均资产分配。这一结果说明投资者存在框架偏差,信息的呈现形式影响了投资者对收益和损失的判断。一般来说,月度数据具有比较强的波动性,并表现出比较频繁的损失。由于第一组受试者观察到的是月度数据,如果把月度分布看作是框架的话,那么他们就会对股票投资感到谨慎,因此对股票的最终平均资产分配就会少些。

在《论语·雍也篇》中,宰我问曰:“仁者,虽告之曰‘井有仁焉’,其从之也?”子曰:“何为其然也?君子可逝也,不可陷也;可欺也,不可罔也。”意思是,宰我问道:“一个有仁德的人,如果别人告诉他‘井里掉下一位仁人’,他是不是会跟着跳下去呢?”孔子说:“为什么要这样做呢?君子可以到井边设法救人,而不让自己陷入井中;可以被人用正当的理由欺骗,但不可以被愚弄。”所以,当我们遇到一件“好事”时,一定要深知“天下没有免费的午餐”这个道理,从内心深处提高警惕,并且保持冷静,从自身的局限中跳脱出来,去观察和分析整个事件,最终做出正确的判断,切忌因一时头脑发热产生行为偏差,上当受骗。

关注山石不迷路,朋友们再会!

#社区牛人计划#

$睿远港股通核心价值混合A(OTCFUND|022700)$

$睿远港股通核心价值混合C(OTCFUND|022701)$

$睿远均衡价值三年持有混合A(OTCFUND|008969)$

本文作者可以追加内容哦 !