昨日晚间,宁德时代正式公布了赴港上市计划。

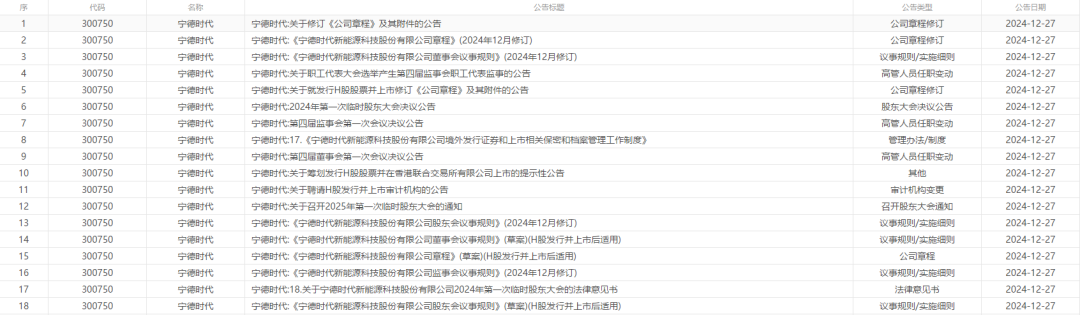

12月26日,锂电巨头宁德时代动作频频,一口气发布了18则公告,其中一则消息引发了资本市场高度关注。宁德时代正式官宣筹划发行H股股票,并申请在港交所主板挂牌上市。

其实,关于宁德时代赴港上市的传闻早已有之。去年11月,相关传闻首次传出,公司彼时并未对上市传闻作出回应。上周,又有其港股上市募资至少50亿美元的消息爆出,公司依旧未予置评。

如今靴子落地,宁德时代在公告中表示,将综合考量现有股东利益及境内外资本市场情况,选择合适时机和发行窗口完成本次发行上市。

01 宁德时代赴港进展

上周有媒体报道,宁德时代考虑在香港二次上市,可能筹集至少50亿美元(折合约365亿人民币),相关知情人士称,宁德时代正与潜在顾问沟通,最早或于2025年上半年上市。

根据26日晚间宁德时代发布的公告来看,拟发行境外上市外资股(H股)股票并申请在香港联合交易所有限公司主板挂牌上市,且本次H股发行将在全球范围内进行发售。

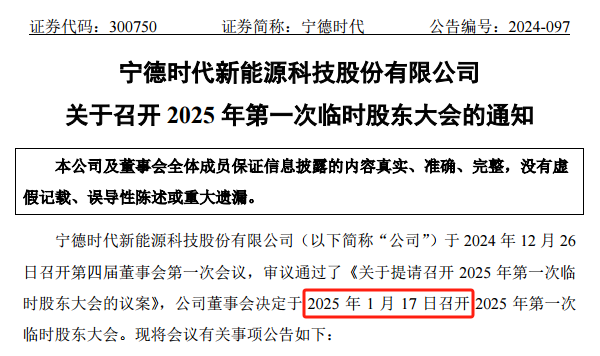

同时,公司称司将充分考虑现有股东的利益和境内外资本市场的情况,在股东大会决议有效期18个月内选择适当的时机和发行窗口完成本次发行并上市。宁德时代还同日公告了临时股东大会的召开时间。

董事会决定于下个月17日召开2025年第一次临时股东大会,审议事项即包括《关于公司发行H股股票并在香港联合交易所有限公司上市方案的议案》。

此外,从发行规模来看,宁德时代此次发行的港股股数不超过发行后公司总股本的5%,并拥有不超过发行港股股数15%的超额配售权。所募集资金计划用于拓展国际业务、推进海外项目建设以及补充境外营运资金等。截至27号收盘,宁德时代微涨0.29%,报262元/股,总市值为1.15万亿元。

02 为何选择二次上市?

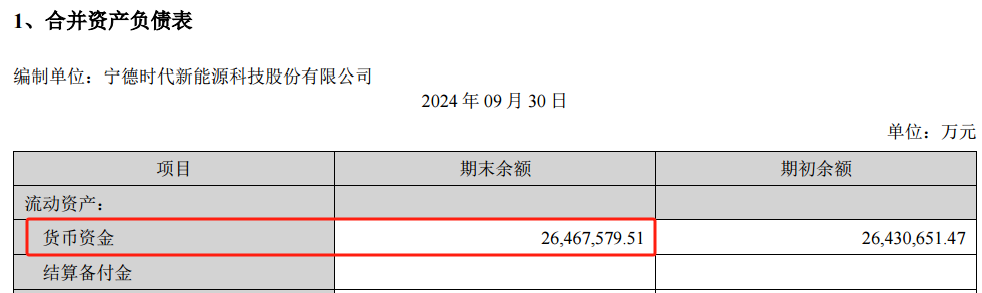

宁德时代和一般公司因资金需求寻求上市输血不同,“日赚一亿”的它其实并不缺钱。

宁德时代今年的三季报显示,截至9月底,仅货币资金公司账上就有2646亿元,12月,宁德时代还发布了2024年的特别分红方案,拿出54亿元进行分红,每10股派发现金分红12.30元。

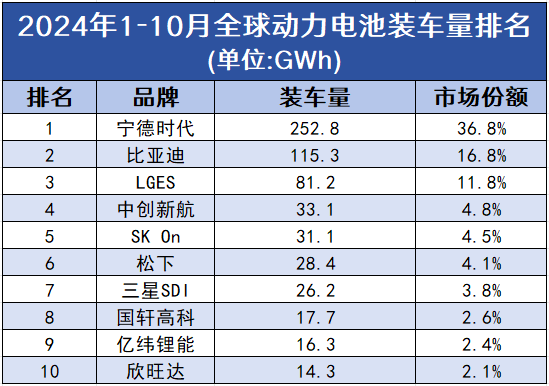

数据显示,今年前10个月,宁德时代动力电池装车量达252.8GWh,是唯一一家家突破200GWh的企业,以36.8%的市场份额稳居全球第一。与此同时,截至9月底,宁德时代前三季度营收同比增长40.1%,达2946亿元,同期净利润达311亿元,同比增长77.05%,目前已超过去年全年的307亿元。

今年三月,宁德时代董事长曾毓群曾接受媒体采访表示,虽然宁德时代确有二次上市的计划,但公司目前现金流健康,不会急于立即筹集更多资金,也不会稀释现有股东的股权。

所以“手握”2600亿的宁德时代,为何选择二次上市香港?

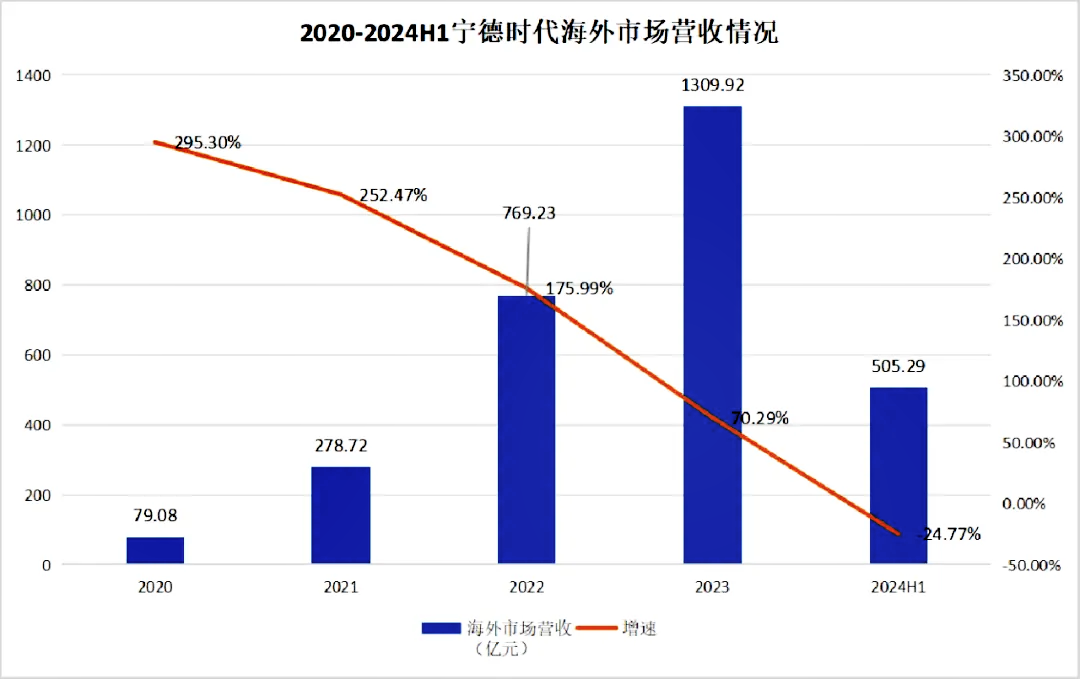

虽然宁德时代全球第一的位置依然毫无悬念,但从公司财报来看,其海外营收确实出现了下滑的情况,根据公司中报显示,宁德时代上半年海外市场营收为505.29亿,同比下降了24.77%,远远高于国内4.78%的降幅。

业界普遍认为,主要是目前新能源汽车和动力电池行业竞争激烈,尤其是二线动力电池厂商纷纷以低价吸引客户,迫使宁德时代不得不让利销售,以至于净利出现下滑。

翻阅宁德时代4年来的财报我们能发现,自2020年以来,虽然海外业务营收增速有所放缓,但此前一直保持增长态势。2023年相比2022年,海外业务同比增长70.29%。但今年上半年海外业务增速直接跌落到-24.77%。对宁德时代而言,也是一个危险的信号。

因此,曾毓群曾在今年5月发布的“2024年总裁办1号文件”中表示,“谁到海外,谁就是宁德时代的英雄”,公司将全面加速海外市场的拓展与布局。

并且就在最近,继在德国、匈牙利投资建厂后,宁德时代又现欧洲建厂大动作,牵手汽车制造商Stellantis投资超40亿欧元建设西班牙动力电池工厂。

有分析人士认为,宁德时代此举是想通过“A+H”方式,可以使公司充分利用国际和国内两个资本市场的优势,拓展公司的后续融资渠道及方式,有助引进国际策略性投资者,提升国际知名度与声誉。

不过,宁德时代的赴港二次上市还面临诸多不确定因素。监管方面,需顺利通过港交所及相关监管机构审批;市场情绪上,若全球经济形势波动,投资者对新能源行业信心受挫,可能影响股票发行价格与认购热情。$宁德时代(SZ300750)$

本文作者可以追加内容哦 !