开门见山,先放结论:我劝你最好读完全文。

2025年全球锂资源供给变化趋势

澳洲矿企迫于现金流压力出现了显著的资本开支倒退(减产、关停),其他区域来不及刹车的在建项目继续释放产能(这无关挖矿成本),能及时收手的远期项目资本开支润的很快(延期、暂停)。

挖矿成本显著低于市场价格的区域,仍然可以扩张,2025年青海盐湖尤为显著,一般情况下新矿成本较高,澳洲老矿已经预演了部分新投产项目面临的运营困境,投产即亏损,债务吸干现金流。

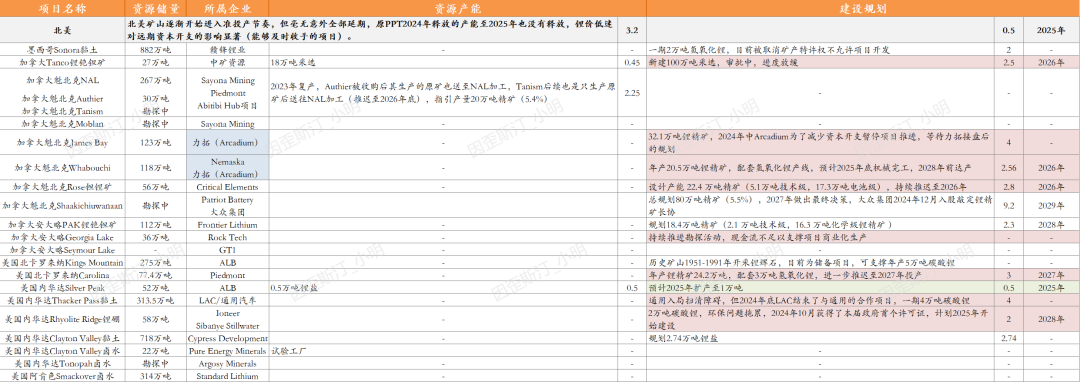

此外,力拓计划以67亿美元收购阿卡迪姆锂业跃居世界顶级锂矿商之一,Allkem和Livent两大矿商合并的阿卡迪姆锂业才短短一年现金流就烧不动了,旗下项目多数延期。此项收购预计2025年中完成,铁矿巨头力拓或将给这些项目充值推动产能在远期加速释放。

在给出2025年锂资源供给数字之前,先细致的逛一下全球锂资源项目,体会困境中各矿区挖矿节奏的变化。

食用说明:图表主要看涂域,绿块为2024年顺利投产项目和2025年预期投产项目,红块为延期投产和关停减产项目,列出的数字均为建设产能,考虑到投产时间、调试爬坡以及产能利用率等问题,实际产量远远远低于产能,数字相关的问题随后集中处理分析。

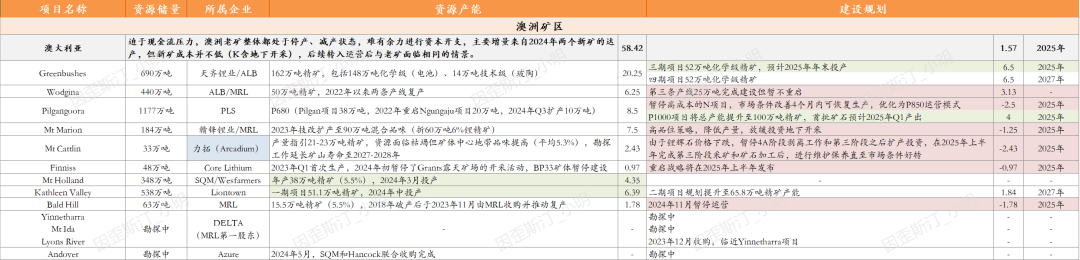

澳洲矿区

先讲个真实的段子来反映澳洲矿山运营的困境,2023年11月MRL收购了2018年破产的Bald Hill项目,并快速推动其复产,2024年11月MRL宣布该矿山暂停运营(MRL财务压力较大)。

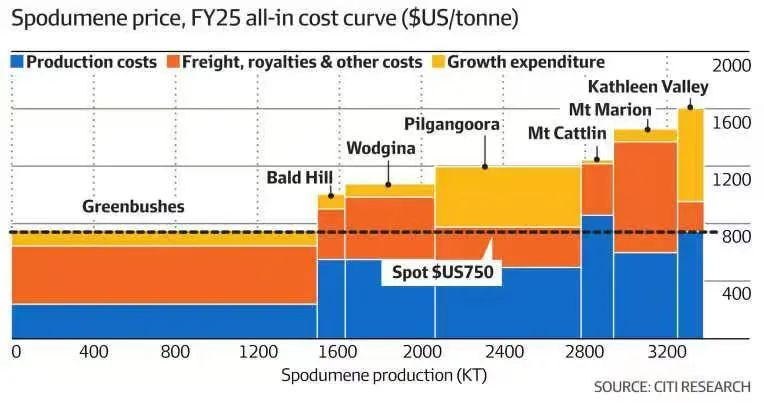

雅宝和MRL的Wodgina项目产线建完但不启用;Pilbara关停高成本的项目置换扩产低成本的项目;赣锋和MRL的Marion转向高品位策略,降低产量并放缓投资地下开采;阿卡迪姆的Cattlin关停;Finniss作为澳洲首个投产的绿地项目,首次生产到停产不足一年。以上,在产项目全部波及,矿企现金流压力带来了澳大利亚产能的负增长。

现在,压力给到2024年两个新投产的矿山,SQM的Mt Holland成本水平尚可,Liontown的Kathleen Valley项目由于采用地下开采成本偏高,现金流可能苟不住,面临老矿相似的运营困境,此前雅宝收购该项目被狙击,后续也许还要寻觅其他矿商再卖一下。

澳洲矿企面临的情况是普遍的,其他地区凡是成本曲线打不过澳洲老矿的,因为统计口径问题,可能只是没说的这么明白而已。

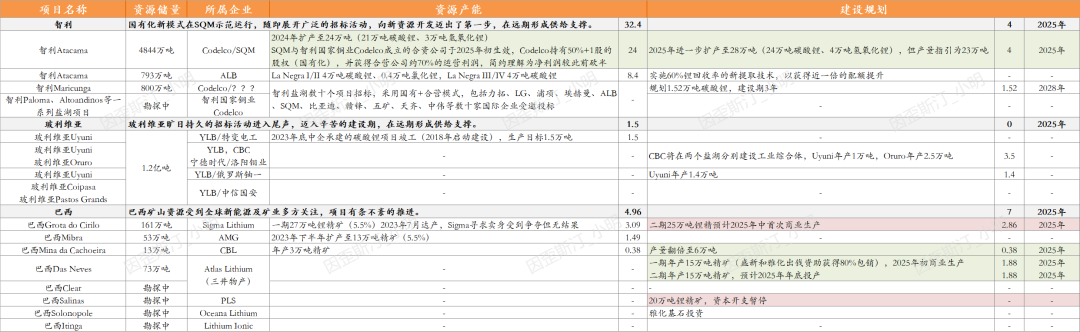

南美矿区

阿根廷盐湖经历了各种延期和漫长的产能爬坡(12-18个月),终于形成了规模,尽管资源品味算得上优质,但新矿成本依然较高,一个典型的案例便是紫金矿业的3Q盐湖,2023年底试车之后就没有然后了,诸多原因之一就是成本。

2024年下半年,浦项制铁的Sal de Oro盐湖和埃赫曼的Centenario-Ratones盐湖完工,令人奇怪的是青山集团帮埃赫曼建好之后就转让权益跑路了;阿卡迪姆持续顺延了其在阿根廷的两个盐湖项目,等待力拓接手后再看规划;阿根廷2025年的增量供给除了不一定启动的3Q盐湖,还有赣锋锂业2024年底试生产的Mariana项目,整体来讲阿根廷供给在2025年已经开始断档了。

此外,2025年阿根廷锂业(LAAC,原LAC)计划从加拿大迁至瑞士,其合作伙伴赣锋锂业承诺三年内不收购公司控制权,有点此地无银了,二者控制了阿根廷远期约三分之一的产能。

SQM与智利国家铜业Codelco成立的合资公司于2025年初生效,Codelco持有50%+1股的股权(国有化),并获得合营公司约70%的运营利润,简约理解为SQM净利润较此前砍半。基于成本世界领先的Atacama盐湖,SQM在2025年进一步扩产4万吨达到28万吨(21+3→24+4),但产量指引仍为23万吨。

智利国有化新模式在SQM示范运行,随即展开广泛的招标活动,数十个项目采用国有+合营模式招标,包括力拓、LG、浦项、埃赫曼、雅宝、SQM、比亚迪、赣锋、五矿、天齐、中伟等数十家国际企业受邀投标,在远一点的远期形成供给支撑。玻利维亚则刚刚结束了为期两年的招标活动,规模较此前报道有所下降,同样在远期形成供给。

巴西矿山优质的资源和独特的位置,受到美洲、欧洲以及中国企业的追捧,勘探储备项目都在有条不紊的推进。

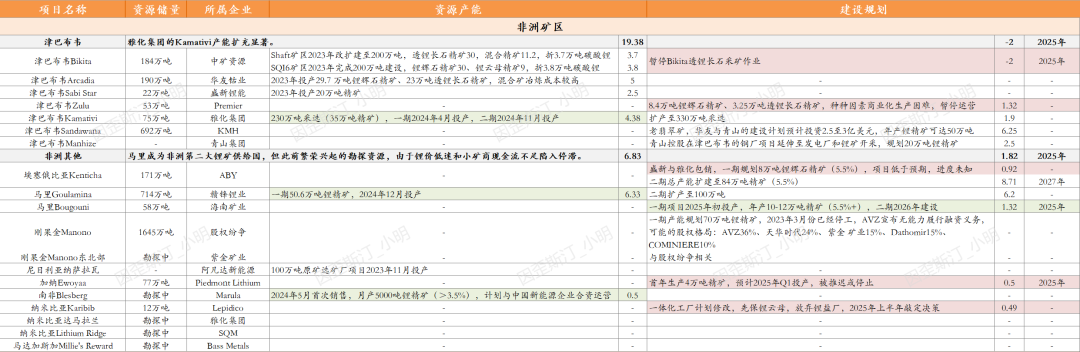

非洲矿区

作为非洲首要锂矿供给国,津巴布韦主要产能扩张来自雅化集团的Kamativi项目,两期建设均在2024年顺利投产。由于透锂长石盈利能力低且产线分离,中矿资源暂停了Bikita透锂长石采矿作业,但华友钴业的Arcadia混合矿无法以此降本。

随着赣锋锂业世界级矿山Goulamina投产,马里晋升为非洲第二大锂矿供给国,2025年初海南矿业的Bougouni项目也将投产。但非洲的资源开发有点冰火两重天,部分项目此前追求极致速度边勘边建遭遇反噬项目难产,许多小矿商由于现金流不足,导致繁荣兴起的勘探资源陷入停滞,查无此人,非洲供给也开始断档了。

中国矿区

中国2025年预期产能已经达到53.72万吨,大幅超越智利并将赶超澳大利亚,成为世界领先的锂资源供给国,与新能源地位相匹配。

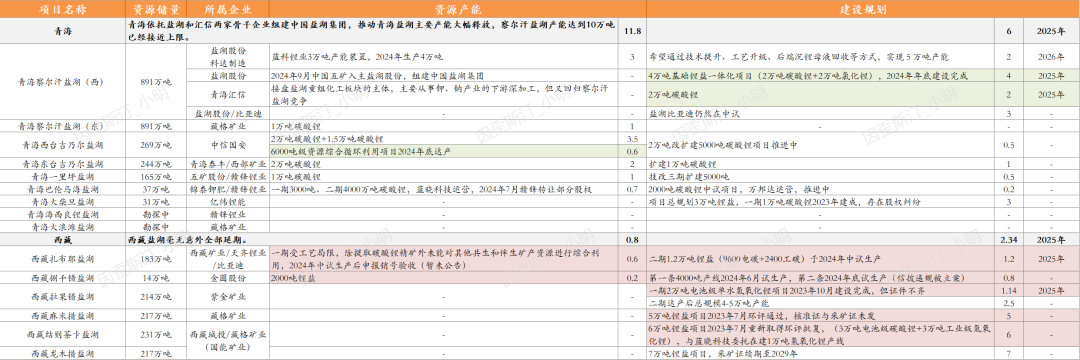

钾肥挥一挥衣袖,低成本的青海盐湖供给再上新台阶(抛开品质只谈成本),依托盐湖和汇信两家骨干企业组建中国盐湖集团,显著推动了青海盐湖产能释放,青海汇信作为接盘盐湖化工板块重组的主体,本应从事钾、钠产业的下游深加工,但新建2万吨产能,察尔汗盐湖产能达到10万吨已经接近上限,青海地区2025年大幅扩张后供给暂时断档。青海盐湖资源的扩张,会直接冲击广期所定价体系下的碳酸锂价格。

西藏盐湖由于环境问题,跑流程的时间非常非常非常长。

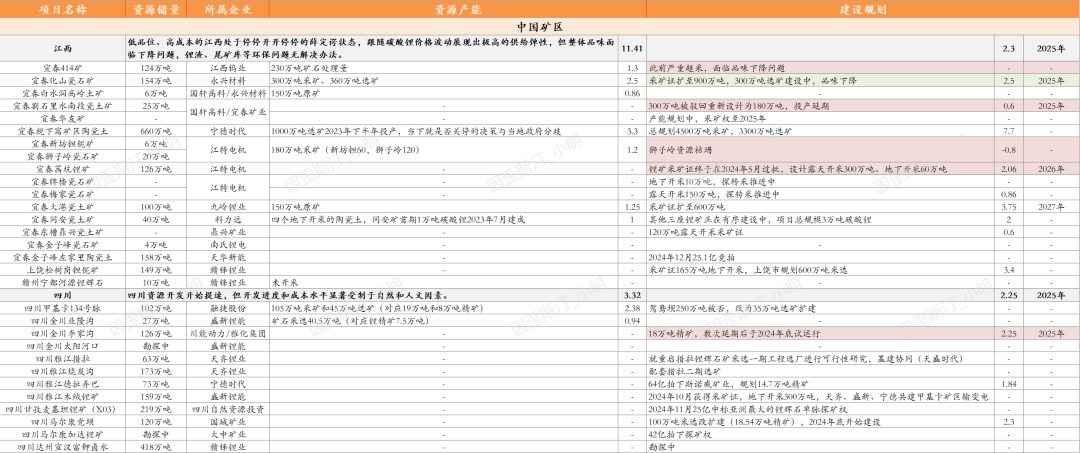

低品位、高成本的江西锂云母处于停停开开停停的薛定谔状态,跟随碳酸锂价格在较大的阈值内展现出极高的供给弹性,宁德时代亲身体验了矿企不是说关停就能关停。应当注意到,一些江西主力矿山出现品位下降乃至资源枯竭的问题,进一步推高整体成本,尽管锂价提升后扩产潜力还在,但锂渣、尾矿库等环保问题仍无解决办法。

湖南郴州作为下一个“锂都”,采用全产业链绑定入驻的模式,或在2025年释放供给;四川资源开发在上层引导上明显提速,但实际落地的开发进度和成本水平,显著受制于当地的自然和人文因素;内蒙资源主要由赣锋锂业通过一体化产业链的形式进行开发,速度较慢;新疆大红柳滩搞了很大规模的一体化项目,由于某些因素在溯源方面可能会排除在国际化新能源产业链外,但并不能将其供给排除掉。

北美矿区&欧洲矿区

欧美能及时收手的远期项目资本开支润的很快,毫无意外全部延期,并且不只是顺延一年,真想做事的,等待许可和糊弄环保的时间消耗大家都懂。

从锂资源供需变化,到碳酸锂与锂业股票价格变化

接下来,让我们聊聊具体数字。建成产能尽管不能直接参与到供需价格测算中,但能够直观体现未来PPT节奏和各区域发展趋势。

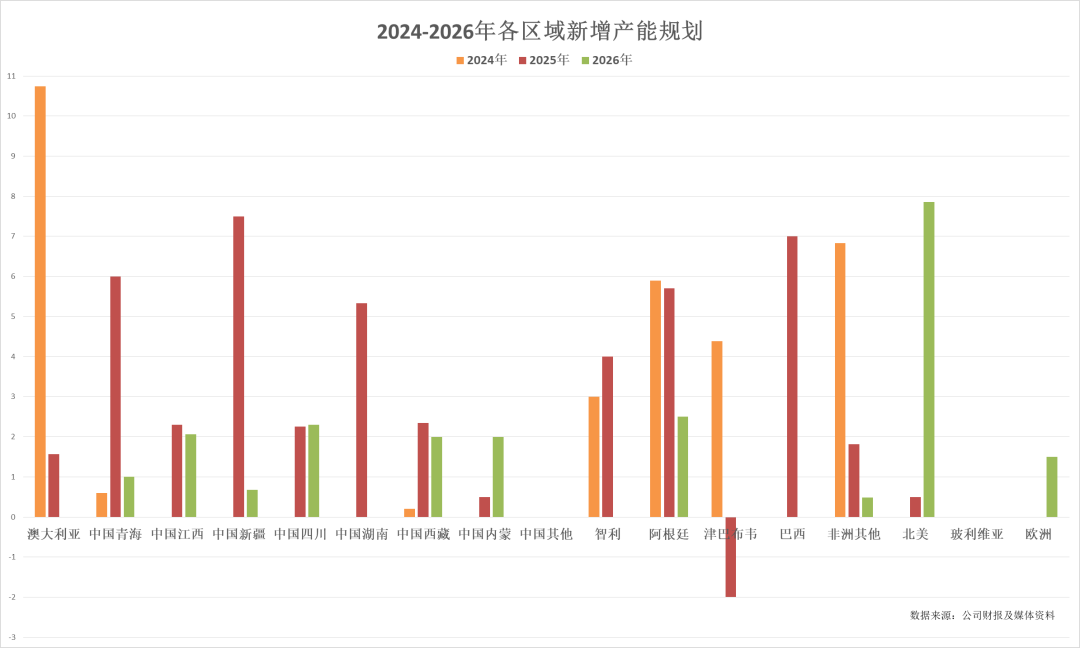

从2024-2026年各区域新增产能规划来看:2023年已建成产能139万吨,此前规划2024年新增产能88.3万吨(实际增31.7万吨),2024年实际已建成产能171万吨,预期2025年新增产能44.8万吨(增速26%),推断2026年规划新增产能进一步下降至22.4万吨(增速10%),且其中很大一部分来自欧美的虚拟规划。

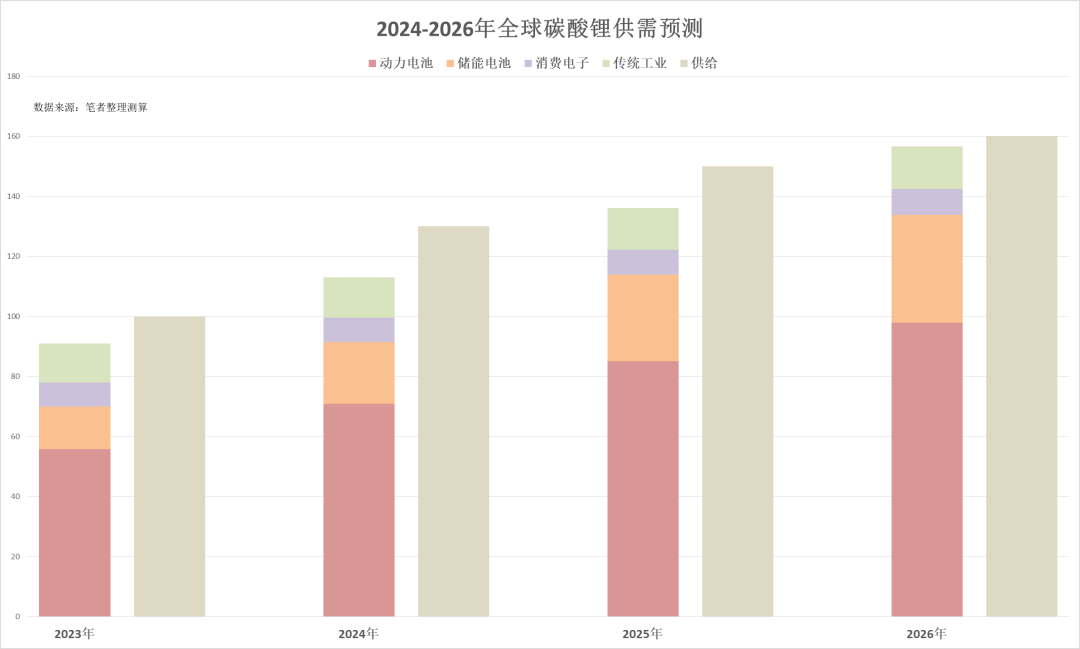

2026年锂资源供给规划几乎断档,这就是资本开支倒退对远期供给的影响。再看实际产量,综合考虑项目投产时间、调试爬坡、产能利用率等因素,笔者通过非常粗略的精细计算——2025年实际产量增量约为20万吨,总产量达到150万吨,2023年和2024年的产量数据约为100万吨和130万吨。(由于锂回收还未形成规模,暂时归类在扰动项中,2025年车检将开启新能源电池检测,回收终需要车企牵头来做体系)

供给聊到这,不能说是详尽,最起码是算无遗策了,接下来就是紧张刺激的需求拍数字,这次不絮叨基本面了,直接上计算器:

假设全球消费电子以及玻陶、润滑脂、医药等传统工业需求量稳定且保持3%的增速,动力电池按照三元铁锂三七开,需求数字主要是拍新能源汽车和储能的增速。2023年,全球锂离子电池总体出货量1202.6GWh(动力电池865.2+储能电池224.2+消费电子113.2),传统工业需求量约为13万吨,对应全球碳酸锂需求量约为91万吨,2024年对应全球碳酸锂需求量约为113万吨。

2025年假设全球新能源汽车增速20%,储能增速40%,对应全球碳酸锂需求量约为136万吨。不妨把2026年的数字也模糊的拍了,大约是157万吨。

敲黑板,你们最想看的在这里:

首先明确2025年全年维度并不能立刻扭转供给过剩的局面,但供需缺口减小的趋势是10000%确定的,基于淡旺季轮替和事件冲击(供给层面可能是关停减产,需求层面可能是打开欧美市场),可能局部短暂晋升为紧平衡状态,但只是昙花一现。碳酸锂价格不会出现大单边繁荣,更多可能是脉冲向上(10万)或者向下(7万),机会来自于波动而非趋势。

资本开支倒退的影响将在2026年及远期开始显现,预计2026年达成实质上的供需平衡,随后快速进入紧平衡及短缺状态。需要注意的是库存转移,过剩这两年是买方市场,表现为库存积压在上游锂业,并开套保空单苟命,当趋向紧平衡时,中下游企业将库存备货应对涨价,并开套保多单锁价(可能),该过程会迅速推高碳酸锂价格形成单边趋势(15-20万)。标志性事件可能是广期所开放品牌交割,顺应买方真实需求。

2025年碳酸锂价格仍然受制于供给过剩,但锂业股票在过去已经完完全全price in了一切黑暗,非常标准的困境反转时刻,潜在的运行剧本:跟随碳酸锂价格脉冲阶段的基本面昙花时刻上行,随后震荡回落,呈现底部逐渐抬高波动向上的状态,机会来自于波动更多一点,但也具备趋势(受大盘指数运行影响较大),尤其贵市场喜欢预判的资金实在太多了。

至此,2025年全球锂资源供给变化趋势,各区域挖矿节奏的变化,从供需变化看碳酸锂与锂业股票价格变化,矿工办,奉上。

$赣锋锂业(SZ002460)$ $宁德时代(SZ300750)$ $比亚迪(SZ002594)$

本文作者可以追加内容哦 !