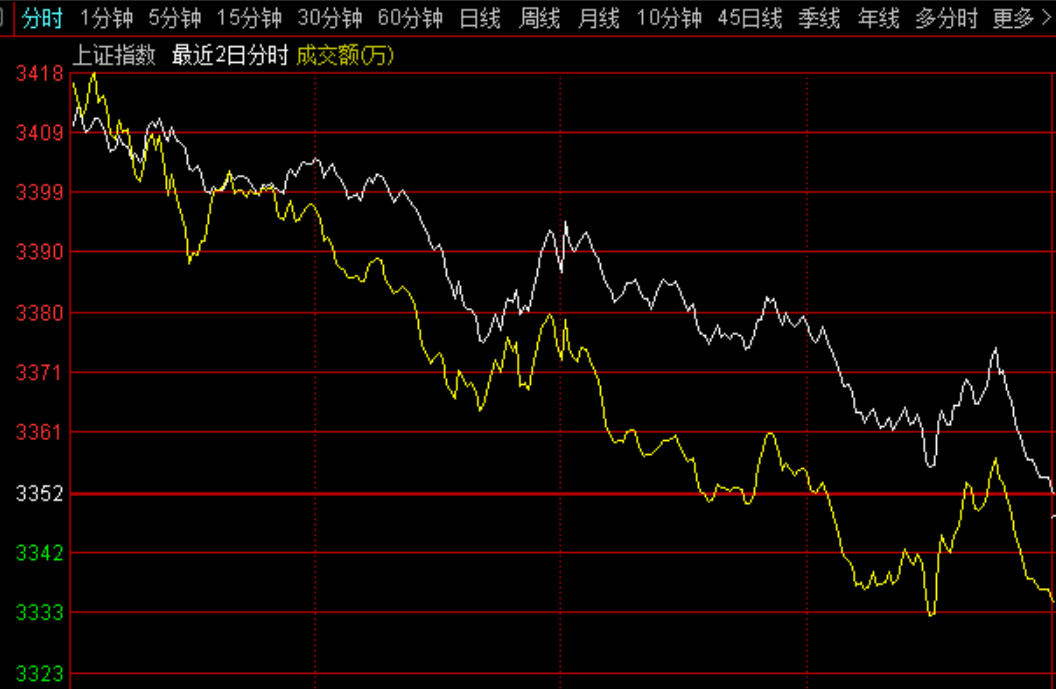

2024年最后一天是这样跌的!

2025年第一天是这样跌的!

历史总有其规律,这种规律包括时间和空间上的规律。

华尔街有一句名言叫做“太阳下没有新鲜事儿!”,即所有的走势在历史走势当中都有过相应的印证。

所以投资中最重要的事情是经历,经历够了,才能买得下去,卖得出手!

今天,我们根据历史经验做一个2025年的梳理和预判,网上有一幅月份炒作图,我们先搬过来借鉴下:

如果你能够严格遵守这幅图,赚钱概率就能够从0%提升到60%了。

1月

1月是农历年底,这时没有什么投资情绪。

资金参与意愿度也不是很高,机构资金通常在阳历的1月份是没有什么投资意愿的。

因为刚刚过去的12月才把业绩排名做完,3月又要开两会,未来形势还没有特别明朗。

所以一般情况下1月份都没有什么行情,这时以防守为主(比如红利+债券)。

但1月份一般有一些小的政策行情。

比如历年的中央一号文件,会炒一炒农林牧渔,种子相关的行业板块。

但是行情比较短,因为大资金和机构不会参与这种农业型没有成长型的板块。

2月

2月基本处于中国的农历年前后,资金参与程度就更低了。

这时仍然是以防守为主的。

不过2月份后期(农历新年后),会有一个农历年的红包行情。

这个红包行情可能主要炒消费、电影等。

因为这时年底各种电影数据,消费数据会出来,股市会趁机炒作一波。

3月

在2月底、3月初,就可以逐步布局3月的两会行情了。

这时就需要预判3月份的两会行情,今年主要推动的是哪些方向的政策落地。

3月份两会行情,主要就是炒作政策。

这个时候政策轮动会比较快;行情操作会提前布局,一般就根据头一年的中央经济工作会议进行布局。

比如我们预判2025年的两会行情,主要炒作的肯定是消费、旅游、半导体、机器人、低空经济这些板块。

如果在财政政策上发力更大的话,金融板块也有一波行情。

这时就需要全盘布局所有有可能性的板块。

因为市场热度起来,整个成交量上去,市场的资金增多,市场亏钱的概率会比较低,这个时候是适合激进的。

但是要记住,3月的行情是政策行情,不是行业基本面行情。

大家要去预判哪些行业是有基本面做支撑的?

没有业绩支撑的行业,整体都会在会议之后出现下跌。

当然这时也要看大盘位置,如果大盘和板块的位置都在高位,更要注意风险和减仓调整。

4月

4月行情主要炒作年报。

在3月就要预判,前一年中有哪些行业的数据是好转的,哪些行业的数据不行,有业绩支撑的板块会在这个阶段快速的轮动一遍。

市场没有整体行情,3月的会议后遗症又会伤一波韭菜。

这个时候市场参与的资金不是亢奋和积极的,所以没有整体行情。

因此,4月属于局部参与,不是全面参与。

5-6月

5月、6月一般不会有什么行情。

就看5月旅游数据能不能上去,如果可以,那么5月份可能有一波旅游和消费的小幅行情。

五穷六绝七翻身。

7-8月

7-8月其实主要看半年报的数据。

如果整体经济数据和半年报数据出现好转,8月会有一波小板块行情,结构性行情!

我们预判:

无论出于实际好转还是数据好转,25年都需要有一波好转数据的刺激,提振信心。

重点看房地产数据,金融数据和工业数据,所以估计8月份有一波房地产,基建和金融板块的机会。

同时,半年报上机器人、半导体等板块可能有实质性的利好,港股上可能有一波科技公司的半年报利好。

9-10月

9月、10月主要就、是金九银十的行情。

25年主要的热点肯定还是在消费和科技上。

所以重点还是要看机器人、半导体、低空经济明年的利好刺激和舆情情况,以及消费数据的延续性问题。

我估计消费在9-10的行情没有科技板块强。

传统的9-11月就是每年的全面第二波牛市行情,这个时候又要重点抓住了。

11月

11月大概率是延续9-10月的行情。

如果9-10月涨幅不是很猛,那么11月的延续性行情会多一些;

如果9-10月涨幅很猛,那么11月就小行情延续(像今年的情况)。

基本到11月,全年的行情就结束了。

12月

12月主要炒作中央经济工作会议,做26年的部署,会炒作一下金融和响应刺激的板块。

会议行情炒作完成后,就是红利和债券的行情,又要回到12月到次年2月的防守行情。

从上面的全盘梳理来看:

基本每年都是这么走的,只是每年的板块和大周期不同,所以炒作的主要板块不同。

因此我们要根据实际情况做出响应变化,不能刻舟求剑,需要根据经济周期和宏观方向进行调整,但是每年的节奏几乎没有变过:

整体上大行情2-3波,小行情几波,就结束了。

所以一年之中,大家不用很忙,就抓住主要机会,放弃次要机会,基本就可以赚钱了。

以上就是我们根据多年投资经验总结的战略规划,不一定全对,但却很有必要。

因为一位哲人说过,“一个错误的战略总好过没有战略”!

我现在在关注的产品$国开ETF(SZ159650)$:

11月29日,市场利率定价自律机制公众号发布了《关于优化非银同业存款利率自律管理的倡议》和《关于在存款服务协议中引入“利率调整兜底条款”的自律倡议》,将非银同业活期存款利率纳入自律管理,规范非银同业定期存款提前支取的定价行为。

定价规范对现金类产品影响甚大。现金管理类理财及货币基金监管规定基本一致,投资流动性受限资产不能超过产品资产净值的10%。本次规范后,非银同业定期存款皆为流动性受限资产,现金类产品投资比例不能超10%,且非银同业活期存款利率预计将全面下降至1.5%及以下,带动货币市场资产收益率显著下行。货币基金费前收益率降幅或达30BP,降费压力上升。

货币收益下滑或将推动债基资产进一步受资金追捧。国开ETF跟踪0-3国开行债券指数,可以说是货币plus,准备入手买一点做货币替代。

另一只是$中证A500指数ETF(SZ159357)$,A500指数成份股的2025年机构一致预期盈利增速高于上证50、沪深300,且估值水平处在历史相对低位;叠加超常规逆周期调节政策对市场风险偏好的抬升作用, 具备较好的配置价值 。且由于相比 沪深300指数 ,A500的样本数量更多、分布更广泛, 超额收益的挖掘潜力也更高 。

$上证指数(SH000001)$

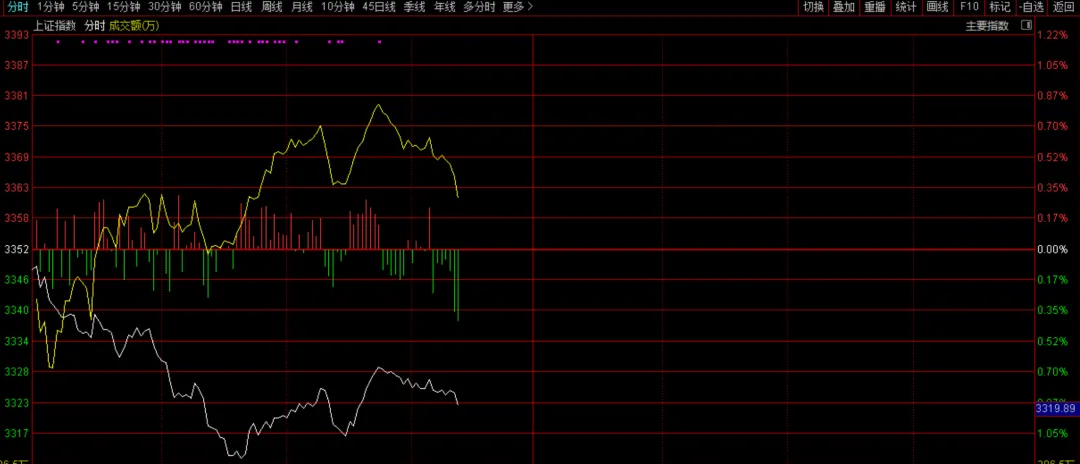

#沪指失守3300点,止盈信号还是抄底机会?##2025年来了,A股能否开门红?#

本文作者可以追加内容哦 !