.事件背景与华泰观点。

华泰证券研究院29号发了一篇文章,意在通过测算融资资金的建仓节奏,推算平仓压力位。由于文章里给出的点位3150-3200点非常接近周五收盘的3211点。所以突然文章火了起来,以下是原文:

“但本轮杠杆资金平仓风险可控,重现年初流动性风险的概率较低:1)2024年9月底至今,融资资金大幅流入近5077亿,假设平均杠杆率为1.5x,平仓线为130%,对应当前上证指数平仓压力集中在3150-3200,平仓线尚未触发;2)本轮杠杆水平低于年初,且彼时还有雪球和量化的压力。”

我估计作者计算上证平仓点位的过程是:用130%÷150%X3674=3184点,然后折算一个区间3150-3200点。

.杠杆与平仓线的误区分析

如果真是这样的话,这里面的计算过程就有待商榷了。

1、概念有错误。杠杆率和平仓线是两个不同的概念。杠杆率=(本金+负债)/本金,而平仓线(对应维持担保比例)=(本金+负债)/负债。为了方便理解,这里的公式先不考虑融券业务。

如果是本金100万,负债50万,那杠杆率就是上面说的150%;但此时维持担保比例是300%。假设要跌到130%的平仓线,则需要回调(300%-130%)/300%=56.7%才行。

2、第二,计算基数不能简单的用上证指数10月8号的最高点3674点,甚至用上证指数都不太合适。而是要精确到行业来讨论:本轮追涨行情中,1)散户集中追涨的板块是哪些?2)这些板块有没有可能是第一块倒下的多米诺骨牌?

.板块与个股的强平风险探讨

经常看文章的股友都知道,问题1)的答案是券商、半导体、软件。对应 $券商ETF基金(SH515010)$ 、 $芯片ETF(SZ159995)$ 、$数据ETF(516000)。

如果按照比较激进的假设:本金100万,负债80万,杠杆率就=1.8,维保比例=225%,在这种情况下,触发强平需要股价下跌约42%。

那么看看我们对券商板块的跟踪,$券商ETF基金(515010)高点以来最大跌幅26%。但像西部证券这样的,期间跌幅36%的,就比较危险了。

后市展望与建议:

基于以上数据分析,总结下当前市场状况:

1、整体风险:平仓压力并不是集中在上证指数3150-3200点,而是更靠下一些。

2、板块风险:部分散户集中追涨的板块(如券商、半导体、软件)已接近强平区间,需特别警惕。

3、止损效应:散户往往会提前于平仓线止损,这可能导致风险逐步扩大,需关注板块内的持续抛压。

那么后市的风险有多大呢?

1、整体指数风险可控,部分板块和个股的下跌,引发多米诺骨牌效应的概率还较低(但前提是上面不要再来指导和干预,让市场决定走势)。

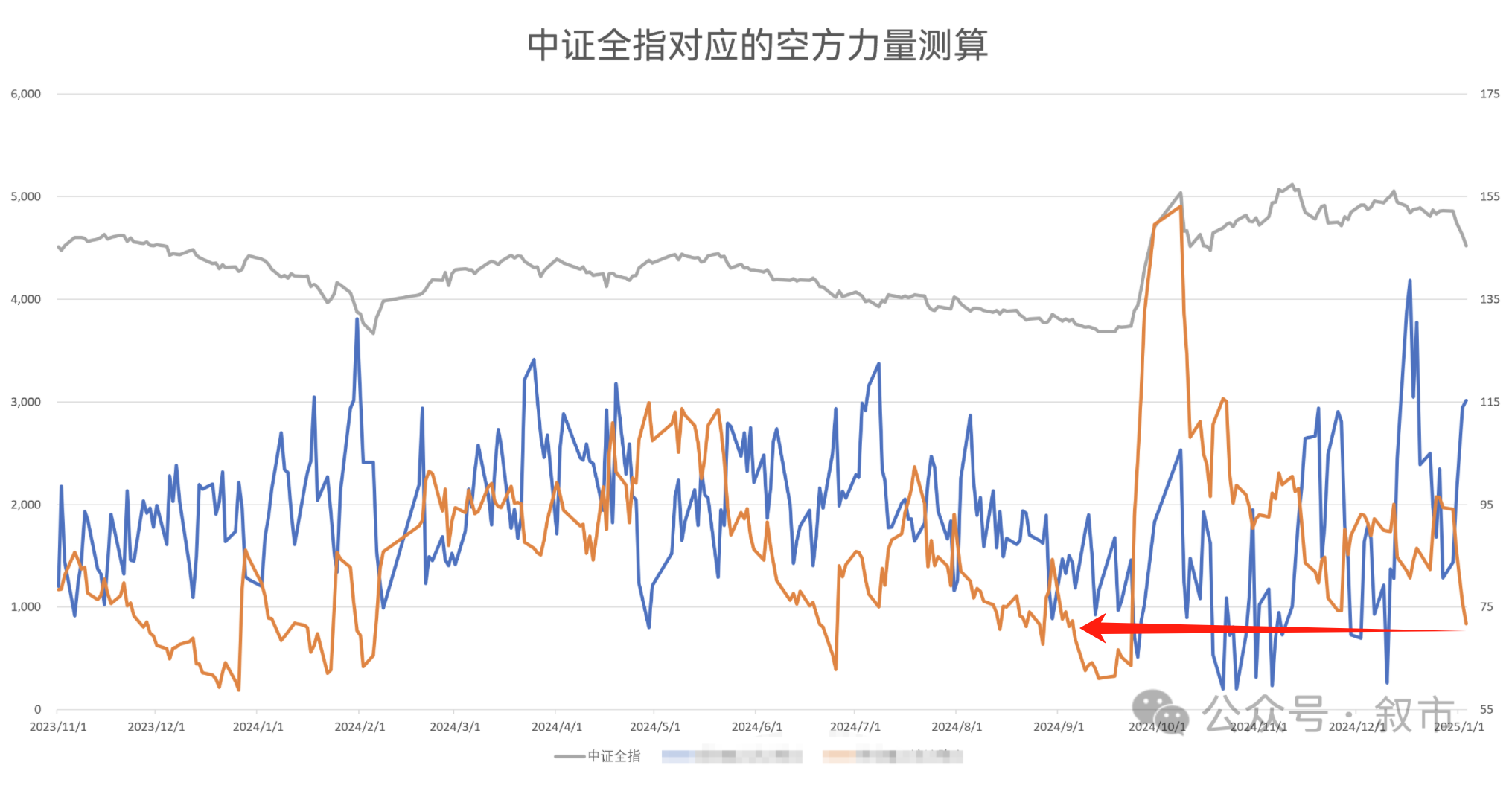

2、中证全指目前的空方力量,这几天在收缩,总体水平和8月持平(图中的黄线、红箭头),【目前】没有下死手。因此,以现在的数据看,下周再跌1-2天就会进入横盘企稳、进入第一级台阶。然后怎么走,则要看第一级台阶的数据而定。

如果第一级台阶横盘的时候,空方又开始布局下死手,那么就会下到第二级台阶,让融资盘持续放血触发更大规模的止损。第二台阶梯通常是最危险的阶段,但愿这样的情况不会发生。

当前市场,操作策略如下:

1、控制仓位:A股仓位建议维持原有的4-5成,避免重仓或满仓操作。

2、抄底节奏:保持耐心,分批布局,避免一次性大额补仓。

3 、重点观察:关注券商、半导体、软件板块的动态,特别是散户割肉引发的调整信号。

【感谢大家点赞关注,评论区交流。文中所涉个股和ETF仅作为文章案例,方便行情跳转和股吧收录,不作为买卖推荐。】

本文作者可以追加内容哦 !