进入击球区后,可以打1颗钉子(例如买1手或者1%仓位),持续观察。

主营业务

以重组胶原蛋白产品和抗HPV生物蛋白产品为核心的各类医疗器械、功能性护肤品的研发、生产及销售。

国际首次完成重组Ⅲ型人源化胶原蛋白冻干纤维产品上市,是首个可用于注射的重组人源化胶原蛋白原材料,完成了在重组胶原蛋白领域 0-1 的突破。

财务指标$锦波生物(SZ832982)$

市值185亿;PE(TTM)=25-30倍;PB=14倍;营收增速预计80%以上;毛利率92%;净利率52%;ROE44%;资产负债率28%。

典型的高毛利,高净利,高增速。

回答5个问题

1、为什么选择这个行业?

2024年,国内医美产业规模终端对应2700亿元上下。其中手术类和非手术类大概50-50。2017年,非手术类占比还在25%左右,到2024年提升至50%,每年提升接近4pct。预计未来还将提升。

轻医美(非手术类)包含光电类和注射类,预计注射类对应600亿的终端规模。

现在我们来看注射类的四大产品:玻尿酸、肉毒素、再生材料以及胶原蛋白。

玻尿酸

2024年,医美玻尿酸按照出厂价计算,市场空间预计100-110亿左右。2014-2018年复合增速33%,2018-2024年复合增速为20%左右,增速降档。我们观察爱美客的收入情况,2024年前三季度增速不到10%。预计未来几年,玻尿酸市场空间增速会小于10%,原因在于受到胶原蛋白的冲击。

另一方面,玻尿酸在医美行业的应用占比大概为60%左右,其他行业主要是骨科和眼科占比40%左右,未来行业内公司想要业绩增长,横向扩展将是一个不错选择。

肉毒素

2024年,医美肉毒素按照出厂价推算,市场空间比玻尿酸略低,预计90-100亿。事实上,美国注射类医美市场,肉毒素占据主导地位,占比超过80%(按照注射剂量算)。2018-2024年复合增速为18%,预计未来几年增速降档,与行业增速基本持平,13%左右。

胶原蛋白

2024年,医美胶原蛋白按照出厂价推算,市场空间估计在25亿上下,具体分为动物蛋白和重组蛋白。如果按照锦波生物的收入推算,重组蛋白预计市占率40%不到,同时从锦波生物的收入增速来看,行业增速不低,估计在80%以上。预估到2030年,重组胶原蛋白年复合增速为40%左右。

可以看出,从绝对量来看,玻尿酸和肉毒素目前居于主导地位,从发展前景来看,胶原蛋白未来增速较大,前景较大,且高毛利,高净利。

2、该企业在行业中的竞争优势在哪些地方?

目前胶原蛋白行业处于发展早期,尤其是重组胶原蛋白。国内重组胶原蛋白械字号产品,只有锦波生物一家。受益于重组胶原蛋白的垄断性地位,过去4年,锦波生物业绩实现超高速增长。

巨子生物的注射用重组胶原蛋白填充剂(受理号:CQZ2402149)属于“列入国家重点研发计划的医疗器械”,符合优先审批情形的项目,拟定予以优先审批,公示时间为2024年12月5日至12月12日。

进入优先通道到获批还有半年到一年左右,随着巨子生物入局,未来一段时间将是双寡头格局。巨子生物将拥有新增长点,锦波生物的垄断地位减弱。

综上,从未来市场空间增速来看,重组胶原蛋白最好,肉毒素次之,玻尿酸相对较差。

从格局来看,重组胶原蛋白最好(双寡头),其次玻尿酸,最后肉毒素。由于玻尿酸、肉毒素市场部空间增速放缓,并且相继有公司入局,竞争或许会加剧,但盈利能力仍会保持不错。

巨子重组胶原蛋白虽然即将入场,但其产品与锦波相比还有代差,有待市场进一步验证。锦波生物的优势仍然存在。

3、该公司的经营管理,公司治理如何?

创始人是行业专家:公司的创立源于创始人杨霞女士在山西医科大学教学科研中的一次发现。在从事肝移植技术研究时,杨霞注意到器官保存的难点主要在于胶原蛋白的添加。

这一发现引发了她的深入思考:如果能够人工合成胶原蛋白来替代昂贵且不溶于水的人类胶原蛋白,那将极大地降低器官保存和移植的成本,同时还有可能提高手术的成功率。正是这一想法促使杨霞在2008年创办了锦波生物,并开启了十余年的胶原蛋白攻关之旅。

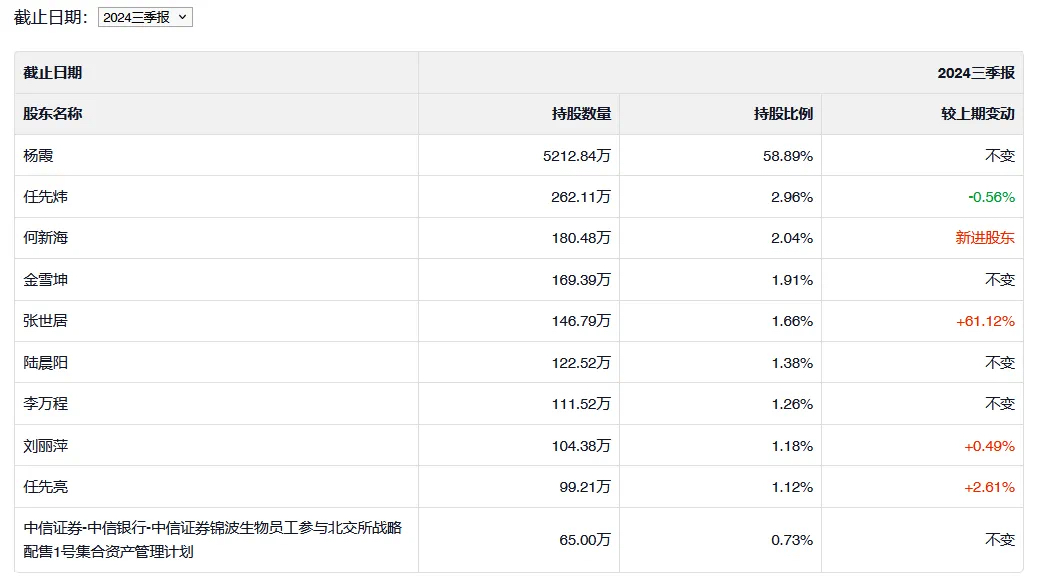

创始人持有58%的股权,公司股权结构稳定,且新进股东涌现。

积极分红,重视股东回报。2023年上市以来,公司在2023年半年度,2023年年度,2024年半年度均实施分红。充分尊重并回报小股东。

4、对该公司未来几年的业绩预测?

预计2024年实现营收超13亿元,净利润超7亿元。未来保持50%的复合增速。

5、对这类公司如何估值?及合理的市值倍数?

以毛利及净利率处于同档次的爱美客为例,市盈率在25倍以上,但爱美客业绩增长速度远低于锦波生物。港股巨子生物的市盈率也在20-25倍左右。受流动性影响,一般情况,市场给予港股的估值都偏低。因此,对于锦波生物,给予25-30倍的估值是安全的,2025年预计利润超10亿元,25-30倍PE,则市值250-300亿元。个人观点,不构成投资建议。

本文作者可以追加内容哦 !