一个月之内,两大股东相继披露减持计划,浙商银行怎么了?

近年来,浙商银行业绩稳增,其中收入增速放缓,而利润有所提速,然而,去年前三季度,公司收入增速有所改善,但利润增速则肉眼可见的放缓,且已经连续两个季度录得下滑,为何如此呢?

相比较于业绩,浙商银行行长在去年8月份上任后,火速辞职更加吸引投资者关注,目前行长仍然处于空缺状态。

接连遭遇减持

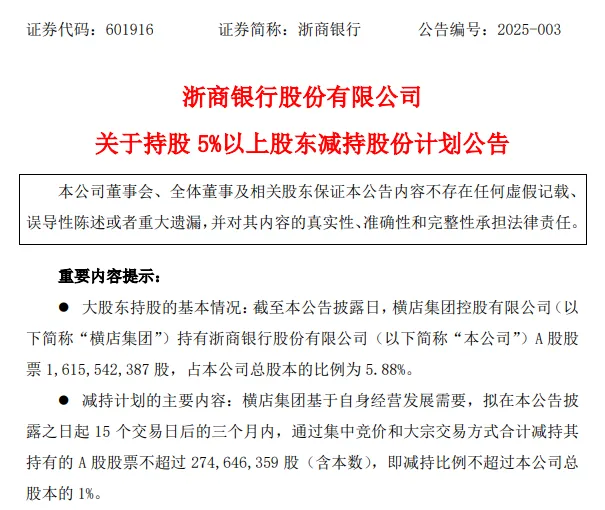

1月21日,浙商银行披露大股东减持计划公告。

根据公告,横店集团控股有限公司基于自身经营发展需要,拟在未来三个月内,通过集中竞价和大宗交易方式合计减持公司股份不超过2.75亿股(含),即不超过公司总股本的1%。

截至公告日,横店集团持有浙商银行16.16亿股,占总股本的比例为5.88%,是公司第三大股东。

事实上,横店集团的历史颇为悠久,创立于1975年,年营收近千亿元,主要从事电气电子、医药健康、影视文旅、现代服务等四大产业产品的研发、生产、销售与服务,业务遍及150多个国家和地区。

另外,横店集团成员企业众多,其中包括多家上市公司,例如电气电子领域的横店东磁、得邦照明、英洛华,医药健康领域的普洛药业,影视文旅领域的横店影视,现代服务领域的南华期货等等。

可以说横店集团是巨头中的巨头,现任董事长、总裁是徐永安,至于本次减持浙商银行的资金会流向哪个领域,估计也只有自身才能知晓了。

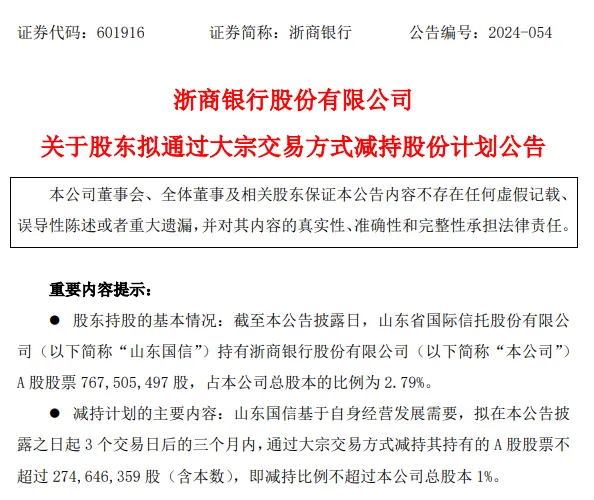

需要指出的是,浙商银行在上个月,即去年12月24日也曾有股东披露减持计划,山东省国际信托股份有限公司拟通过大宗交易方式减持公司股份不超过2.75亿股,即不超过总股本的1%,原因仍然是基于自身经营发展需要。

据短平快解读了解,山东国信持股数量为7.68亿股,持股比例2.79%,本次拟减持比例显然并不低。

据wind数据,股份制银行股票近一年涨幅的中位值是40.64%,大多数银行的涨幅在40%以上,而中信银行、民生银行、浙商银行的涨幅排在倒数,分别为26.62%、21.68%、18.29%。

为何浙商银行的股价涨幅最低?市场估值错误?还是什么原因呢?

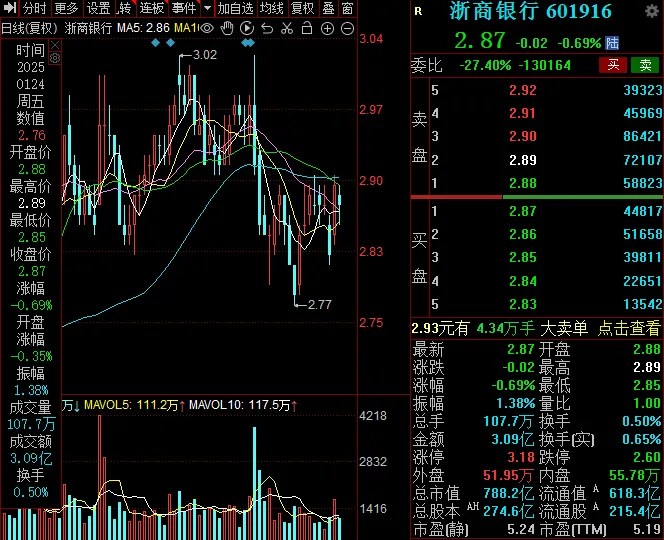

细分来看,浙商银行上一轮股价涨幅始于2023年10月,彼时股价低点为2.3元/股(前复权,下同),此后股价一路上升,高点至3.22元/股,涨幅约四成,表现尚可。

截至1月24日收盘,公司股价为2.87元/股,较高点跌幅超10%,总市值788.2亿元,TTM市盈率5.2,在42家银行排在36名,估值不算太高。

以最新股价测算,横店集团、山东国信拟减持股份对应的市值约为5亿元,最终减持套现多少,仍有待时间验证。

净利放缓,行长空缺

浙商银行是十二家全国性股份制商业银行之一,于2004年8月18日正式开业,总部设在浙江杭州,系全国第13家“A+H”上市银行。截至2024年中报,公司在全国22个省市和香港特别行政区设立了350家营业分支机构,包括72家分行、2家分级专营机构及276家支行。

近年来,浙商银行的业绩总体保持增长态势。

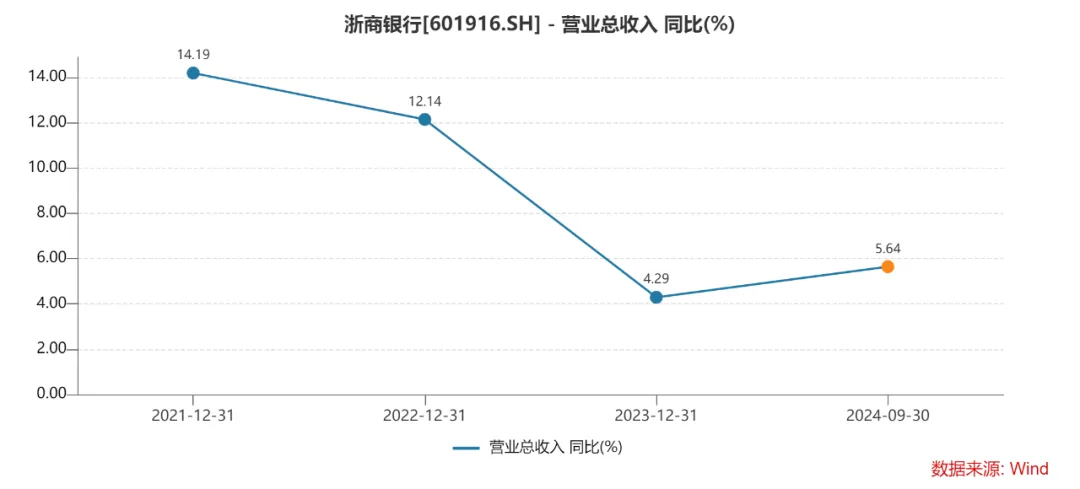

据短平快解读了解,2021年至2023年,公司实现的营业收入分别为544.71亿元、610.85亿元、637.04亿元,同比分别增长14.19%、12.14%、4.29%,总体有所放缓;

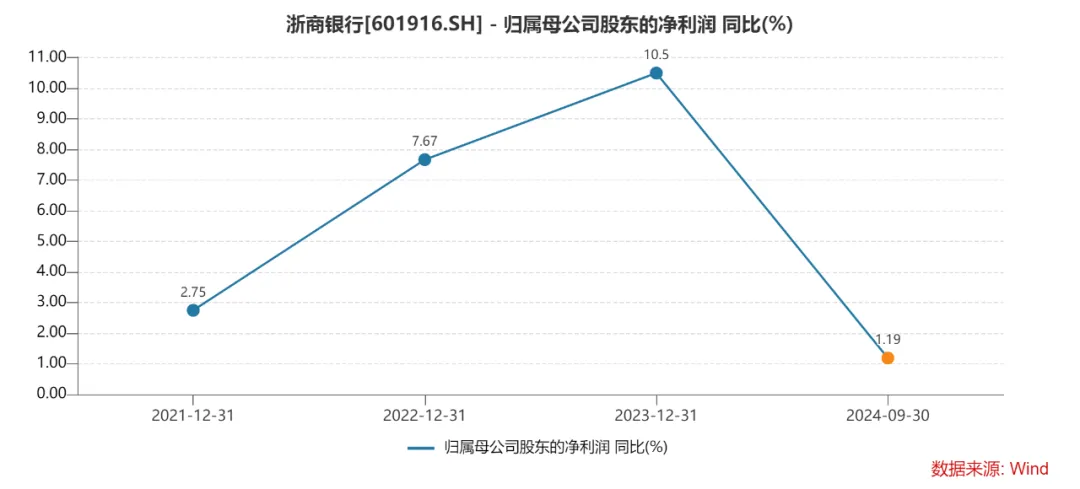

同期归母净利润分别为126.48亿元、136.18亿元、150.48亿元,同比分别增长2.75%、7.67%、10.5%,表现优于收入。

2024年前三季度,浙商银行实现营业收入524.91亿元,同比增长5.64%,增速略微有所上升。各个季度实现的收入分别为184.07亿元、168.72亿元、172.12亿元,同比分别增长16.65%、-3.3%、4.55%,存在较大波动。

不同于收入增速上升,利润端一改此前良好增长态势,反而有所放缓。

公司去年前三季度的归母净利润为129.05亿元,同比仅增长1.19%;各个季度分别为59.13亿元、20.86亿元、49.06亿元,其中Q1同比增长5.12%,而Q2、Q3同比分别下滑1.51%、2.08%。

为何会出现这种情况呢?一个重要因素是贷款质量引发的损失。

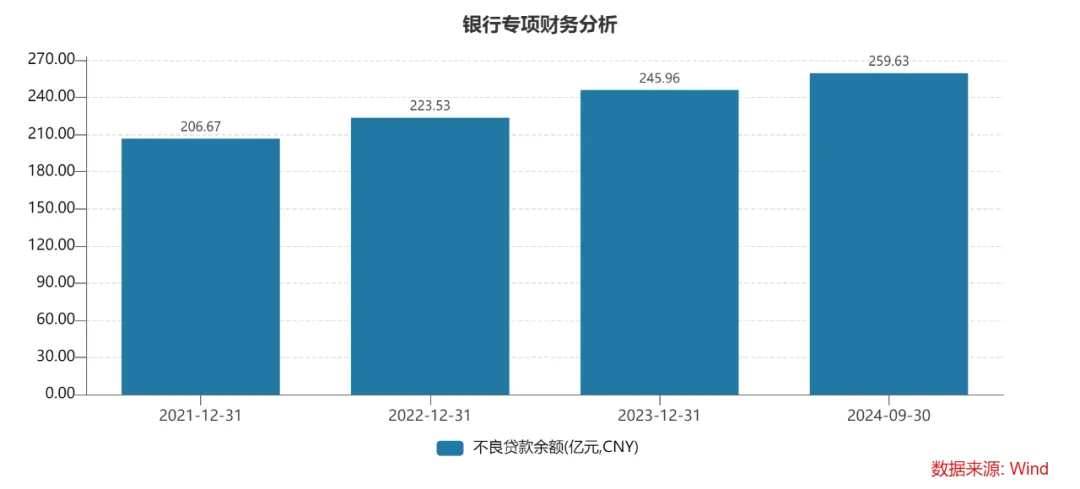

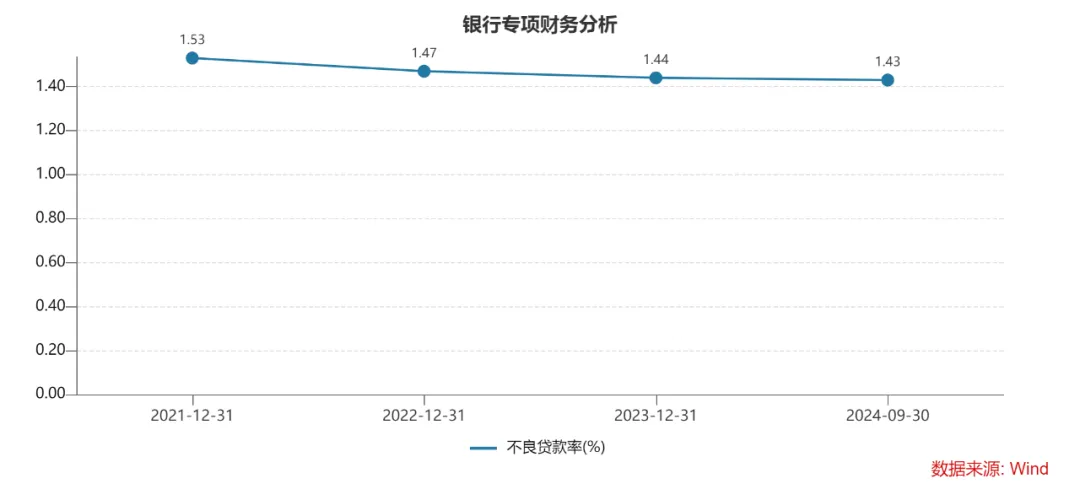

2021年至2024年前三季度,浙商银行的不良贷款率不断下滑,分别为1.53%、1.47%、1.44%、1.43%,累计下滑0.1个百分点。不过,公司的不良贷款则呈现增长态势,分别为206.67亿元、223.53亿元、245.96亿元、259.63亿元,累计增加近53亿元。

虽然公司不良贷款率持续下滑,但仍然排在众多股份行前面,以去年前三季度为例,华夏银行、民生银行分别为1.61%、1.48%,紧随其后的就是浙商银行,而招商银行最低,仅为0.94%,不到1%。

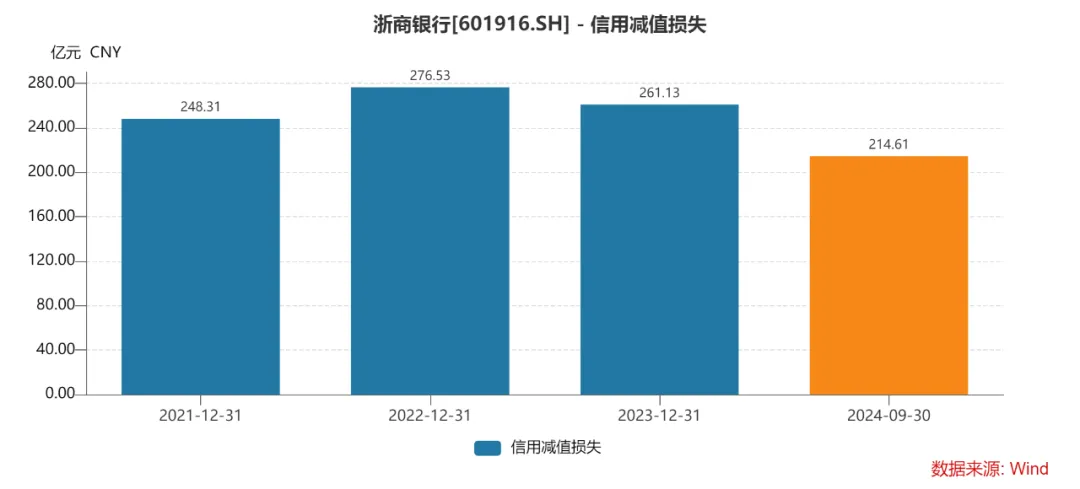

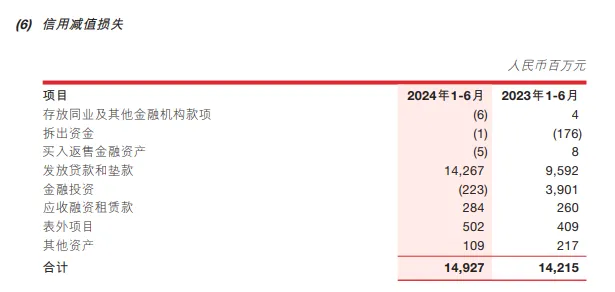

与不良贷款稳增成正比的是,同期的信用减值损失总体呈现增长态势,分别为248.31亿元、276.53亿元、261.13亿元、214.61亿元,其中去年前三季度同比增长7.45%,远超同期收入、利润增速,直接侵蚀了企业利润。

根据中报,公司发放贷款和垫款的信用减值损失高达142.67亿元,同比增长46.75亿元,增幅48.74%。

浙商银行去年前三季度的业务及管理费为146.43元,同比增加10.77亿元,增幅7.94%,公司中报称主要是本集团加大对战略重点和金融科技的投入所致。

另外,其他业务成本为3.53亿元,同比增加2.09亿元,增幅145.14%,不过公司对此并没有进行解释说明。

业绩之外,浙商银行还面临着其他烦恼。

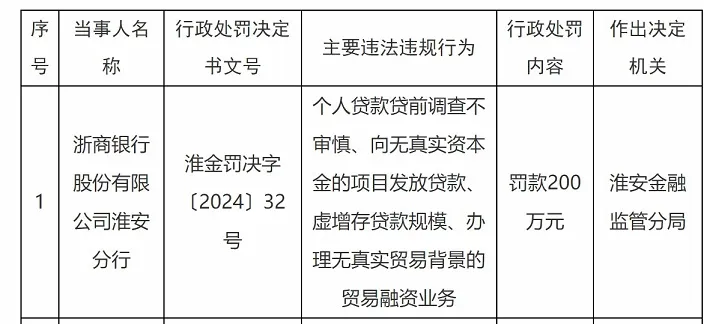

罚单不断,内控需加强。在过去的一年中,浙商银行及其分支行频频领罚单,8月至12月都被处罚,例如在11月,西安南二环支行因贷款管理不审慎,被罚款35万元;12月,淮安分行因存在“个人贷款贷前调查不审慎、向无真实资本金的项目发放贷款、虚增存贷款规模、办理无真实贸易背景的贸易融资业务”等违法违规行为等罚款200万元

行长火速辞职。2024年8月9日,浙商银行第七届董事会聘任张荣森为行长,当月18日,张荣森因个人原因辞任执行董事、行长职务,公司召开董事会临时会议,决定由陆建强董事长代为履行行长职责,行长人选至今空缺,市场众说纷纭。

浙商银行的当务之急是尽快确认新一任行长人选,才能稳定内部军心,更好地聚焦于业务,寻求摆脱业绩增速放缓的难题。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)

本文作者可以追加内容哦 !