新的AI风向标,出现了!

英伟达2025年GTC大会将在3月17日-21日举行,届时将发布新的产品和技术路线,行业格局或将因此重塑。

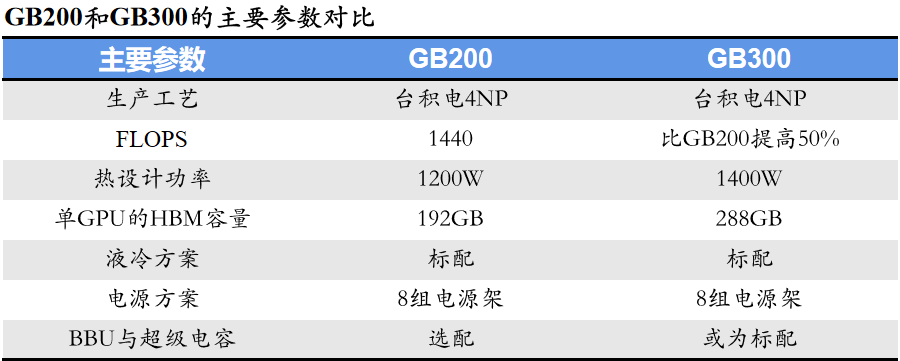

去年的GTC大会上,英伟达公布了AI芯片GB200、液冷散热和高速铜缆互联方案。

$英维克(SZ002837)$

这才使得中科曙光、英维克、沃尔核材、神宇股份等液冷和铜缆供应商借此崭露头角。

$麦格米特(SZ002851)$

#周度策略#$#强势机会#

那么,2025GTC英伟达又会带来什么呢?

据悉,这次大会主要围绕算力硬件的功率与速率升级展开。

英伟达预计将推出新一代AI芯片GB300、CPO交换机以及NVL288机柜方案等。

其中,GB300性能相比GB200将大幅提升,CPO交换机新品将支持超过100Tbps的信号传输速率,而NVL288机柜则有可能采用其新一代Rubin架构。

那么,这些产品将带来哪些增量需求呢?

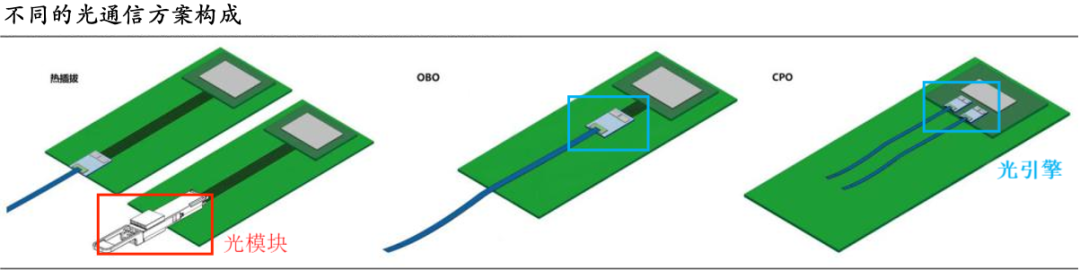

第一,光引擎。

CPO技术的核心是将光模块与交换机的芯片封装在一起,通过缩减物理距离来提升传输速率,所以才叫光电共封装。

此次,英伟达自研的CPO交换机内部预计包含36个3.2T硅光模块。这将使得对硅光模块的使用量大幅上升。

不过,需要注意的是,这些光模块实际上属于高度集成化的光引擎,而不是传统的可插拔光模块。

之前,中际旭创、新易盛等厂商供应于数据中心的高速光模块主要就是可插拔光模块。

而国内光引擎相关生产商包括天孚通信、光迅科技等,中际旭创、新易盛等也在积极开发CPO产品。

第二,高密度PCB。

英伟达GB200芯片在使用过程中多次出现稳定性差、过热等问题,其GB300芯片大概率会针对这些问题进行调整。

其中一个行之有效的解决方案是采用高密度PCB来缓解线缆太多的问题,有可能被采用。

因而沪电股份、胜宏科技、景旺电子、生益科技等具备相关产品生产能力,尤其又处于英伟达供应链中的厂商有望受益。

$英伟达(NASDAQ|NVDA)$ #英伟达AI盛会GTC将至,如何影响市场?#

第三,超级电容。

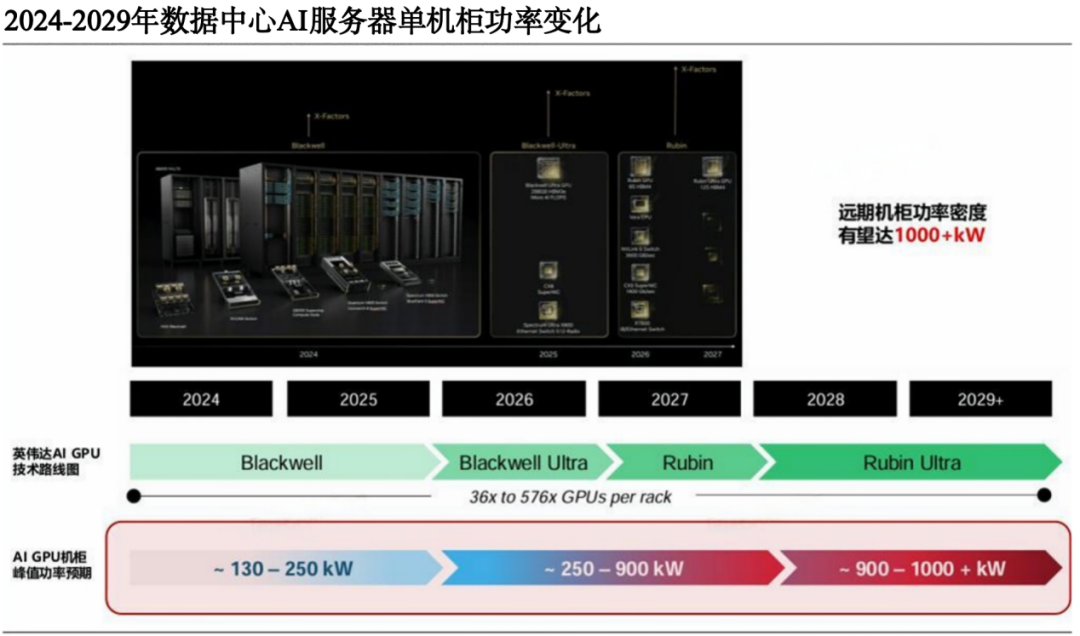

现如今,AI大模型持续更新迭代的背后,是对算力的无限“饥渴”,而芯片等硬件配置更高的同时,必然驱动服务器功率上升。

例如,2023年全球数据中心单机柜平均功率高达20.5kW,英伟达GB200 NVL72机柜功率已经超过120kW

据预测,到2029年AI服务器机柜功率有可能达到1000kW以上。

而这容易又会给数据中心带来峰值功率问题,进而导致GPU性能削减20%-30%以及电力系统故障。

超级电容是可以快速充放电的储能元器件,可以很好地解决这个问题。

并且,全球最大的电源供应器制造商——台达,公开了2025年GTC的产品内容前瞻,其中包括使用了锂离子超级电容的电源产品。

这意味着锂离子超级电容有可成为数据中心的标配之一,需求量将随之上升。国内电容厂商江海股份、风华高科等均有相关布局。

第四,液冷散热。

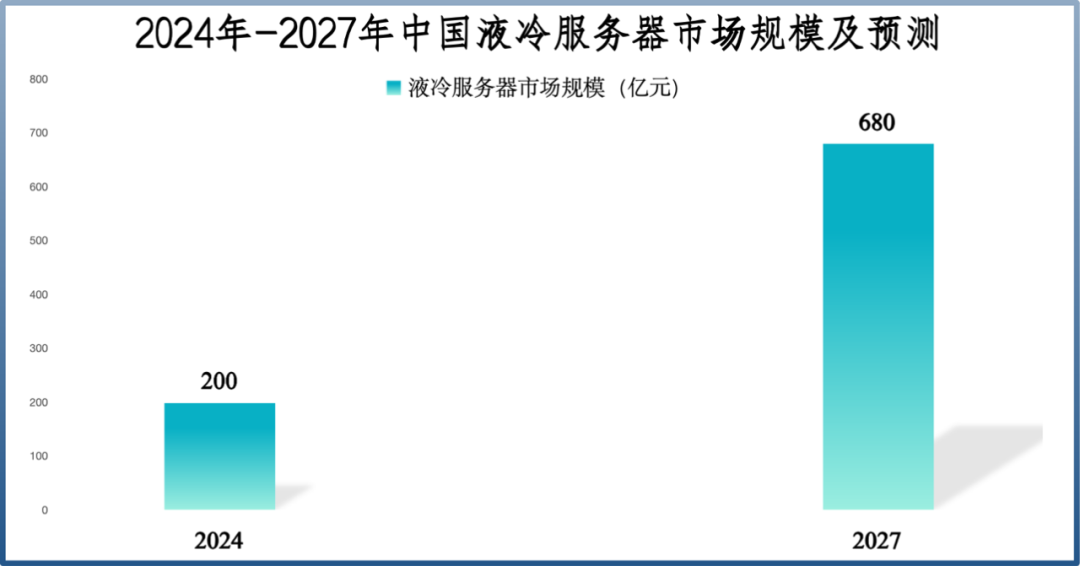

而与上述三种潜在的增量需求相比,液冷散热虽然不是个新兴产品,但却是确定性最强的。

从上面的对比中我们可以看到,GB300芯片的TDP(热设计功率)预计从GB200的1200W提高至1400W,意味着散热要求更高。

芯片的风冷散热极限在200w-300w之间,显然远低于英伟达的芯片功率,因此GB300系列服务器有望全面采用液冷散热方案。

同时,液冷散热也是全球服务器散热的主要趋势。据预测,我国液冷服务器市场规模有望从2024年的200亿元增长到2027年的680亿元,年复合增速超过50%。

不过,虽说液冷市场成长性较强,但同样竞争激烈,只有实力强劲的公司才更能享受行业红利。

英维克,算是我国液冷散热厂商中的佼佼者。

1)全链条产品生产能力。

英维克具备数据中心和储能领域的液冷全链条解决方案,例如管路连接、冷板,以及当下甚为稀缺的快换接头等。

2)客户资源极其丰富。

公司产品性能如何,从客户质量上能得到直接体现。

英维克的客户包括阿里、中国移动、中国电信、中国联通等互联网和运营商,华为、中兴通讯、阳光电源和比亚迪等各行业龙头,十分优质。

值得一提的是,公司还是英伟达液冷技术合作伙伴之一。

基于此,公司的业绩连续10年保持上升趋势。

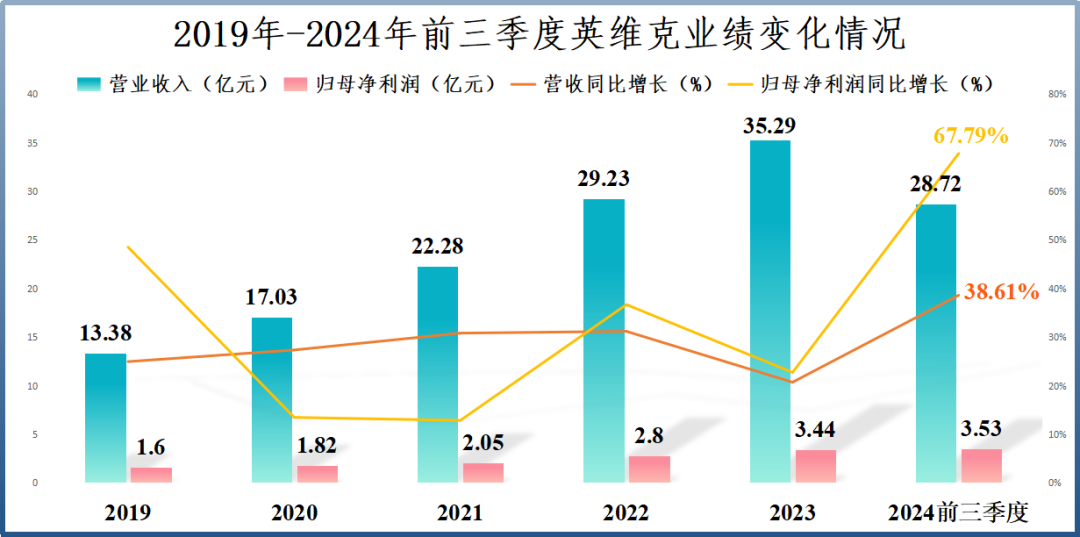

就拿近几年来说,2019-2023年,英维克营收从13.38亿元增长到35.29亿元,净利润从1.6亿元增长到3.44亿元。

2024年前三季度,公司业绩依旧保持高速增长,实现营收28.72亿元,同比增长38.61%;实现净利润3.53亿元,同比增长67.79%。

3)盈利能力强悍。

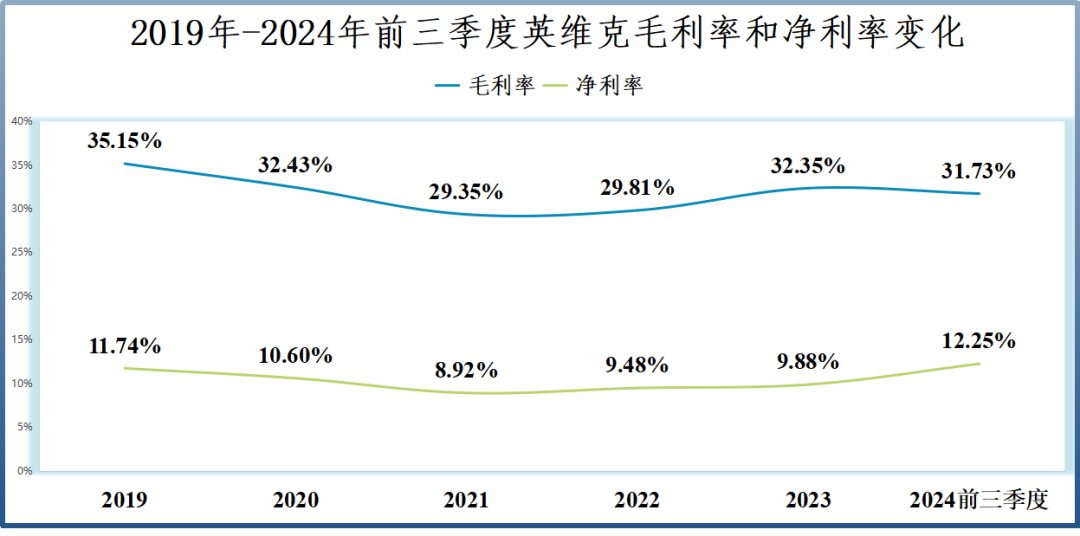

2021年以来,英维克的盈利能力稳步回升。

2021年-2024年前三季度,公司毛利率从29.35%上升到31.73%,净利率从8.92%上升到12.25%。

这与公司毛利率较高的液冷产品营收占比提升有直接关系。

另外,纵向对比来看,英维克的盈利能力也很突出。

2019-2024年前三季度,英维克的毛利率始终远高于同行申菱环境、松芝股份、银轮股份等公司

对于接下来的成长性,液冷散热市场需求、公司产品生产力和客户资源使得英维克可以从众多竞争者中突出重围。

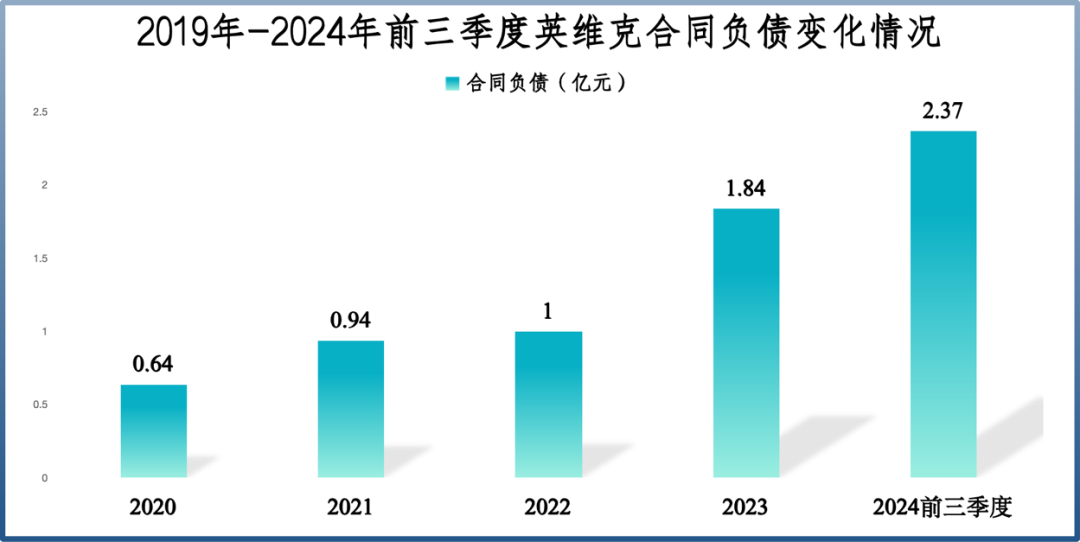

而实际的在手订单情况则为英维克的业绩增长提供了更多的确定性。

2019-2023年,公司的合同负债从0.64亿元一路上升到1.84亿元,公司的业绩也随之持续增长。

2024年前三季度,英维克的合同负债进一步大幅上升到2.37亿元,由此说明公司在手订单充足,业绩弹性有望加大。

最后,总结一下。

几乎每次的GTC大会都将来AI行业技术变革,并带来一些新的产品需求。

2025年的GTC大会,很有可能使得接下来光引擎、高密度PCB、超级电容以及液冷散热出货量攀升。

其中,最具确定性的当属液冷散热。而英维克是国内产品、客户、盈利能力等各方面竞争优势都比较突出的厂商,有望获得更多的业绩增量

以上分析不构成具体买卖建议,股市有风险,投资需谨慎。

本文作者可以追加内容哦 !