最近国际黄金价格终于迈过3000美元,向着更高目标进军。与此同时,【黄金+?】这一资产组合配置的话题也开始在投资者中广为流传。

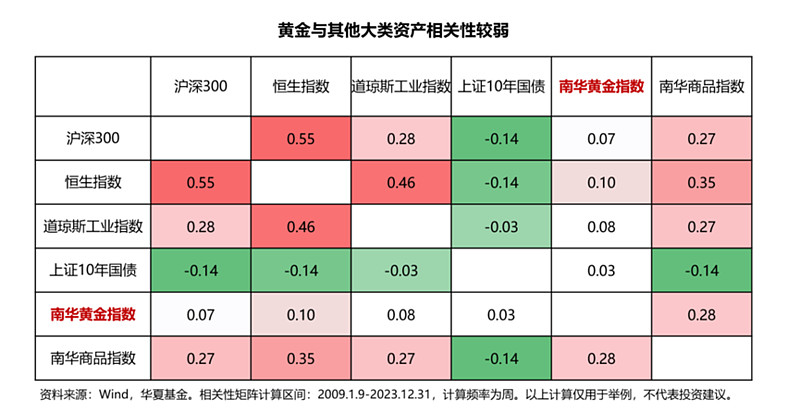

黄金天生百搭:与其他资产相关性弱

黄金之所以成为资产配置的重要一环,是因为跟其他资产的关联较弱。

数据显示,黄金与沪深300、恒生指数、道琼斯指数这些权益市场的代表性指数相关性都非常弱,分别为0.07、0.10、0.08,能有效对冲权益市场的波动。

黄金+?组合,谁的效果最神奇?

尽管黄金价格的上涨令黄金持有者有不少浮盈,黄金ETF二级市场价格年内累计涨幅超15%。但黄金本身是不生息的,定位更多是底仓配置,在特殊周期里抵御波动和风险。

假设我们持有黄金约一成仓位(10%),来模拟一下过去五年,组合其他资产的结果。

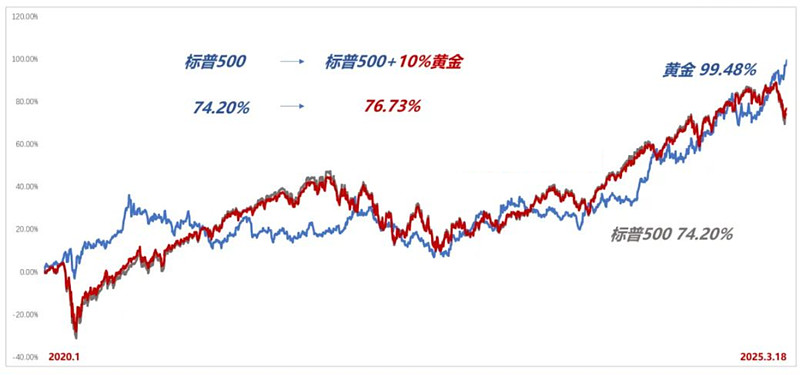

1、标普500+黄金

数据显示,标普500搭配黄金后涨幅变动不大。

因为比较特殊的是,过去五年,美元、美股、黄金都走出了牛市。美债实际利率&黄金定价框架失效,尤其在2022年后,美股和黄金的走势高度重叠。

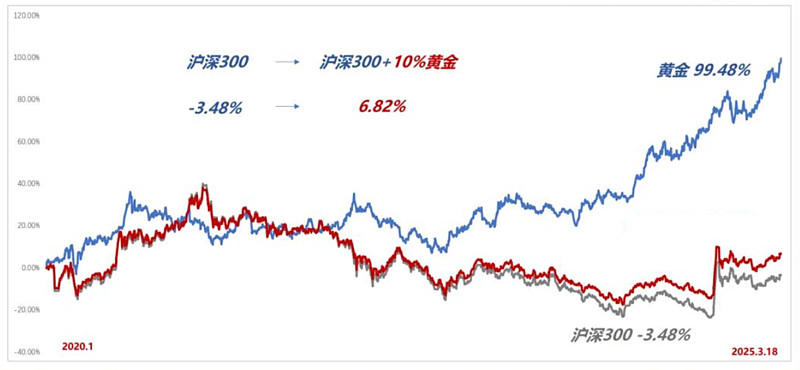

2、沪深300+黄金

数据显示,沪深300搭配黄金后近5年涨幅达+6.82%,原本的亏损直接转为盈利了。

在A股市场一度收获失望的投资者,因为黄金的对冲,也能获得不错的结果。

3、恒生指数+黄金

港股近几年由于外资流动性的抽血,以及互联网、医药板块的估值、业绩杀,走过了难挺的岁月,但特点也是波动大、弹性大。

数据显示,恒生指数搭配黄金后涨幅由-13%,转为-2%,尤其在港股大幅回撤之际,如果及时增加黄金的配置,对冲效果可能更佳。

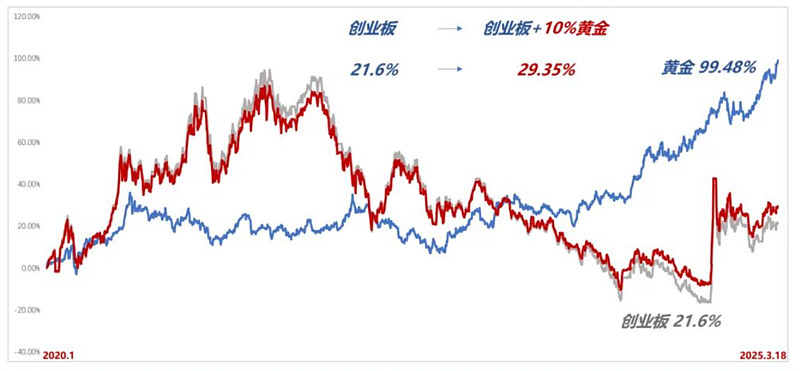

4、创业板指+黄金

创业板指在经历新能源板块带来的狂欢后,回撤一度超-50%,随着AI带来的应用革新机遇,创业板指近半年又有所回升。

数据显示,搭配黄金后更具韧性,尤其在高波动的市场阶段回撤更小。

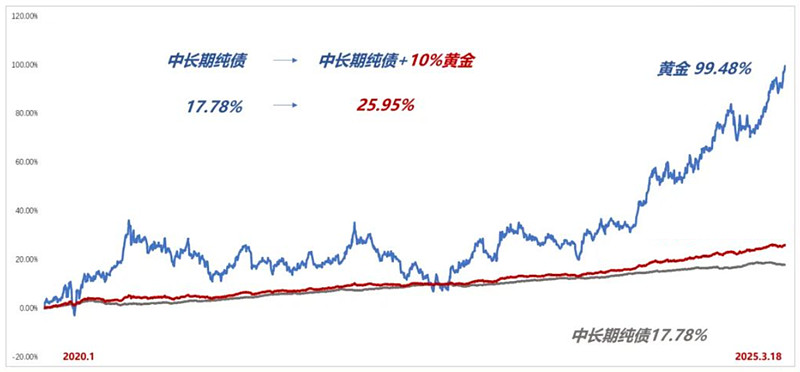

5、纯债+黄金

即便在债牛行情,因为加入了黄金,组合也获得了“固收+”的效果。

黄金资产过去5年的极端大牛市行情或难以复现,但至少可以看到:

在资产组合中,添加黄金这类独立资产,尤其是高波动的创业板指,和弱经济周期里的沪深300,以及遭遇估值业绩双杀的港股资产,的确带来了较好的对冲效果。

随着美股资产的高位波动,或有更多配置型资金涌入黄金ETF,黄金价格或仍有上冲惯性,但投资者需要控制仓位,继续以配置思路对待。

评论区说说:你的组合里,给黄金做搭子的是哪类资产呢?效果如何?

$黄金ETF华夏(SH518850)$ $沪深300ETF华夏(SH510330)$

本文作者可以追加内容哦 !